2024上半年业绩收官,全球主要股指里:

欧洲,德、英、法股市都一度创下历史新高,德国DAX30指数上涨8.71%,英国富时100指数上涨5.77%,只是法国股市6月出现了大幅回调,上半年跌了0.85%;

亚太,日经225指数上涨18.29%,印度Sensex30指数上涨9.41%,都创了历史新高;

美股,三大指数都涨了,并且是在去年已经大涨的情况下,继续上涨,纳斯达克涨了18.97%,标普500涨了14.95%。

只留我A依然垫底,并且创业板是在去年已经大跌的情况下,继续跌了10.99%,北证50指数跌超34%,沪深300勉强保住了点脸面,微涨0.89%。

(来源:格隆汇)

看来,去年就已经在用的对联,今年还是可以继续用。

“美股连阳疲态尽显已成强弩之末

大A连阴蓄势待发犹如明日之星”

横批:“待涨优势依然在我”

A股里面,不同风格的涨跌也很分化,红利类、大市值的涨得最好,而中小市值,尤其是小市值成长跌得惨不忍睹,总体是涨的少,多数普跌。

(来源:格隆汇)

(来源:wind)

只能说现在A股确实没啥人气,就是存量博弈,“国九条”之后,大家都知道生态要变了,资金进一步聚集到头部公司,红利大市值上面。

中小盘股本身流动性没那么强,大单一抛,股价就很容易跌得很猛。

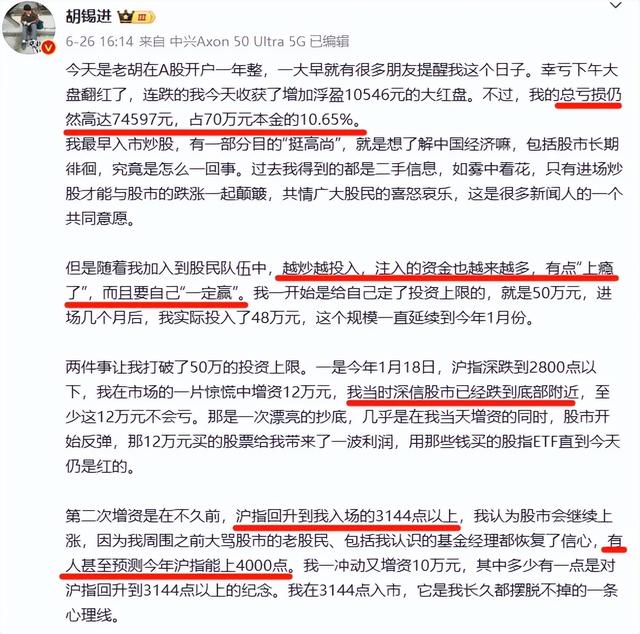

至于政策的刺激,就如胡锡进在自己“炒股一周年”的反思里说的那样:

“股市政策出了很多,但是受各种拖累,那些政策对提振信心的作用不断递减。”

说到这里,老胡“炒股一周年”的反思小文,还挺值得看看,之前咱们聊过几次老胡,他身上其实有很多广大股民的共性。

进场一年时间,已过“新手保护期”的老胡,总共砸了70万本金,亏损74597元,占本金比例10.65%。

这个比例看着不算高,但这已经是在他突破原计划50万投资上限,不断加仓的结果,如果他也和普通股民一样,早早抄底,并且没那么多钱加仓的话,亏得肯定会更多。

他突破原有计划加仓的原因,也很有代表性,就是觉得市场点位很低可以抄底,还有觉得市场涨回自己的心理点位之后,舆论一片大好,能继续涨下去。

(来源:微博)

现在回过头看,他反思自己主要的问题是过度乐观,对股市的曲折性认识不足。

可以说,老胡这个点还是提得很到位的,这也是很多陷于苦恼的A股投资者的问题。

(来源:微博)

包括小巴自己,“要乐观谨慎”的总结都说几年了,虽然在做全球配置,没有押注A股,但心底里一直是希望我A能争气些。

毕竟去年底的时候,沪深300已经连跌3年,上证指数3000点都不到,期待新的一年开始均值回归,似乎也是相当合理的事情。

但年初至今,还是大跌眼镜的出现几轮猛跌,就算国家队有出手干预,3000点位置依然守不住。

另一边,眼看美股继续上涨,和咱们差距还越来越大了。

相信大家也深切体会到了,投资之路真的很曲折,很复杂,看着人人都能买来玩玩,但实际赚钱门槛相当高。

这也是现在市场没人气的原因,大家信心被消磨殆尽了,要么把眼光转向海外,要么就远离股市,存银行,或者只买债了事。

说到债市,可谓是和股市完全不同的火热场景。

无论是信用债还是利率债,投资级还是高收益级,收益率的下行幅度都堪称历史级,造就了一场波澜壮阔的债牛。

从自营账户到产品账户,基本上半年就完成了全年任务,下半年可以直接躺平。

(来源:法询金融固收组)

就算央行喊话,也阻碍不了债市上涨的势头,能够追赶纳斯达克的最靓的仔,竟会是30年国债ETF。

要不要跟着买,小巴已经在之前专门聊过了:

《万万没想到,咱们自己的“纳斯达克”,是30年国债》

今天想提醒的是另外一点,就是现在大家有一个倾向,觉得楼市股市都不行,对经济预期也不乐观,于是就去抱团无风险资产,相比银行存款,债的收益要更高,所以现在很多资金都涌到债市里面,权益资产直接清仓,不想碰。

但咱们多次提到过,权益资产是资产配置策略的重要组成部分,或者说是主要组成部分,因为长期来看,权益资产的收益是最高的,像债这些固收类,就是一个安全垫。

在市场萧条之时全仓债,和市场火热之时全仓股,没啥本质区别,都不叫真正的资产配置,只是遵从感觉,“趋利避害”罢了。

但这就真只是“感觉”上的趋利避害,因为每种资产都有顺境期和逆境期,想着逃开权益资产的逆境期,反而会因为买在债的火热之时,导致后面踩中债的逆境转折,同时错失权益资产的顺境转折。

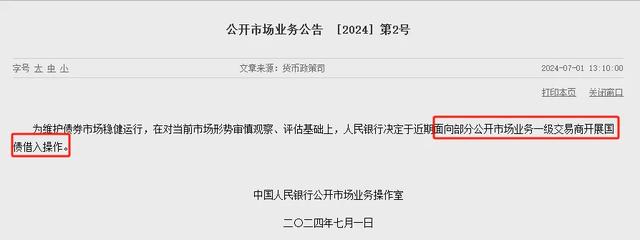

就像这两天,央妈见之前几次喊话债市风险,也没人听,就出手了,决定面向部分公开市场业务一级交易商开展国债借入操作。

(来源:央行)

意思就是央行要在一级市场借入国债,然后在二级市场卖出,“融券做空”打击债市,给大家浇浇冷水,顺带希望把钱赶一些到股市去。

央行这次出手,算是货币政策上的大事了,因为之前只有财政能卖空国债。

消息出来之后,债市当即猛跌,但央妈这新招到底好不好使,还得让子弹飞一会再看,而且在国内基本面数据还不咋地,房地产没啥起色的时候,债牛格局确实是有其存在的合理性。

但不得不说,风险会越来越大,股债利差不能一直拉到天上去。

所以,押注股不行,押注债也不行,这都不是分散配置,分散配置不能走“去权益化”的极端。

而为了平滑整体资产曲线,权益资产也得做市场上的分散,你看着总觉得很快就要“东升西落”,但实际一直是“东方不亮西方亮”,没做分散的就很痛苦。

我们想要做长期投资,滚复利雪球,就得让这个长期投资的过程,尽可能舒服一点,不要那么煎熬,才有可能坚持下去。