有粉丝想让我聊一下碳酸锂,碳酸锂的行情挺好,从周线来看,有点像是周线级别的突破。

到底假突破还是真突破?

10个月前,也就是上一个周线大阳线之前的位置,我写了一篇文章《碳酸锂:怕是还没见底》,认为碳酸锂的价格没有见底。

果不其然,随后碳酸锂经历了一个漫长的下跌,从12.5万,跌到6.8万,如今卷土重来,我们只需要回到两个问题:

① 碳酸锂的成本是多少?

② 全球经济要反转了吗?

1,成本基石羸弱,无法形成有效支撑

我们先来看一看第一个问题,碳酸锂的成本构成主要包括原材料成本和加工成本。其中,原材料成本的波动性比较大,而加工成本相对固定一些。

根据天齐锂业的说法,通常情况下,生产1吨碳酸锂约需要8吨品位为6%的锂精矿,生产1吨氢氧化锂约需要7吨品位为6%的锂精矿。碳酸锂可以通过苛化法制成氢氧化锂,理论上1吨碳酸锂可制成约1.14吨氢氧化锂。

目前,锂辉石精矿的价格大概在800美元左右,换算成人民币大概在6000块钱左右,一吨碳酸锂需要8吨锂精矿。另外,生产一吨碳酸锂还需要2吨纯碱和3吨左右的硫酸。硫酸大概400出头一吨,而纯碱现在1500左右一吨。

也就是说,光碳酸锂的原材料成本就要4.8万+3000+1200=5.22万/吨。

除此之外,还要考虑到能耗、人工以及折旧成本。其中,人工大概3000块钱一吨,能耗成本大概在9000块钱,折旧大概在5000块钱,也就是说这三项加在一起大概1.7万的成本,再加上原材料,也就是说目前碳酸锂的完全成本至少需要7万块钱。

如果考虑到折旧和人工费用并非立马就需要付出的费用,那么碳酸锂的现金流成本大概在6万块钱左右。

另外,锂云母工艺的代表企业为永兴材料的2024年半年度报告显示,2024年上半年,“公司碳酸锂单吨营业成本仅为5万元,同比降本10%以上”。

但是,碳酸锂的成本支撑作用不是特别大,主要有2方面的因素:第一,盐湖提锂的成本远低于矿石提锂的成本(2024年上半年,盐湖股份碳酸锂产品的销量为20242吨,碳酸锂产品的收入为16.83亿元,成本为6.7亿元,由此可以计算,盐湖股份2024年上半年生产每吨碳酸锂产品的成本约为3.31万元/吨。);第二,锂矿的成本占比近7成,价格弹性很大。而且,很多碳酸锂企业自己有矿山,成本变化挺大。

综合这两个因素,对于碳酸锂来说,锂精矿提纯的碳酸锂成本,并不是行业的最低线,它对期货价格的支撑力也就很弱了。

2,产能过剩格局没有改变

碳酸锂的供给方面,目前是过剩的,这一点毫无争议。甚至于,都不需要去看具体的数据我就知道,因为当一个商品从5万涨到60万/吨,而且扩产周期还需要2年的时候,肯定是大量产能过剩的,这是必然的,很多扩产甚至还没有释放完毕。

这种情况下,决定碳酸锂行情的将是需求端,而不是供给端。如今碳酸锂的价格仍然是有利润的,这也就是说,并不会导致碳酸锂出现大面积停产导致供给端大面积收缩。特别是对于盐湖提锂来说,仍然有比较丰厚的利润,还在继续扩张产能。

从需求端来看,今年中国新能源汽车的销量,仍然是非常突出的,整个中国的新能源渗透率已经超过了50%,全年的新能源汽车产量超过了1000万辆。

储能方面,需求也很不错。24年1-9月中国储能招标功率/容量为42.0GW/109.8GWh,同增70%/74%。

目前,全球范围内的新能源汽车渗透率在20%左右,还有比较大的提升空间,相对应地对锂电池的需求也会呈现上涨,同时光伏的成本已经大幅低于火电,大批量的能源革命是一个趋势,配套的储能也必不可少。

长期来看,目前建设的碳酸锂产能肯定还是不够的,未来还会存在供给短缺的情况,但恐怕不是现在。

截至上周,碳酸锂周度产量小幅反弹至约1.38万吨。碳酸锂周度开工率略微上升至约48%;锂辉石提锂开工率约55%,锂云母提锂开工率反弹至约28%,盐湖提锂开工率约63%。过剩的格局,并没有改变。

3,短期持续性有限,趋势不改

这一次碳酸锂价格上涨的直接原因是,矿端供给出现了一些问题。

9月11日,网传宁德时代锂选矿厂停产,有一定的扰动,不过没有形成太大的压力。不过,最近海外的矿端影响还在加剧。

澳大利亚矿产资源公司(Mineral Resources)周三表示,作为战略审查的一部分,该公司将从本周起对其位于西澳大利亚的 Bald Hi11 锂矿进行维护和保养。

该矿的最后一批锂精矿预计将于 12 月售出,2025 财年的发货量预估将从早先预估的 12 万至 14.5万干吨下调至6万干吨。

11月12日,美国Piedmont表示,作为其成本削减计划的一部分,其今年10月锂产出下降32%;今年2-10月大幅裁员48%,预计裁员和削减运营费用将节省1400万美元。同时将2025财年锂精矿产量指引下调10万吨至70万吨至74万吨。

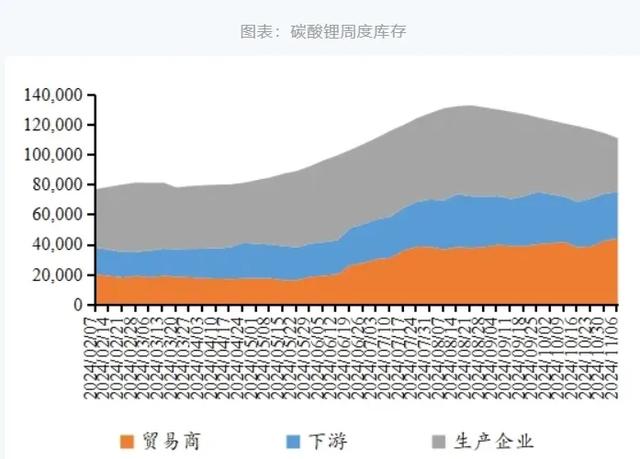

另外,需求同样保持旺盛,磷酸铁锂需求增加。据上海有色网公布数据,11月三元正极材料排产环比降4.78%,磷酸铁锂正极材料排产环比增7%,同比维持145%的高速增长,11月月度供需维持短缺。从库存数据上看,11月7日SMM碳酸锂周度库存11.07万吨,环比-3345吨,连续去库10周,当周去库节奏在加快。

但是,没啥用,整个碳酸锂产能仍然过剩,新能源渗透率提高会越来越难。更重要的是,很多的产能利用率还在50%左右,成本还有不小的下降空间。

低价持续的时间还够久,还不足以让那些高成本的矿企退出。当然,海外部分产能收缩是一件好事,这说明目前碳酸锂距离底部不远了,只是现在还不够。