出场,毫无疑问是交易中最容易被忽视的关键点。因为它比较抽象,事前走势有很多不确定变化

在很多朋友眼里,出场较大程度依赖于盘感,有些经验自己也说不清楚,所以大家都喜欢聊进场,聊止损。因为这在事前是相对确定的东西,而出场则考验一个人根据“即时走势变化而应变”的能力

有时候短线的进场,看到日内小级别波幅扩大,有往大级别转势的苗头后放大了盈利预期,转换成中线持有

而有时候中线信号的进场,也会因为日内走势的磨叽,降低预期提前缩减仓位。如此,可以说出场在相当程度上,不是固守计划的能力,而是随机应变的能力

所谓随机应变的能力,我认为它本质上是一种能够认知“走势运动在当前市场状态下蕴含了什么风险,以及你对趋势的期望能否让你接纳或者规避这种风险”的能力

说白了,出场是预见性的体现,而预见性的本质就是通过“接纳、防范、避让”的三种行为倾向来应对走势可能出现的变化

举个例子,进场时三个结构突破走的都很规则,进场应对是相同的,但出场逻辑却有差别

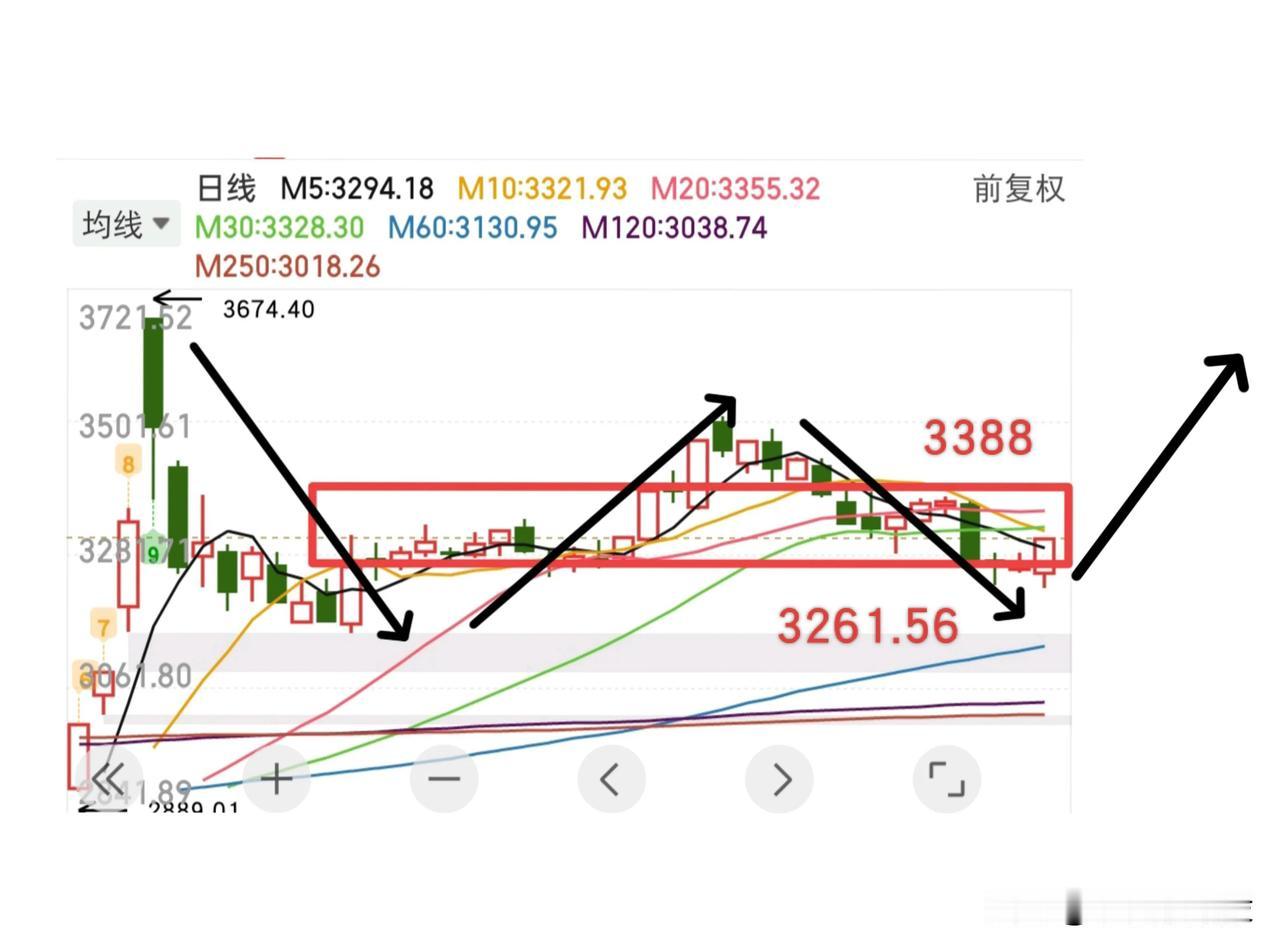

1号位置进场,处于破位初期,依据前一轮多头趋势的幅度来对比,蕴含很大的空间

此时持仓重点肯定不会看短线利润,而是要考虑中期转向以及中期转向之后顺利持有下多大的波幅空间

止损风险和潜在获利空间,两者对比之下,止损风险无疑会变得无足轻重

2号位置的进场,正处于日内回落向日线下跌的转变,此时进场偏向于日线级别趋势逻辑的明确,已经下跌了一定幅度,但还没有跌出太极端的幅度,趋势刚确立,但还没有走远

止损风险上升而潜在获利空间缩小,但上升的止损风险被日线趋势明确带来的确定性在一定程度上抵消了

1号位置搏潜在空间,在匹配走势浮盈时可以推保本损,以不见反转不平的方式保留底单,那么出场环节就是确定的

底单试错时,谁的立场越客观,拿到的点位优势就越好,对趋势颠簸的忍受力就更大,那么之后的持仓优势也就越大

因为信心的基础是浮盈所代表的“护城河”,只要走势幅度跑出来,就不会轻易的被隔夜回调/反弹搞掉仓位

2号位置看趋势明确,市场群体通常都会受走势格局的影响,一旦空头或者多头格局确立,那么它对所有人产生的心理影响和预期催化是相同的,这也是趋势得以延续的核心原因

此时进场是押注未来趋势格局成立,押注小级别往大级别过渡的衔接和趋势逻辑继续延续

扩仓,扩大自己预期正确所产生的收益,毕竟很多时候,底单仓位有一定的试错风险,它不可能太大,不扩仓在整体趋势下拿到的利润或许会比较薄

3号位置呢?如果我们在3号位置进场,交易动机基本只有一个,就是赌市场近期的下跌动能能不能再延续个一两天

但近期跌幅积累过多导致反弹风险上升,虽然下跌逻辑显著但距离重要支撑太近,日线趋势明确的优势被潜在空间不足的劣势给抵消了

那么持仓就只能倾向于短线,因为这么大的空头跌幅,必然伴随巨量的投机持仓,它们只要了结就是短线快速的反弹,末端进场的单子不平仓,十有八九留不住

就像近期的消息市,价格还没完全实现市场预期时,能赚大钱。而价格基本反应了市场预期时,再去跟随只能吃一个短线尾部行情,因为它或许是最后一波冲顶或冲底。

认识不到这一点差别,那么即便是顺势逻辑,依然有可能在趋势中因为末端追单而产生多次亏损

如果这个人只是刻板的按照某个“重要阻力破位,跟随趋势逻辑”执行的话,那么会遇见很多这种类似于3号位置,利润大幅回吐的情况

那么问题是他的决心不够强吗?趋势逻辑一致性保持的不够好吗?心态不够坚定做不到面对亏损不动摇吗?

都不是,完全是错误的时间/走势背景下,意义再正确的理念也不可能带来优势

交易嘛,想要赚钱你总需要有些优势。要么1号位置搏点位优势,搏成了底单就非常稳。要么搏2号趋势逻辑的刚刚确立,有技术和确定性上的优势。要么3号位置,搏短线再延续一波趋势动能,吃个冲顶冲底的爆发也有钱赚

但如果每一个走势背景下,侧重点混淆了,会出现什么问题我们可以想一想

1号位置的进场看不见点位优势和转化底单的可能性,吃点短线浮盈就轻易卖飞了仓位

2号位置趋势确立的标准不清晰,以为下跌只是前期大多头回调的一部分(多头习惯养成思维定势)不开空反而逆势开多了

3号位置一看空头趋势已经这么“显著强势”了,一开仓就想贪几千点的空间,没点位优势还死拿不出

因此,持仓级别混乱即便是抓了一个好信号,或者搏到了好点位,那么它也不一定能够真正赚到合理收益,因为持仓级别和预期完全不匹配,这种问题在很多朋友身上都出现过

写文章时黄金刚开始反弹,发表文章时差不多已经印证了我的看法,假设3号位置开空不走,盈变亏。2号位置死拿不减,现在回吐差不多了

或许交易考验心态的并不完全是金钱损益,而是得失之间对信心的挫败,预期落空的失落感,产生一种“好像什么地方失误了,总想再次进场补救”的冲动

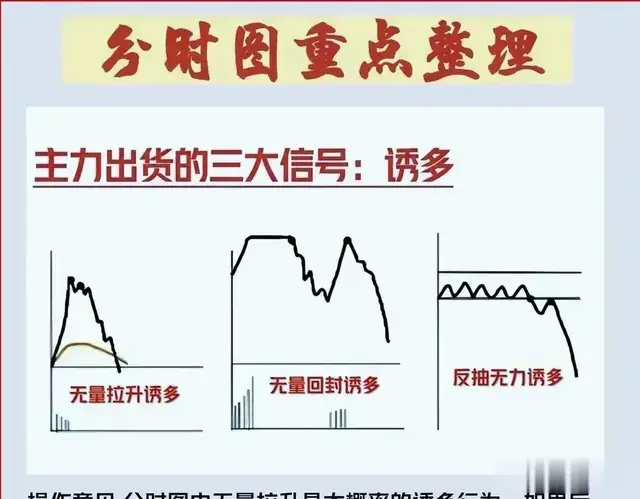

所以出场环节很考验一个人的分析能力,向外考虑走势背景,以及当前趋势波幅积累的情况,过度投机所隐含风险溢价的高低

表面上看交易做的是策略信号,但实际也是要考虑溢价风险的高低,溢价越低,持仓价值就越高

向内考虑自身操作的优势和持仓属性,最终认清了自己的优势,才能有执行思路的信心。

什么是持仓属性,就是不同走势区域内的仓位,它应该有日内、短线、中线的针对性,处于行情末端就应该归为日内属性,它的底线就是睡前止盈,只要看出分钟级别有上涨受阻或者下跌企稳的小结构出现,就得做好出场的准备

而波段属性则可以做一个阶段单边,隔夜持有几个交易日,吃行情到下一个重阻的空间,不用集中注意力,关注小时级别走势就行,到预定空间主动减仓,后续推损逢阻出

中线持仓则完全是贯彻趋势逻辑,持有到趋势反转,格局彻底走崩再完全清仓退出,重点是对立场的坚持,不用太在意小级别走势,只需要关注日线走势格局有没有破坏即可

因此可以说,对趋势的认知程度由三个方面组成,首先是对当前趋势阶段和未来空间的预估,其次是当下进场优势的理解,最后是进场后持仓属性的明确

这三点如果做好,那么出场环节就不再是模糊抽象的,而是在“变化中合理应变”的过程,认知清晰那么做交易也就不难了。

如有帮助,请点赞收藏关注一下