差不多从地产的“三道红线”开始,随着国内整个房地产环境的变化,地产指数已经大幅调整三年多。

很多过于激进的房企,都开始自食恶果。资不抵债暴雷倒闭的比比皆是。

在资本市场,地产也成为了一个万人唾弃的板块,似乎买了就会不幸。

但就在这个市场都对地产板块避之不及的时点,中庚小盘价值的基金经理丘栋荣开始逆向买入。

一、一季度疯狂扫货

今年一季度,中庚小盘价值大幅加仓保利发展,持仓市值达到2.68亿元,成为该基金的第三大重仓股。

值得注意的是,这2亿多基本都是在一季度加的。

因为在2023年底,保利发展还只是该基金的一个观察仓,持股才160多万,排在其所有持仓的129位。

不得不说丘栋荣确实艺高人胆大,基金里还有不少他自己的钱。

丘栋荣是出了名的逆向高手,过去优秀的业绩也让他跻身顶级基金经理的行列,尤其几年熊市更是凸显了他的水平。

巧合的是,保利发展也是姜诚的中泰价值优选的第七大重仓股。

为什么买保利呢?

丘栋荣在基金的一季报当中给出了他的思考:

供给端收缩或刚性行业,具有较高成长性或盈利弹性的价值股。如房地产,

1)量至底而价寻底。房地产的出清速度极快,住宅近一年销售面积跌破9.1亿平米,自高点跌幅超过47%;住宅近一年新开工面积跌破6.6亿平米,自高点跌幅超过61%。新房销量已接近自然需求底部,房价跌幅大但未演化成金融风险。

2)政策转向激发有效需求,未来优质供给有缺口,房地产是有巨大经济价值的行业,仅剩的头部优质房企保持韧性,市占率逻辑有望兑现。

3)优质房企估值水平极低,定价包含了房价较大跌幅的考量,优质房企的投资回报潜力大。

按照保利一季度的股价,预计丘栋荣的买入价约在9-10元之间,可能更接近9元,与当前的股价也相差不大,逻辑上可以参考。按照丘栋荣的意思,就是说现在行业接近底部,同时政策转向,优质地产公司将受益并获得估值修复。

丘栋荣看好行业和股票的双重低估,但是地产行业当前的情况是否有这么好把握呢?是有机会迎来戴维斯双击还是地面之下还有地狱?

二、地产现状

当前的地产行业,行业的逻辑要大于个股。只有等到行业的风险出清,个股才有较好的投资机会,否则再强的地产公司也是枉然。

目前最容易看的就是目前政策态度明显转向,尤其是在当过去的地产大哥大万科都遇到生死困难的时候。4月份万科被穆迪下调评级,股债双杀,似乎是一个临界点,政策持续出手。

先是成都全域开放限购吹响大范围放松的号角。而后5月17日,国新办举行了国务院政策例行吹风会,介绍“切实做好保交房工作配套政策有关情况”,主要政策内容包括四个方面:1)房贷政策宽松;2)收购存量商品房;3)盘活存量土储;4)进一步推进落实保交付。

“517”新政后,各地跟进节奏明快。上/深/广三个一线城市也在当月落地了新政。地方普遍下调了房贷利率以及首付比例。全国范围内已有超过 20 个省份明确取消房贷利率下限并降低首付比例下限。5月百城首套、二套房贷平均利率环比4月下滑12BP、26BP至3.45%、3.90%,均为2014年以来最低水平。首套、二套房利率最低水平已经降至3.15%。二线城市的房贷水平普遍降至央行设定的政策底线。

另一方面,各地打出了不同的政策组合拳。政策内容主要涉及放松限购、放松限贷、放松限价、放松限售、放松落户、放松公积金贷款、税费减免、发放购房补贴、支持以旧换新等方面。如广州叠加鼓励以旧换新及收储政策,上海土拍放松房地价限制。

政策整体对市场情绪产生了积极的影响。

根据克而瑞的初步数据,5 月在政策预期以及“517”地产政策组合拳的催化下,5 月前百开发商的销售额环比有所好转。2024 年 5 月全口径销售总额由 4 月3,401 亿元环上升 4.3%至 3,548 亿元。2024 年 5 月销售总面积约为 1,899 平方米,环比上升 0.8%。

尽管6月首周,新房整体较5月均值下行15%,但二手房同比+16%,较5月也有3%的微涨,整体维持住3月水平。

二手房成交的性质偏刚需,能反应一定的市场需求的程度。按季度数据看,二手房整体成交是展现了一些底部的感觉。

政策若持续,可能会加快市场筑底企稳的节奏。

6.7的国常会,很直接表明,要充分认识房地产市场供求关系的新变化,顺应人民群众对优质住房的新期待,着力推动已出台政策落地见效,继续研究储备新的去库存、稳市场政策措施。此外,金监局、住建部发声,针对房地产融资协调机制联合发文,精准支持房地产项目合理融资。

可以说,至上而下,除了安全底线,地产几乎快没有限制类政策,如果地产还是没有稳住,大概率还要加码放松。

丘栋荣认为新房销量已接近自然需求底部,大概意思就是供需可能接近平衡点,再往下就有自然需求支撑了。

如果参考过去海外楼市的调整幅度,已经比较接近。

从2023年全国新房销量上看,按销售面积来看已经回到了2012年的水平。2012年是什么水平?

要知道2010 年限购政策陆续出台后,行业基本面迅速下行,房地产库存迅速累积,2015 年达到历史峰值;2014 年-2015年政策放松以“去库存”为主导目标,聚焦限购限贷放松和棚改货币化。

如今的新房销售面积甚至低于2014年的水平,也就是当时政策能够容忍的水平。

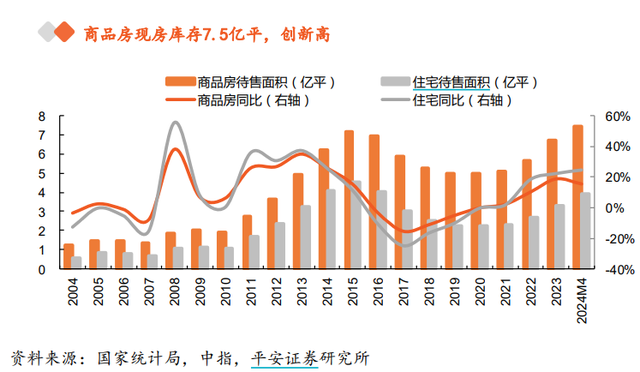

此外,库存方面,截止2024年4月,商品房待售面积已经超过2015年高点,开工未售对应去化周期达44.4个月,亦超过2015年高点,创历史新高。

在2015 年1月国内曾达到历史地产库存高峰,政府开始强调去库存,而后政策逐渐发挥效力,2017年8月 80 城商品住宅狭义库存降至 3.96 亿方。

如今政策再次定调要去库存,如果进入周期的主动去库存阶段就是进入周期的上升期。目前除了刺激市场需求,主要通过收储来承接部分库存。

根据平安证券的测算,央行设立3000亿元保障性住房再贷款,预计最终带动银行贷款5000亿元,按前4月销售均价9595元/平米,无折价计算,可收购已建成未出售商品房5211万平米,占2023年全国商品房销售面积4.7%;虽然远不及棚改时的力度,但若仅针对核心城市,5000亿收储资金或相对充足,若5000亿收储资金全用于收购90平米以下项目,最少可消化近六成35城现有小户型待售面积,最多可全部消化,有望带动核心城市楼市率先企稳。

但是市场真正的见底复苏还是需要依靠市场的力量。那什么时候能见底呢?

参照中国香港经验,租金回报接近贷款利率楼市复苏。这时候市场会认为租房不如买房,这就很大程度接近底部了。

如果租金收益率甚至高于持房成本,那么就会刺激配置需求。

根据华创证券的测算,一二线城市部分楼龄较长的住宅租金收益率接近 2%甚至已超 2%,该部分住宅价格底或初步形成,次新房、新房价格可能仍面临一定的压力。三四线部分城市租金收益率已到达3%-3.5%的合理范围内,部分项目甚至接近 4%。

以租金回报率对比贷款利率,目前也是有接近底部的特征,至少房价跌幅最大的时候可能已经过去。

不过底部与反转又是另外一回事,经济景气,居民有钱地产才能真反转。

国内,上一轮地产周期是因为2015年6月的棚改货币化、城市扩张才真正让房地产市场大幅上行。

国外,美国过去在次贷危机冲击下,楼市也经历大幅调整。2010 年一季度租金收益率开始高于30 年期抵押贷款固定利率,但该阶段房价尚未企稳,商品房销售数量仍在下滑。直到2012年租金收益率明显高于房贷利率时,加之新房库存低位、居民就业持续好转、收入增加才引发居民积极配置房产。

三、如果行业见底,保利是较为容易的选择

估值上,地产公司基本都是历史底部区域,如果行业见底反转,是有望戴维斯双击的。不过市场虽有见底的趋势,但暂时缺乏刺激居民积极配置住房的基础,此外我国还存在房屋库存较高、城镇人口增长放缓等现实因素,可能难以改变居民购房行为。市场很可能持续进行政策博弈,直到基本面反转。大概率先观望收储的情况。

若考虑介入投资,稳妥起见肯定首选央国企,不仅资金雄厚,贷款利率也低,风险小,并且在民企退却的时候,央国企成了拿地的主力军,长期优势和市占率是在扩大的。

其次,土储在核心城市的企业。央行的保障性住房再贷款,可能重点作用于一些核心城市。并且核心城市优质资源,终究是稀缺的,能够做好的高端项目,需要有资金实力。但是随着不少房企暴雷或者元气大伤,还有余力的不多。这或许也是丘栋荣认为优质房源供给有缺口的原因吧。

如果说地产行业下行空间不大,难以把握行业转向的时点,那么保利可能是比较简单的选择。

保利拿了2023年的地产销冠,售金额4222亿元,公司在确定性强的核心38城销售贡献近9成。珠三角、长三角销售贡献分别超1100亿元和1400亿元、广佛合计超800亿元、上海超500亿元。

2023年,保利拓展金额中99%位于核心38城,住宅业态货值占比95%。公司土地储备计容建面7790万平方米,其中存量项目6608万平方米,增量项目1182万平方米;核心38城面积储备占比近7成。

同时保利拿地也是第一,可能是因为承担了一定的责任,但是长期看未必是坏事。进入2024年已经保守了一些,作为一个央企,背后有保利集团,实力无忧。

保利在2023年12月13日开始回购股票,总共花了10亿,成交均价为9.53元/股,和丘栋荣的买入区间应该有些接近。

实控人保利集团也增持了2.5亿,过去保利集团每次增持差不多就是地产行业的阶段底部区间。

四、结语

保利集团这个股神的买入,是否也是丘栋荣买保利发展的原因之一呢?不得而知。只是从行业情况看,还是比较接近底部区域的。是否能够反转,有待观察,尤其是经济景气趋势。