传统行业

资本市场特别喜欢新观念,热烈地追捧新事物。但就我本人而言,我对任何行业和公司都没有偏见。我选择行业和公司的标准,不是看他们新或者旧,而是关注赚钱能力。投资中有一个初看违反直觉的现象,那就是某些传统行业赚钱能力远远超过新兴行业。

比如饮料行业,不论是白酒,还是可乐,看上去行业非常普通,但赚钱能力常年排在产业第一名。他们没有花哨的概念,也没有炫目的技术,但令人羡慕的地方是每天都有白花花的银子流入他们的口袋。再比如银行业、保险业,哪个行业能够做到在国家许可和保护的情况下,拿别人的钱赚钱?当然,银行业的这个优势容易产生道德风险。从人性的角度讲,花自己的钱,总是比花别人的钱更谨慎。所以银行的管理层一旦不注重风险控制,盲目投资和放贷,就会出现大的风险。

一个人生活的时间越长,年纪越大,身体机能越低下。但一个行业或一家公司,存在的时间越长,赚钱能力反而越强,或者至少维持稳定。“路遥知马力”,行业长久的存在,本身意味着它必不可少。这不但不是劣势,反而是优势。

说了这么多好话,并不意味着传统行业都是好的,只是希望朋友们在投资时不要先入为主地认为传统行业就不好,还是要详细分析后再下判断。今天这篇文章,我们分析一下传统行业——钢铁行业的投资价值。

钢铁行业

钢铁制造行业本身不是一个好生意。从生产制造过程看,它是一个重资产行业。钢铁行业的非流动资产占比超过65%,固定资产和在建工程占比超过45%。如下图所示,钢铁厂需要大型的基础设施、大型的机械设备和大量的原材料、燃料,才能炼出钢铁。如果有朋友可以实地考察一下钢铁厂,印象会更深刻。北京的首钢工业园以前是首都钢铁厂,现在改造成了运动公园供人游览,之前还承办了冬季奥运会的滑板项目,里面的高炉靠近了看很是震撼。

作为财务投资者,对于重资产行业,总是避之不及。因为财务投资者投入的是现金,最喜欢收回的也是现金。一旦现金转换为实物资产,而实物资产再次转化为现金时没有那么流畅,财务投资者就亏了。企业的经营者不停地说,企业今年净利润大增。但当股东问他们,赚的钱在哪里?他们会说,就是那一堆设备、厂房和工地等资产。如果想拿回现金,只能卖了那些资产,而且大概率是贱卖。所以,对于投资者来说,资产规模不重要,盈利能力才重要。而重资产行业的盈利能力大都不强。

以宝钢股份为例。近十年,宝钢股份的毛利率约为10%,净利率约为4%,利润率非常薄,一有变动就会亏损。ROE(净资产收益率)在6%,属于平庸的水平。2023年,宝钢股份营收3450亿,净利润137亿;同样时间,贵州茅台营收1476亿,净利润775亿。相比于茅台,宝钢做的真是一个薄利多销的生意。不止国内这样,国外也如此。比如日本制铁、韩国的浦项钢铁等,都是薄利多销。

按道理来说,钢铁应该是比白酒更重要的产品。离开钢铁,现代化的生活根本无法开展。但是离开白酒,人们仍然会生活得很好。之所以钢铁不如白酒赚钱,在于以下几个方面:

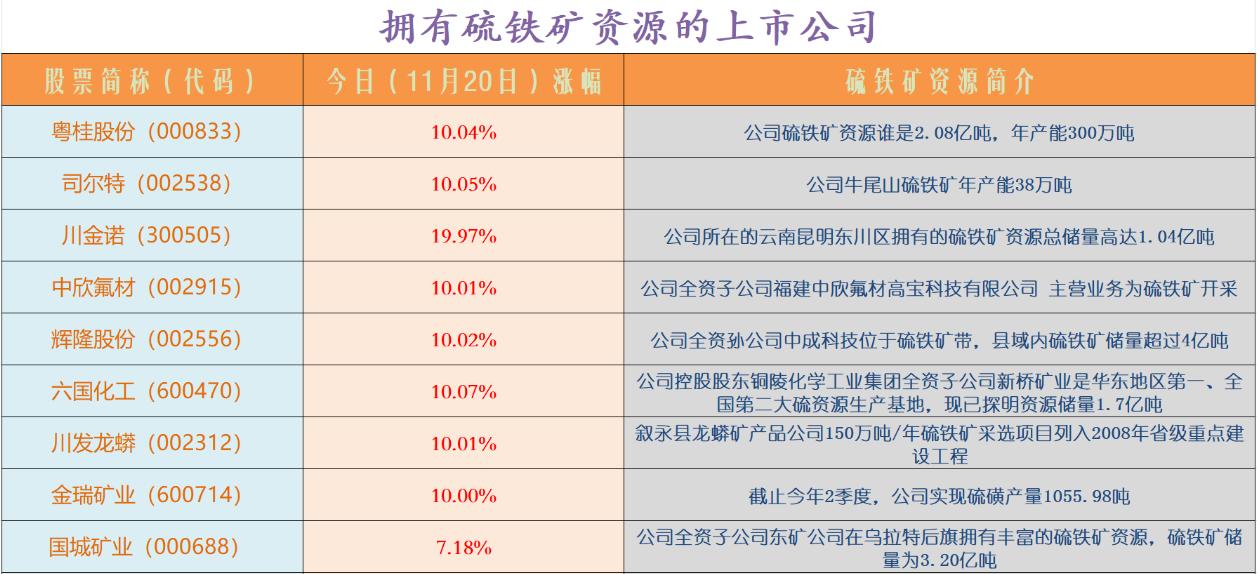

钢铁是同质化产品,没法做出来品牌。所有的产品都是固定的标准参数,板材多厚,用料多少,都是标准化的,用起来都一样,至于谁制造的,根本没区别。无差别的产品,竞争就激烈,销售就卖不上价。之前我一直说伊利股份和蒙牛没有做好营销,做不出来品牌。从这个角度看,牛奶也是个无差别的产品。制造过程没有技术含量,过去曾经出现过全民大炼钢铁的热潮,可见炼铁这技术并不是高科技。价格都是公开透明。钢铁的原材料是铁矿石,产品是热轧卷材,都具有实时的期货价格。这样,企业既无法控制上游材料,也无法控制下游产品,想要囤积居奇非常难。之前我在分析行业利润时,提到过微笑曲线原理。钢铁行业也是这样,两头受气,所以利润只能越来越薄。国内钢铁行业的劣势还在于铁矿石资源不足,原材料大部分依赖进口,主要是来自于澳大利亚。铁矿石是钢铁工业最重要的原材料,其采购成本占钢材成本的30%-50%,然而我国的铁矿石对外依存度长期在80%以上。我国2023年累计进口铁矿石117906万吨,比2022年增加7290万吨,同比增长6.6%。根据对自然资源部2016年发布的国家战略矿产资源品种以及国家发改委2021年发布的有关中国关键性战略矿产资源品种对外依存度的计算,我国铁矿石、锰、铬的对外依存度分别接近83%、100%、90%,超过了石油、天然气、大豆等能源和粮食品种的对外依存度,容易受到产地国、发运港等不可抗力或突发事件方面“风吹草动”的影响。联想到最近这些年的全球经济趋势,这种依存带来的风险越来越大。宝钢股份

虽然钢铁行业有这么多劣势,但国内的钢铁行业也有一个优势,那就是经过供给侧改革之后,行业内竞争格局比较好。国内的钢铁企业大部分都是国有企业,且规模比较大,具有一定的规模优势。在行业出现亏损时,政府或管理单位等会协调各家企业,进行供给管控。类似于石油行业的欧佩克组织(OPEC),可以协调各家的产量,不至于持续亏损。作为行业老大的宝钢股份,更是整个行业的组织者,有一定的地位。

结论

总的来说,钢铁行业投资价值比较低。特别是考虑到未来经济转型,类似于钢铁制造等高污染、高耗能产业,将来会被新能源行业取代,整个行业前景不够明朗。

对于这样一个不好赚钱、前景还不明朗的行业,唯一的优点就是估值比较低,宝钢股份的市净率为0.6,静态市盈率11倍。这个估值相对基本面只能说合理,不能算低估。看股价走势图,钢铁企业长期的股价一直在走A字,底部抬升不明显,说明企业投资价值很低。

这种情况下,我暂时不会考虑。

小编不知道的是宝钢是上海第一纳税大户。如果他说第二没有人敢说自己是第一。

传统行业,好多夕阳产业,不止是钢铁,煤炭其实也差不多,都没多大投资价值。

感觉这文章写的很搞笑,没有宝钢我们上天入地基建狂魔靠什么,困难是一时的,但绝对不能没有,帝国主义亡我之心一直都在 ,烂茅台能干嘛,麻痹神经吗,文章太片面,差评

各地无序扩张,哪怕芯片高端也要干倒下

衰败行业,谁敢投资?

说得好,马上卖掉钢铁股!