持续稳健,估值美好

家电板块龙头公司今年年初以来涨势优秀。龙头公司比如美的集团,在经营的确定性,经营质量的稳定性以及股息的保障率更高。

根据美的24Q1财报,公司一季度实现营收1064.8亿元,YOY+10.2%,归母净利90.0亿元,YOY+11.9%,扣非后归母净利92.4亿元,YOY+20.4%。

智能家居业务稳步增长,机器人业务同比下降:公司主营的智能家居业务Q1收入同比增长11%,其中海外增长带动明显动。

盈利质量上看,公司24Q1综合毛利率为27.6%,同比提升3.3个百分点,估计主要是受益于产品结构变化及人民币贬值。期间费用率为17%,同比增加2.7个百分点,主要是海外市场开拓导致的销售费用及管理费用增,此举主要是为了进一步提升海外产能和交付能力,为进一步增长奠定基础。整体看经营利润率水平是在上行趋势。

在地产低迷不振的背景下,美的未来的发展到底有没有持续性?下面我们从短中期两个方面做一些探讨。

从短期维度看,美的增长强势,从今年年初到一季度收入双位数的增长,增长健康、持续。分板块看:

C端业务:空调、冰洗、厨卫产品保持双位数以上的增长。

在内需疲软的大环境下,外销驱动明显,美的现在外销占比四成。美的去年以来大力去发展海外自有品牌业务,包括对于新渠道新市场的拓展。短期数据来看,效果显著。今年一季度美的海外电商的零售额同比增长60%,其中巴西、埃及、马来西亚,包括中东市场,自有品牌业务增长超过了50%。此前美的规划今年资本开支会提高到150到160亿左右的规模。主要加强海外自有品牌建设的投入,包括一些基础设施,包括像物流、售后服务以及工厂的建设。今年一季度美的已经投入30个亿。后续这一块的投资,可能会进一步抬升公司业务的增速。

美的智能家居业务也实现了双位数增长,延续性值得去期待。另外可以看到美的在海外业务布局这一块也是确确实实在加强投入的。

B端业务:现在美的B 端业务已经占到公司整体业务四分之一,业务增长前景可观,潜力较大。其中:

新能源及工业技术报告期收入为 279 亿元同比增长 29%;

智能建筑科技报告期收入 259 亿元同比 增长 14%;楼宇科技保持正增长状态,如果剔除热泵短期扰动的话,其他品类增速在28%以上;

受产业周期影响,机器人与自动化报告期收入为 311 亿元同比增长 12%,短期回落。

目前还是能够保持双位数以上增长的,无论是C端还是B端现在发展的健康度是非常高的。而且因为现在整体消费趋于理性,行业做价格战的作用不大。因此判断美的整体毛利率和整体经营利润率水平有较好的持续性。

二、核心竞争优势

空调行业利润率:空调行业平均2-3个点,好一点在3-4个点。美的空调业务的利润率在9-10个点。数据是最好的证明。如果要打价格战,美的下滑3-4个点还有的赚,其他同行就亏本了。

空调。空调赛道核心在于成本,因为空调本身功能迭代相对较少,功能性识别度较低。美的通过早期在核心零部件上商游的布局和多元化的规模优势,形成了成本端较强的竞争优势。

渠道。借助于电商大趋势,渠道层级的缩减改革顺利推进。

美的集团年报指出,全价值链的卓越运营及规模优势塑造了美的集团难以复制的运营效率优势,美的的“T+3”模式也通过全面数 字化、高效供应链管理以及生产销售渠道得以实现,多项效率指标均呈现逐年提升的趋势,例如国内市 场从下单到交付的平均周期由 2021 年的 21 天减少至 2023 年的 12.5 天,显著低于行业平均水平。高周转、低库存,美的在提高开发效率、交付能力的同时也是实现了运营成本的降低。

基于以上,美的在过往两轮价格中的市场份额进一步提升。在规模优势和份额优势绝对领先的情况下,美的盈利优势预期可以持续。同时,有了较好的利润率水平作为支撑,美的的龙头地位和优势将得以持续,同时行业竞争也会维持较为平衡的状态。

三、美的的增长空间

美的能够在小家电,冰洗上实现份额突破,原因一方面是公司比较强的事业部组织管理模式,通过放权和激励,能够把事业部的积极性和能动性调动起来。二是对空调渠道的整合复用,三是制造端会有联动的成本优势,包括采购和研发端资源的复用,打造了成本端的竞争优势。

传统品类消费升级,品质化、舒适化需求递增。空调冰洗市场虽趋于成熟,但在细分场景中还有挖掘空间,终端消费场景中结构升级的需求仍然旺盛。

空调中,匹数结构持续升级,其中2匹挂机的线上、线下销量同比增长分别为30.2%、32.1%;2匹挂机中的5000-6000元区间产品占比接近27%,3匹柜机中的9000-10999元区间产品占比达到19%以上;洗衣机中的干衣套装不断增长;冰箱十字四门、法式多门成为高端产品增长抓手。

新兴品类渗透率不断提升。以洗碗机、嵌入式微蒸烤、清洁电器、净水器等为代表的品类则还处于渗透率不断提升过程中。洗地机仍是清洁电器行业增速最快的品类,零售额达到122亿元,同比增长22%。

目前来说份额非常低,比如扫地机,未来技术迭代开始趋缓之后,美的可以基于成本优势、渠道优势和的品牌优势实现突破和提升。

高端品牌增长可期。COLMO和东芝实现20%以上的增长,整体规模达到百亿级以上,成为公司重要的增长因子。

外销投入增加带动持续增长。美的整个外销业务占比超过四成,2024年公司明确加强海外品牌业务的发展,包括加大海外业务的技术投入、售后服务和工厂建设。加速推进“中国供全球+区域供区域 ”模式,推动巴西、印尼、意大利、泰国、印度、墨西哥、埃及等制造基地建设,促进国内团队与海外团队在制造端的协同支持;提升海外制造效率和交付能力。

强化海外自有品牌建设,加速推进自有品牌全球突破步伐,推动品牌、产品、服务并驾齐驱,有了投入的支持助力,外销业务还将得以持续发展。

B端业务:周期回升+盈利改善。目前B端业务营收贡献占比超过四分之一,发展增速上看对公司有额外增量贡献。未来从结构来看,公司新能源车热管理、电驱动系统,包括储能、电梯以及工业互联网等业务的板块发展,虽然增速较快,但还处于初级阶段,未来有较大的增速提效潜力空间。

B端业务的盈利能力也存在逐步改善的空间和趋势。目前库卡整体利润水平偏低的,正在做相应的成本优化,包括把产能向国内转移,发挥国内制造优势。

汽车、光伏和地产、基建都处于产业周期底部,未来随着周期回升,B端业务将整体提升。

无论是从短期经营的确定性和比较好的经营质量,还是中期公司未来可去的增长潜力来看,美的未来的发展都十分值得期待。

四、估值探讨

根据券商研报,EPS分别为5.6元、6.3元、7.0元,A股P/E分别为12X、11X、10X。或参照估值历史中线,2026年公司合理市值应在8000亿以上。按格雷厄姆估值模型,计算过去10年平均增长率,未来永续增长按8%,公司未来7年增长空间至少有2倍以上。

2023年公司分红率达12%,未来分红可能还会往上提升。在当前利率环境下,股息回报能够维持5个点以上的水平非常难得。

考虑股息率,美的当前的估值具有十分美好的吸引力。

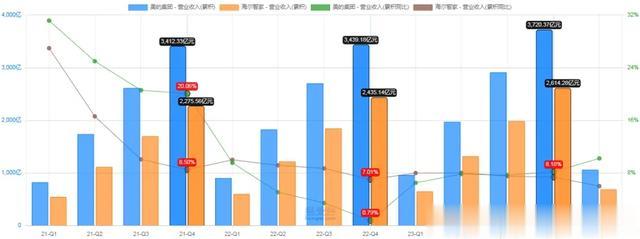

附:美的、海尔核心财务指标趋势对比

1、公司业绩

营业收入:美的集团>海尔智家

营收增速:美的集团>海尔智家

扣非净利润:美的集团>海尔智家

扣非增速:美的集团>海尔智家

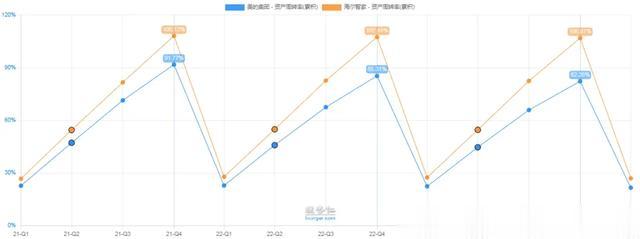

2、盈利水平

净资产收益率:美的集团>海尔智家

毛利率:海尔智家>美的集团

净利率:美的集团>海尔智家

3、偿债情况

资产负债率:美的集团>海尔智家

4、有息负债比率

有息负债率:美的集团>海尔智家

5、运营能力

总资产周转率:海尔智家>美的集团

应收账款周转天数:美的集团>海尔智家

存货周转天数:海尔智家>美的集团

6、费用率情况

销售费用率:海尔智家>美的集团

管理费用率:海尔智家>美的集团

财务费用率:美的集团>海尔智家

研发费用率:海尔智家>美的集团

7、应收账款账龄结构:

美的集团:1年以内占比:94.88%;1-2年占比3.24%;2-3年占比:0.95%;三年以上占比:0.93%。

海尔智家:1年以内占比:92.28%;1-2年占比4.03%;2-3年占比:2.36%;三年以上占比:1.33%。

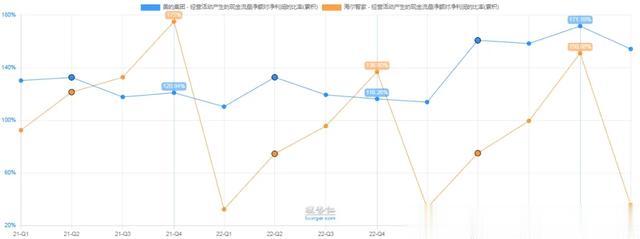

8、现金流走势

经营性现金流/净利润:两家公司的现金流情况都还不错,经营性现金流都远高于净利润。

9、股息率:美的集团>海尔智家

10、估值

PE-TTM:海尔智家>美的集团

11、小结:

(1)营收和扣非净利润总额,美的集团高于海尔智家,在增速上美的集团也高于海尔智家。

(2)盈利水平上,净资产收益率美的集团更高,毛利率海尔智家更高,净利率美的集团更高。

(3)负债率上,美的集团的资产负债率和有息负债比率都比海尔智家高。

(4)运营能力上,总资产周转率海尔智家更高,美的集团的应收账款周转天数更高,海尔智家的存货周转天数要稍高一些。

(5)费用率上,海尔智家的销售费用率、管理费用率和研发费用率上都要高一些,美的集团一季度财务费用率超过了海尔智家。

(6)账龄结构上,美的集团更优一些。

(7)两家公司的经营性现金流都还比较好,经营性现金流都高于净利润,美的集团更优。

(8)股息率近几年都在加大,美的集团更高一些。

(9)估值海尔智家更高一些。

【相关链接】

特别提醒:本文为投资逻辑分享,不构成投资建议。

巴菲特读书会价值投资理念、知识经验学习与交流平台,投资风险教育平台。

发现价值,践行价值。书会长期开展独立投研活动,定期发布原创研究报告,组织线下分享活动。

“行稳致远”,秉持“专业、谨慎、诚信”的精神,努力与会员和客户共同实现长期价值稳步成长。

为什么北向资金连续一个多星期,持续大资金净卖出美的股份

美的确实是牛股[点赞][点赞]