红利资产最近这段时间有些震荡,身边不少人,对红利板块的信仰发生动摇,红利资产,还值得投资吗?

我的答案是肯定的。

新“国九条”明确鼓励上市公司加大分红力度与回购,回购注销金额可以纳入上市公司现金分红金额。机构普遍认为,新“国九条”引导主流资金重点关注红利类因子,开启A股的红利投资时代。政策助力下,分红潮来临,年内宣布中期分红的公司数量和累计金额均超过去年同期。

当然,板块越波动,对于个体的要求就越高,我们应该如何筛选靠谱的红利基金呢?我认为有四个细节!

第一,要看分红持续性和稳定性。

第一,要看分红持续性和稳定性。对于收息类投资者而言,能够持续稳定地每年获得股息现金流是其主要目的,因此在选择这类股票时,首先要重点考察历史分红的持续性。

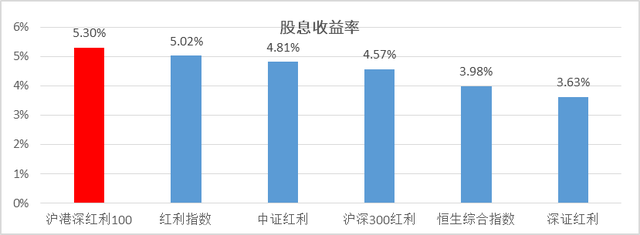

以华证沪港深红利100指数为例,指数采取股息率加权方式编制,其特点在于横跨沪港深三市、样本覆盖面广,以及引入了Alpha动量、股息波动率、流动性筛选等Smartβ因子,使得该指数具有“聪明红利”特征,确保选进指数的个股,在分红持续性上表现良好。

自2015年起至2024年10月21日,华证沪港深红利100指数(全收益)仅2018年熊市时收益为负,其它年份均获得正收益。对比市面上其它几只红利指数(全收益),分年度看,华证沪港深红利100(全收益)在过去10年(2024年截至10.23)里,有7年收益率领先。

此外,对比中证红利和传统宽基指数,2015年以来,沪港深红利100有5个年度最大回撤较小,整体回撤水平相对其它3只指数表现较好。指数的实力毋庸置疑。

第二,要看公司业绩的优劣。公司业绩通常情况下公司股利都是从上一年利润中拿一部分出来进行分派的,如果公司出现亏损,则有较大概率不分红,如果公司业绩大幅下滑,其派息力度大概率也会大幅减弱。因此,我们要找到那些盈利能力较为稳定的公司,这才其能够做到连续分红的关键。

华证沪港深红利100是一个兼具两地三市的指数,且央国企占比较高,多市场选样的方法可以有效分散市场风险。指数选股范围从全市场缩减为1000家左右,并且是具备相对竞争力的龙头企业,真正的优选行业龙头。

此外,沪港深红利100指数国央企占比近60%,对标中证红利指数整体分布更均匀,主要以周期类权重和金融类权重组成。具备趋势性的稳定股息分红增长,具备稳步重心上升特征。同时含银行为首的金融龙头,下跌弱势行情中表现为抗跌,回撤小的特点。

第三,要看指数编纂的科学性。有大量公司分红随机性较强,这些公司的股利可预测性较差,会导致指数有股息率下滑的风险,因此指数要对相关公司予以剔除,才能保证指数的优越性。

华证沪港深红利100精选细分行业龙头,选股范围从全市场缩减为1000家左右,具备相对竞争力的龙头企业,明显改善风险收益特征;每季度调整一次权重,调整实施时间为每年3月、6月、9月和12月的第五个交易日,调整频率更高,保证指数新陈代谢生命力。

另外,华证沪港深红利100剔除股息支付金额波动较大的公司后,选择近三年平均股息率最高的120家公司作为备选样本;剔除Alpha动量因子靠后的股票,A股Alpha动量因子为过去2年,保留100只股票作为最终样本。