拟IPO企业,是指那些计划进行首次公开募股(IPO,即Initial Public Offering)的公司。这个阶段标志着公司从私有状态向公众公司的转变,并准备通过向公众投资者发行股票来筹集资金。

01

核心持股比例如何选择?

(一) 有限公司

1、 特点

(1) 人、资两合:“人资两合”通常指的是一种公司组织形式,即人资两合公司,这种公司形式结合了股东的个人信用(人合性)和公司的资本(资合性)作为共同的信用基础。

(2) 《公司法》赋予股东通过公司章程设计治理规则。

(3) 对外股权转让具有一定的限制。

2、 考虑因素

(1) 控制权的稳定:核心股东应持有足够的股份以确保对公司的控制权,防止在IPO后由于股份稀释而失去对公司的重大影响。这通常意味着核心股东需要持有相对较高的比例,如超过30%或更高,具体取决于公司的股权结构和市场情况。

(2) 战略投资者的引入:在IPO前,公司可能需要引入战略投资者以增强实力或获取资源。这些投资者的持股比例应根据其对公司战略的重要性、投资金额以及双方协商的结果来确定。

(3) 市场接受度:IPO的成功与否在很大程度上取决于市场的接受度。过高的核心持股比例可能会让投资者担忧公司的治理结构和未来发展潜力,从而影响IPO的顺利进行。因此,核心持股比例需要与市场期望和投资者需求相平衡。

(4) 流动性需求:IPO后,公司股票需要在市场上保持一定的流动性,以吸引投资者并维持股价稳定。过高的核心持股比例可能会降低股票的流动性,从而影响市场的交易活跃度。

(5) 税务筹划:核心股东在持有公司股份时需要考虑税务问题。不同的持股方式和比例可能会对公司的税务负担产生不同的影响。因此,在设定核心持股比例时,需要综合考虑税务筹划的需求。

(6) 合规性要求:IPO过程中需要遵守一系列的法律法规和监管要求。核心持股比例的设定需要确保公司符合这些要求,避免潜在的合规风险。

3、 不同持股比例对比

(二) 非公众股份公司

1、 特点

(1) 资合:资合公司,即资本组合公司,是以公司资本和资产条件作为其信用基础的公司。它强调资本的联合与运作,是公司制企业的基本形式之一,包括有限责任公司和股份有限公司等。

(2) 以出资为条件,强调资本的结合。

(3) 对外股权转让没有限制(股份公司成立一年内不能转让股权)。

2、不同持股比例对比

(三) 上市公司

1、 特点

(1) 资合

(2) 以出资为条件,强调资本的结合

(3) 更注重保护中小股东利益

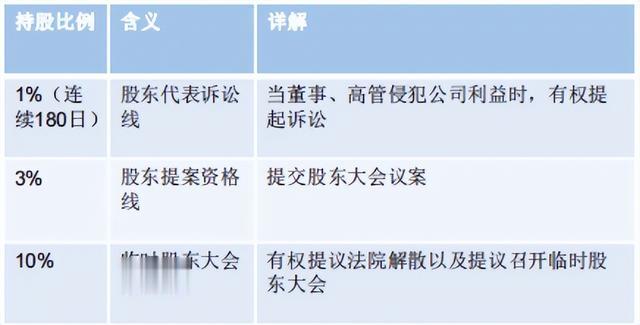

2、 不同持股比例对比

02持股模式如何选择?

(一) 个人持股模式

1、 优点

(1) 容易变现

(2) 税负整体最低

2、 缺点

(1) 容易激励过度

(2) 矛盾难以处理

(3) 老板难控制

3、 案例

永辉超市在上市前,其实际控制人为张轩松和张轩宁兄弟,其个人直接持有永辉超市24.28%和17.34%股份。同时,还有其他高管和个人直接持股。

(二) 集团公司持股模式

1、 优点

(1) 分红免税

(2) 便于集团孵化其他产业

(3) 便于大股东控制

2、 缺点

(1) 处置时存在双重税负

(2) 可能存在激励不足

(3) 可能引发集团不务正业

3、 案例

爱尔眼科在上市前,其控股股东为爱尔医疗投资,为有限责任公司。同时,其实际控制人陈邦,个人直接持有爱尔眼科23.80%股份。

(三)合伙企业持股模式

1、 特点

(1) 合伙企业至上

(2) 钱权分离

2、 案例

(四) 拟IPO公司最常用的综合性持股模式

1、 特点:有限公司控股,合伙企业持股,实际控制人少量直接持股

2、 案例

03股权支付设计要点

1、 识别股份支付行为和交易

股权支付应明确其目的,是为了激励员工、吸引人才、还是为了解决特定的资金需求等。确保股权支付方案符合相关法律法规、会计准则及监管要求,如《企业会计准则第11号-股份支付》、《首发业务若干问题解答》等。

2、 能够准确确定公允价值

在确定股权的公允价值时,应综合考虑多种因素,如市场环境、公司业绩、行业特点等。可以参考最近一轮融资的价格、同行业并购重组市盈率水平、市净率等指标,以及资产评估机构的评估报告等。

3、 确定一次性计入损益还是分期计入损益

在确定股权支付费用应一次性计入损益还是分期计入时,企业需综合考虑多种因素。一次性计入损益可能导致当期利润大幅下降,但能够清晰反映股权支付的实际成本;而分期计入则能平滑利润波动,但可能增加财务处理的复杂性。企业应根据自身财务状况、业绩压力及市场预期等因素,结合会计准则的要求,合理选择计入方式。

4、 税务备案及税率的适用

在实施股权支付计划前,企业需向税务机关进行必要的备案,确保计划的税务处理符合税法规定。备案内容可能包括股权支付计划的详细方案、授予对象名单、授予价格及数量等信息。通过备案,企业可以获得税务机关的认可和指导,降低税务风险。

股权支付涉及的税务处理复杂多样,包括个人所得税、企业所得税等多个税种。企业需根据税法规定及税务机关的指导意见,合理确定各税种的适用税率。特别是对于个人所得税,需关注股权激励所得的计税方法、免税或递延纳税政策等,确保员工税负合理。

04萍论

1、 选择核心持股比例设计是为了确保控制权稳定,平衡市场接受度与流动性需求;需要考虑包括控制权稳定、战略投资者引入、市场接受度、流动性需求、税务筹划及合规性要求在内的因素。不同公司类型适用核心持股比例各不相同。

2、 持股模式的选择也有不同。个人持股优点在于变现容易、税负低,但易激励过度、矛盾难处理、控制难度大;集团公司持股则便于分红免税、集团孵化其他产业及大股东控制,但存在双重税负、激励不足及集团业务偏离风险;合伙企业持股的特点为合伙企业至上、钱权分离,适合特定场景;综合性持股模式是结合有限公司控股、合伙企业持股及实际控制人少量直接持股,是拟IPO公司常用模式。

3、 股权支付设计要明确目的与合规性,确定公允价值,计入损益方式,同时也要考虑税务备案与税率适用。

4、 拟IPO企业股权架构设计需综合考虑控制权、市场、税务、法律等多方面因素。根据公司实际情况和发展阶段,灵活选择持股比例和持股模式。股权架构设计应服务于公司的长期发展战略,确保公司顺利实现IPO并持续健康发展。

今天的分享就到这里了,更多股权、并购法律问题,欢迎关注和资询中银广州律师事务所联合创始人、实战派股权与并购律师——王萍博士。