自从上面发布“市值管理”相关政策以来,大家对破净股的关注也逐渐上升了。

今天咱们没废话,给大家筛选一下。

当然,如果单纯的给大家筛选破净股有哪些,那样没意义。

我是想筛选出那些既破净又相对安全的公司。

这样大家看起来才有意义。

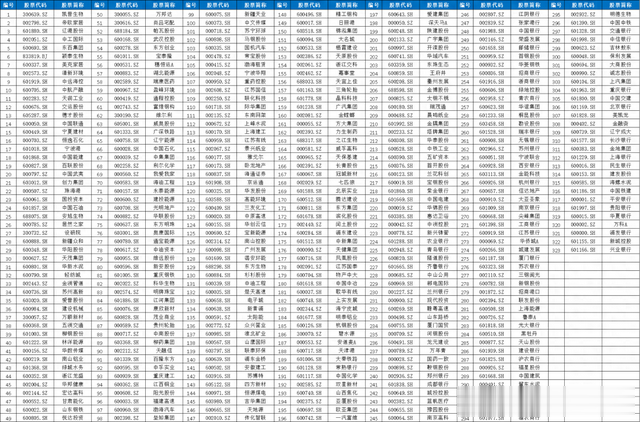

目前全市场股价低于每股净资产,非st的公司有323家,如下:

这里之所以加了一个非st的公司,是因为st的公司往往也代表着经营出现重大问题,这样的公司破净反而是再正常不过的事情,所以我们需要把这部分剔除。

筛选了破净股之后,我认为接下来更重要的一步是判断净资产质量。

简单来说,就是要去掉那些高商誉的公司。

理论上来说,净资产=可辨认净资产+商誉

商誉是一个很玄学的东西,没法精准衡量价值,所以很多公司在并购之后因为某些不可告人的原因往往商誉贼高。

如果这样的话,哪怕这家公司是破净的,但净资产里面含有大量的商誉,那么这家公司其实是一家危险的公司,随时可能暴雷。

所以,我这里加了第二个最重要的筛选条件“商誉/净资产小于30%”。

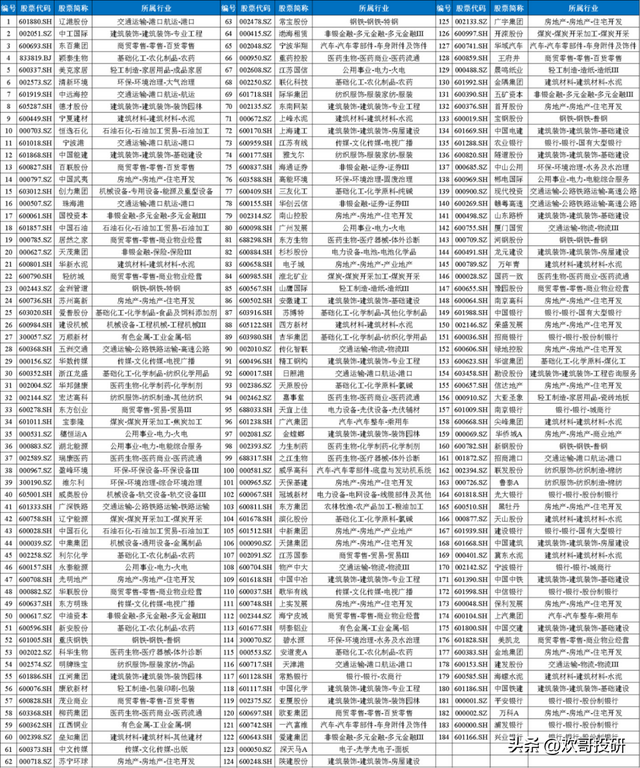

只是这么一个简单的条件,刚刚的323家公司,瞬间就变成了184家。

经过这么一筛选,最起码我们能保证剩下的公司,他的净资产相对比较安全。

其实一般来说,对于喜欢寻找低估值的破净股的朋友,到这一步也就结束了。

因为如果筛选条件继续叠加的话,很容易一刀切,很多公司其实并不差,但因为所处的行业与经营周期不同,后面的条件越多,越容易被筛选出去。

实际上大家到这一步之后,就可以选择自己心仪的公司开始深入基本面了解了。

如果是我,我肯定会优先把这里面医药行业的公司重点拿出来看看,在同样低估的前提下,肯定优先选择行业属性更好的。

但今天为了方便大家,咱们继续缩小股票池范围。

对于破净股来说,其实就是格雷厄姆说的烟蒂型公司。

这样的公司虽然便宜,但肯定有瑕疵。

所以,我们这时候最好加入一个股息率的标准来作为缓冲的安全垫。

就算股票赚不到钱,我们还能有个股息收入。

股息率是一个很简单的指标,但分红不是重要的,重要的是我们要判断公司到底有没有能力分红,不然再高的股息率都是摆设。

有很多公司账上其实没有钱,股息率自然无法保障。

所以我们这一块需要用“未分配利润大于0,股息率大于3%”来进行筛选。

未分配利润,通俗一点说的来说,就是公司多年下来“攒的钱”,如果一家公司攒的钱足够多对于分红这件事压力自然是相对是较小的。

别小看这个指标,瞬间刚刚的184家公司就变成了现在的54家公司。

到目前为止,我们拿到的是分红有保证的破净股。

越是市场疲软,外围不确定高的时候,众多资金就会有避险诉求,高股息的股票就会有支撑。

当然,更近一步的话。

一家公司能分红除了账上有钱以外,更主要的是能保持稳定的增长。

作为股东,稳定收股息的前提也是因为公司能赚到钱。

所以,我在上面基础上,又增加了一个“连续三年扣非净利润同比增长大于0”

这次之所以选择扣非,是为了避免选择出靠政府补贴或者变卖资产存活的企业。

而且选择净利润同比正增长,也是为了保障公司确实是赚钱的。

通过这次条件的叠加,刚刚的54家公司就又变成了13家公司。

从结果来看,大多数是银行业,属于意料之中的事,但从具体个股来看,我没想到招行和平安银行能入选。

这俩银行是零售行的典型代表,因为零售业态又和消费沾边,所以一直以来他们的生意模式更好一些,估值中枢也要比传统银行高一些,这次入选显然存在预期差的机会。

未来如果上面对消费有个强有力的刺激,那么这俩公司确实有望价值回归。

整体而言,不管哪一种筛选股票的方法,都有其侧重点,结果可以参考,但不能作为投资依据,大家重点看我的选股思路,方便大家学习。

还有,最近很多朋友后台问,在当前环境下,什么方向应该关注。

我看了一下数据,今年年初至今大部分板块都是上涨的,但医药明显是为数不多的板块涨幅垫底的。

平心而论,我觉得医药别管经历多少风雨,依然是所有行业里,赚钱能力最靠前的了。

这主要得益于医药的刚需。

人没钱了可以少吃饭或者消费降级,但没有人生病了,不看病。

医药行业的长期逻辑到目前为止,依然没有任何变化,生老病死自古以来都是人类终极命题。

别说咱们国家了,就是放在世界上任何一个国家,医药都是一个久经不衰的行业。

长期逻辑没变化,估值又在低位。

我总觉得,现在囤一点筹码准错不了。

而且这个时候不用考虑个股,只考虑一些涵盖面较广的基金,通过分批买入的手法进场,简单粗暴,遇到突发状况又不伤筋动骨。

比如,医药卫生领域的ETF,创新药领域的ETF。

当然,除了A股这边,还有一个有意思的思路。

就是港股的医药类ETF。

最典型的代表就是恒生医药ETF(159892),可以T+0交易。

它的前十大成分股如下:

香港的医药板块和咱们A股还有一个最大的不同就是成分股的选择性更多,很多高成长的医药公司没有在A股上市,却在香港那边上市了。

另一方面,“医药+港股”的双重低估值叠加的机会也许会给未来留下戴维斯双击的可能。

更为关键的是,当美联储进入降息周期的时候,我觉得对港股的利好程度要稍微比A股大一些。

这是因为目前港股还算不上高位,股息率也不算低甚至比A股要高很多,在当下普遍低利率的时代,当美联储不断降息到达某个临界值的时候,反而会刺激资金流向高股息高收益的市场,再加上港币和美元采用的是联系汇率,美国跑出来的资金会更容易留向港股市场。

所以,如果医药低估的话,港股医药反而也是一个不错的选择。

不过,对于任何一个标的,在买入之前,建议大家一定要设置好仓位上限,买入量到达自己设置的仓位上限以后,不管怎么波动,都不要轻易加仓了,防止仓位向单一方向倾斜。