随着消费电子等行业库存去化接近尾声,需求逐渐回暖,2024Q1模拟芯片公司的业绩开始得到修复,PMIC订单回升,射频相关厂商利好明显。

最新业绩大PK,消费类厂商回升明显

2024Q1,根据芯八哥对国内头部模拟上市公司不完全统计梳理,受益于终端需求持续复苏,国内模拟厂商营收及净利润大幅改善,部分厂商毛利率表现优异。

消费类需求表现较好,工业或触底复苏。具体看,2024Q1以消费类为主的公司营收改善相对较好,毛利率远高于一般行业水平,包括圣邦股份、力芯微、帝奥微及卓胜微(手机占30%)等消费电子板块需求回升明显,营收和利润大幅改善。在新能源和通信等领域,思瑞浦持续受到通信等领域客户需求疲软影响,纳芯微光伏、储能等泛能源需求仍处于库存去化及恢复阶段。值得关注的是,汽车维持高景气度,工业触底复苏态势明显。其中,圣邦股份工业领域新客户和新产品开拓毛利率环比大幅提升至52.5%,思瑞浦工业和汽车订单大幅修复,纳芯微汽车电子(2024Q1占比35.63%)领域整体需求稳健增长。

资料来源:各公司最新财报及预测、芯八哥整理

PMIC相关营利双增,射频IC替代势头良好。从营收和净利润增速看,2024Q1希荻微、赛微微电、南芯科技、芯海科技、翱捷科技及圣邦股份等营收同比高速增长,主要受益于消费类需求尤其是智能手机登复苏影响。净利润增长方面,赛微微电、南芯科技、天德钰及艾为电子同比全面改善,智能手机相关业务利润快速回升。值得关注的是,PMIC为代表的品类是当前国产模拟芯片市场增长的主要方向之一;LED驱动IC行业需求复苏改善较为明显;翱捷科技、艾为电子及卓胜微等手机射频IC相关营利双增,显示国产手机核心零部件替代增长势头良好。

资料来源:各公司最新财报及预测、芯八哥整理

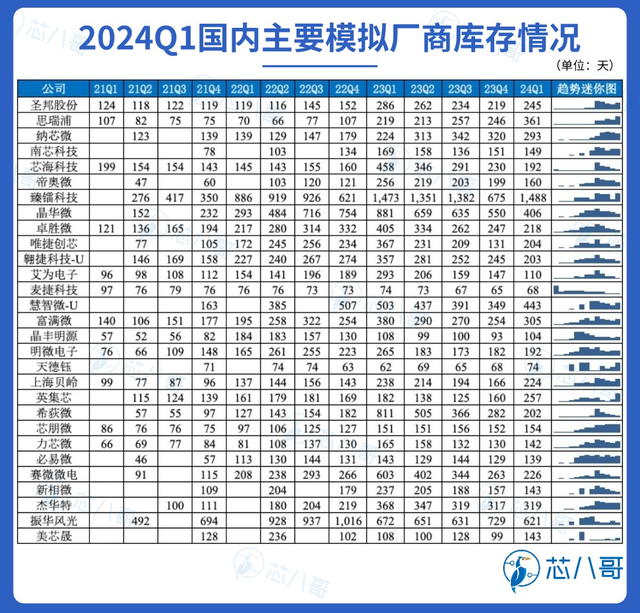

库存缓解态势明显,手机、LED及显示面板需求稳定。从存货周转天数来看,国内模拟芯片行业库存2023年以来下降趋势明显,2024Q1受季节性影响有所波动上升。具体看,麦捷、艾为及卓胜微等射频IC降幅尤为明显,显示智能手机需求上升明显;晶丰明源为代表的LED驱动IC库存走势稳定下降,LED照明需求回升显著;天德钰库存波动较小,其持续受益于国产显示需求快速增长。

资料来源:各公司最新财报及预测、芯八哥整理

总的来看,从营收和利润水平看,南芯科技、圣邦股份及卓胜微等表现优异。从增长势头看,希荻微、赛微微电、南芯科技、翱捷科技及艾为电子等营收及利润增长快速,其中翱捷科技、艾为电子及卓胜微等射频品类增长态势表现优异,建议关注该品类厂商发展及国产替代进展。结合库存走势看,模拟芯片行业正逐步走向复苏之路。

"三化"趋势下,汽车模拟需求量价齐升

模拟芯片在汽车芯片中占比较大,汽车"三化"趋势下量价齐升。近年来,随着汽车电动化、智能化、网联化程度的不断提高,越来越多传感器、功率半导体、电机等电子零部件装载在汽车内部,需要更多的电源管理芯片进行电流电压转换,从而推动模拟芯片增长,其单车价值也持续提升。具体车型看,纯电动汽车的模拟芯片使用量最大,达300-700颗/辆,最高超600颗/辆以上;其次是氢能汽车和插混汽车,约200-600颗/辆;传统燃油汽车的模拟芯片使用量较少,大概100颗/辆。

模拟芯片在汽车芯片中占比较大

资料来源:英飞凌、Omdia、芯八哥整理

从下游应用看,相较于全球市场以通信、计算机及汽车为主,中国市场消费电子及汽车占比较大。

全球及中国模拟芯片下游应用占比

资料来源:Statista、芯八哥整理

芯八哥综合研究国内主要模拟上市公司最新财报及预测发现,虽然消费电子需求占比仍最大,但汽车相关领域已逐步成为国内模拟芯片行业最主要的增量市场,成为各厂商关注及布局重点,发展和替代潜力巨大。

资料来源:各公司最新财报及预测、芯八哥整理

综上,随着中国新能源汽车逐步引领全球汽车产业升级,受益于车规级半导体国产厂商的崛起和汽车电动智能互联,中国的车规级模拟需求有望迎来供给和需求的共振。

国产模拟市场持续增长,自给率快速提升

中国是全球模拟第一大市场,但自给率偏低。从国内模拟市场竞争格局来看,第一梯队仍然是以TI、ADI及ST等为代表的欧美企业,部分国内企业通过近年竞争力提升进入第二梯队,但整体竞争力相比第一梯队仍有差距,以其中的电源管理芯片为例,国内前十的企业合计市场份额占比不到10%。

从具体自给率看,2017年-2023年,中国大陆芯片整体自给率较为稳定,但模拟芯片自给率提升较快,从2017年的6%上升至2023年的15%。以圣邦、南芯、卓胜微及纳芯微为代表,以消费电子为切入点,加速在新能源、工业及汽车领域布局。

以模拟芯片为代表的国产芯片增速及自给率增长较快

资料来源:Wind、中金公司、芯八哥整理

与此同时,结合各厂商最新财报披露信息看,由于设计难题和技术短板制约,中国大陆企业整体技术实力仍然比较薄弱,产品数量及覆盖面远低于TI、ADI及ST等头部原厂。以全球模拟龙头TI为例,模拟产品覆盖信号链和电源链各个环节,数量超过12万个,其中工业领域核心产品就高达4万个以上。国内领先厂商圣邦股份最新财报信息显示,公司包含信号链和电源链产品型号数量超5200个,主要以工业、消费类为主,近两年汽车品类增长较快,信号链产品型号数量超100个,与国际领先厂商相比差距相对明显。

国内外模拟厂商型号数量对比

资料来源:各公司最新财报信息、芯八哥整理

短期内,从各模拟芯片上市公司发展规划看,以消费电子、AIoT、新能源及汽车等领域为代表模拟芯片快速增长。长远看,国内作为全球最大的消费电子、汽车及工业需求市场,为确保国内供应链安全,逐步实现模拟芯片进口替代势在必行,各细分领域存在巨大利好。

下半年持续改善,工业需求或触底复苏

综上,在年初以来消费电子等下游需求逐渐复苏的驱动下,行业复苏态势良好,以工业模拟芯片需求为代表逐步触底,预计下半年模拟芯片市场有望迎来供需关系改善。国内模拟芯片企业中,由于国内市场需求增长,叠加自身规模较小、库存管理更为灵活等原因,部分公司已进入库存调整和消化阶段,有望率先受益于市场回暖。

从头部厂商看,全球模拟芯片厂商库存整体维持高位,但TI和ADI均表示工业类需求正触底回升。国内圣邦股份、力芯微、帝奥微及卓胜微等需求逐步复苏,主要受益于消费电子订单需求回升,工业需求也逐步修复。

资料来源:各公司最新财报信息、芯八哥整理