上周,特斯拉交出近年来最差的一季度业绩,不过成绩差早就是明牌,此前市场反应的足够悲观,在一个半月内跌去30%,从200元一度跌至138元。

这次马斯克罕见的在电话会上积极的与投资人交流,继续画FSD大饼,推动股价轧空大涨超25%。目前股价依旧是在年内低位,以往特斯拉在跌去50%后,都出现过不小的反弹行情,但最大的中国市场把价格战演绎到极致,这次特斯拉还能翻身吗?

⼀、当马斯克的大饼开始兑现

24Q1,特斯拉营收213亿美元,同比下降9%,营业利润为11亿美元,同比下跌60%,低于市场预期的7.4%,这是自2020年上海超级工厂建成以来,特斯拉收入首次出现负增长。

其中,汽车收入为169亿美元,同比下跌13%,主要受车辆交付减少所致。能源生产收入为16.35亿美元,同比增长7%,服务和其他收入为22.88亿美元,同比增25%。

需要留意的是,原先市场预期为233亿美元,但披露一季度交付38.7万辆后,市场下调预期至210-220亿的区间,股价也在近一个月内充分反应,所以营收算是符合市场更新后的预期,收入没有进一步恶化。

24Q1自由现金流为负25亿美元,在过去特斯拉现金流很少出现负的季度。现金流恶化的原因是把钱拿去买显卡训练AI了,并称今年资本开支将超过100亿美元,大部分投入都在AI领域,预计25、26年的资本开支在80-100亿美元之间。

马斯克给出指引,2024年车辆销量增长会明显低于2023年,因为在致力于推出下一代车辆和其他产品。换句话说,今年特斯拉的估值如何给,全看FSD推进的速度如何。

单看这次财报,把特斯拉定为成长股都有些勉强,贡献近50%利润的中国市场竞争激烈,收入下滑,烧钱的AI投入加大。按马斯克所说,任何公司若在AI投入上没有100亿美元的水平,就没办法跟上AI竞争,那当科技巨头的AI竞争越来越激烈,明后两年的投入也有可能会加大,尤其是当GPT5、甚至是GPT6、Sora这样的应用迭代时,算力需求只会越来越大,未来投入降低恐怕有些难。

对于逆风的特斯拉而言,若马斯克这次赌错了,股价可能会受更大打击。可以说,现在特斯拉有些2020年之前的感觉,股价波动极大,马斯克继续画大饼,若实现了就打爆空头,从股价来看,市场目前选择再相信马斯克一次。

市场选择相信的原因,可能是因为本季度毛利率和单车收入中的惊喜。

24Q1毛利率为17.4%,环比仅下滑0.2%,市场预期为15%,单车毛利率为15.6%,优于市场预期的13-14%的悲观预期。

值得注意的是,一季度特斯拉每卖一辆车的收入是4.35万美元,相比上一季度仅降低35美元,几乎没有下滑,特斯拉是如何在中国和欧洲市场降价1万人民币的情况下,整体收入做到不下滑的?

一是北美市场特斯拉涨价1000美元,对冲了降价带来的影响。

更重要的是,由于FSD V12版本在一季度发布,虽然没有披露具体FSD收入,但根据特斯拉业务划分,FSD收入是记录在汽车销售中的,所以单车收入下滑不明显,可能是FSD的收入贡献,拉高了单车收入和毛利率表现。

根据外资估计,特斯拉本季度从FSD确定的递延收入高达7亿美元,扣除监管信用额度后,大约占汽车收入的4.3%。

不过,虽说特斯拉在AI投入加大,不确定性是加大的,但换个角度来看,特斯拉有可能是目前在AI应用上较快实现回报的公司之一。

例如,与特斯拉同一天发布业绩的Meta,在电话会上也说要加大AI和元宇宙的投入,买多点显卡训练AI,但股价却是大跌的。因为市场担忧Meta投入过大, 无法产生收入,而在此之前,特斯拉积累了大量的行车数据供FSD训练,恰好这季度FSD产生收入,令市场看到重新讲FSD故事的机会,这也是特斯拉能否给高估值的重点。

二、FSD终于要落地了?

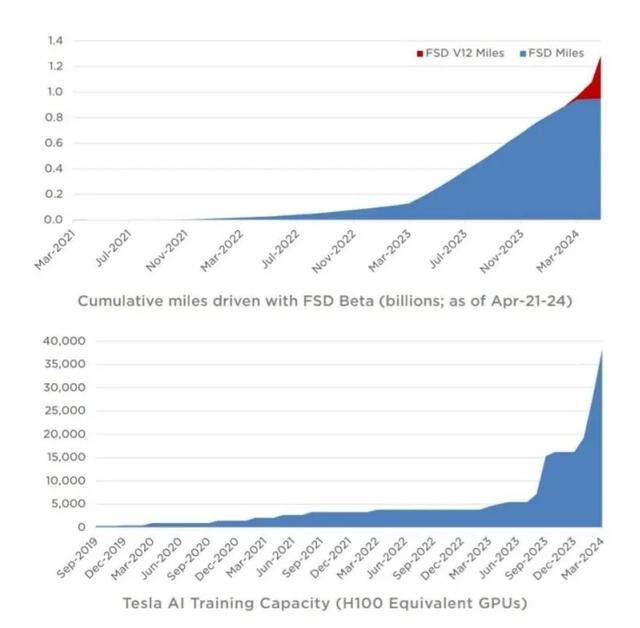

判断特斯拉是车企还是AI公司的最简单依据就是看FSD的版本更新速度,以及官方公布的用户使用FSD累积英里数,这两个能最直观的判断FSD的进展。

1.在FSD V12版本推出后,自3⽉12日以来,仅40天的时间,FSD就更新了7个版本,在本月,FSD更新了3次,更新频率是在之前没出现过的。

除此之外,为了加快推FSD,近期马斯克做了以下几点:

1.全球大裁员10%,减少支出,回收现金流,加大AI投入。

2.FSD降价至99美元一个月,一年价格从1.2万美元降低至8000美元,北美地区开放FSD免费体验一个月 。

3.马斯克称明年推出2.5万美金的Model2新车型,之前市场预计这个德邦没了,现在重新强调会推出。

4.今年8月推出Robotaxi自动驾驶出租车平台更多细节。

2.从下图中看,从去年9⽉⾄12月底,FSD使用英里数从4亿英里增长至8亿英里。而截止至4月下旬,FSD开放免费试用一个月,已经增长到14亿英里。

FSD更新频率加快,最直接的反应出马斯克是真着急了,自从1月份,特拉华州法院否决了马斯克560亿的薪酬后,很多投资人担心马斯克能否全身心投入在特斯拉,使得股价在竞争激烈的基础上增加了压力。

这对投资人来说是个好事,特斯拉唯有连马斯克都在乎股价跌的多了,特斯拉才有可能开启一波反弹行情。这也是马斯克自嘲所说的“挑战困难”,只有逆境的时候才能逼着马斯克朝AI方向加速。

若还没有大改变,特斯拉在中国市场算是要被卷死了,截止24Q1,特斯拉已从中国市场巅峰的16.7%份额,份额下滑至不足6%。原本预估去年推出新车型+降价能缓解中国份额的下滑,但奈何中国车企太卷了,没有配置大更新,1-2万的降价已经吸引不了消费者。

特斯拉想在中国市场夺回优势,唯有FSD在中国落地,开启智能化的竞争,激活最多用户市场的付费意愿。

众所周知,每次马斯克遇到困境,都离不开中国市场。例如,2020年上海超级工厂落地,产能大爆发,拯救了特斯拉在破产危机边缘。以及去年1月,特斯拉股价跌至100元,在全球大降价后,主要是中国销量爆发,拯救了股价表现。

而这次也同样,4⽉29日,特斯拉推出FSD完全自动驾驶的日子,马斯克访问中国,商讨FSD落地中国的事情。昨夜,特斯拉一度涨近20%,马斯克又一次把空头全部打爆了。

根据公告披露,特斯拉之前不能进事业单位的限制已被取消。彭博称特斯拉将用百度的地图导航系统在中国使用FSD。目前看来,FSD落地中国大概率能实现,收集数据将存储在上海。

此前讨论过,FSD的技术路线是视觉摄像头,当行车累积的英里数越多,FSD才有更多的训练材。最多特斯拉汽车的中国市场,一是公司50%利润的来源,另一个是中国有海量的行车数据,当FSD能落地中国,得到数据有效训练,会让FSD的进步更加快。

那么,FSD进入中国后可能会发生什么?

1、从行业角度考虑,可以借鉴2020年至今,新能源汽车的变化,帮助特斯拉在上海建超级工厂,后视镜来看是典型的鲶鱼效应,假设FSD最后通过,也会是鲶鱼效应,有利于行业的发展,会加速国内新能源汽车朝智能化竞争转型。而目前国内智驾较成熟的,可能也就是华为。

2.从利润端考虑,虽然推出FSD,可能对中国市场的销量提升不大,但能解决利润进一步恶化。按99美元/月来说,FSD放国内应该是800人民币一个月左右,选装套餐是8000/美元,国内选装大约是58000/人民币。

FSD毛利率在90%以上,几乎是纯利润,但这个定价并不便宜,选装的费用都赶得上一辆车五分之一的价格了,月订阅用户大概率会成为主流。

如果特斯拉FSD在北美地区的渗透率达到10%,预计能够带来2.3亿美元的边际贡献。在全球范围内,从2019年提供智能驾驶以来,特斯拉在北美以外地区保有量约500万辆,每提高10%的渗透率,FSD收入的边际贡献大约在6亿美元。

特斯拉FSD每月99美元的定价在北美市场被普遍认为是合理的,因为随着渗透率提升,每提升10%的渗透率,特斯拉在北美地区就能为FSD带来大约2到3亿美元的收入增长。

回到现在来看,在FSD降价,有机会落地中国,北美FSD完整版推出后,24Q1确定了7亿美元的FSD递延收入,乐观假设今年FSD V12在北美渗透率提升,以及中国开始贡献收入,今年FSD收入扩大到20亿美元?

那将贡献至少15亿美元的利润,今年Tesla盈利预测中位数96亿美元,对应目前60倍pe出头。若假设成立,FSD在今年将占净利润的15%左右,当这个模式开始跑通,特斯拉的估值就可以提升了。

三、结语

最后,需要强调的是,FSD落地中国,robotaxi推出北美市场,会面临很多监管挑战,一路是注定不容易的,使得股价波动会极大,现在FSD贡献收入,初步沟通入华,只是帮特斯拉拆了短期继续下跌的“地雷”,若后续FSD付费意愿不强,今年FSD就贡献10亿收入?那现在特斯拉依旧是不便宜的。