第十批集采拟纳入4个抗肿瘤药,38亿大品种在列。

超670亿化药抗肿瘤药市场,蛋白激酶抑制剂领跑受集采等政策影响,近年来化药抗肿瘤药市场承压。化药抗肿瘤药2023年在中国城市公立医院、县级公立医院、城市社区中心以及乡镇卫生院(简称中国公立医疗机构)终端销售额超过677亿元,同比下滑4.98%;2024年上半年销售额超过360亿元,同比增长3.42%。

中国公立医疗机构终端化药抗肿瘤药销售情况(单位:万元)

从治疗类别上看,化药抗肿瘤药涉及8个治疗大类,其中蛋白激酶抑制剂(替尼类药物)是销售主力,占据的市场份额均达45.91%,植物生物碱和其它天然药、抗代谢药占比分别为12.35%、11.54%。令人瞩目的是,近十年来国内蛋白激酶抑制剂市场持续上升,从2013年的超过37亿元增长至2023年的接近300亿元。

化药抗肿瘤药一级集团销售额排名中,阿斯利康位列第一,销售额超过30亿元;恒瑞医药位列第二,销售额超过27亿元;正大制药位列第三,销售额超过25亿元;位列第四的豪森药业销售额大涨25.17%;位列第九、第十的贝达药业、赛诺菲销售额分别增长13.42%、13.77%。

2024H1中国公立医疗机构终端化药抗肿瘤药销售额TOP10一级集团

4大超10亿品种领跑,明星药暴涨111.87%

4大超10亿品种领跑,明星药暴涨111.87%化药抗肿瘤药销售额TOP20品牌中,阿斯利康的甲磺酸奥希替尼片位列第一,销售额超过22亿元;正大天晴的盐酸安罗替尼胶囊位列第二,销售额超过16亿元;豪森药业的甲磺酸阿美替尼片、石药欧意的盐酸多柔比星脂质体注射液分别位列第三、第四,销售额均超过10亿元。

2024H1中国公立医疗机构终端化药抗肿瘤药销售额TOP20品牌

12个品牌销售额实现正增长,其中5个品牌销售额增逾10%,艾力斯的甲磺酸伏美替尼片暴涨111.87%、豪森药业的甲磺酸阿美替尼片大涨44.04%、百济神州的泽布替尼胶囊大涨21.88%、赛诺菲的注射用奥沙利铂增长13.78%、再鼎医药的甲苯磺酸尼拉帕利胶囊增长11.47%。

从企业层面上看,恒瑞医药有3个品种马来酸吡咯替尼片、注射用紫杉醇(白蛋白结合型)、甲磺酸阿帕替尼片上榜;阿斯利康有2个品种甲磺酸奥希替尼片、奥拉帕利片上榜;石药欧意有2个品种盐酸多柔比星脂质体注射液、注射用紫杉醇(白蛋白结合型)上榜。

20个品牌中,国产1类新药逐渐崭露头角,上榜品牌多达8个,进口原研药有5个,早期集采的原研药多数跌出榜单。紫杉醇白蛋白为第二批集采品种、卡培他滨片为第三批集采品种,上榜企业均为本土企业,注射用奥沙利铂为第五批集采品种,赛诺菲持续领跑市场。盐酸多柔比星脂质体注射液、瑞戈非尼片为第十批拟集采品种,市场格局将迎变化。

8亿大品种在列!4个品种备战第十批集采已落地执行的八批化药集采中,化药抗肿瘤药分别有3个、2个、2个、3个、6个、6个、0个、0个药品被纳入,合计22个品种。其中12个为注射剂,10个为口服常释剂型,包括吉非替尼、伊马替尼、培美曲塞、替吉奥、紫杉醇白蛋白等重磅品种。

抗肿瘤药国家集采品种

11月1日,国家组织药品联合采购办公室发布通知,开展第十批国家组织药品集中采购相关药品信息填报工作,62个品种(263个品规)被纳入填报范围。化药抗肿瘤药有4个品种氟尿嘧啶注射剂、盐酸多柔比星脂质体注射液、哌柏西利胶囊、瑞戈非尼片在列。

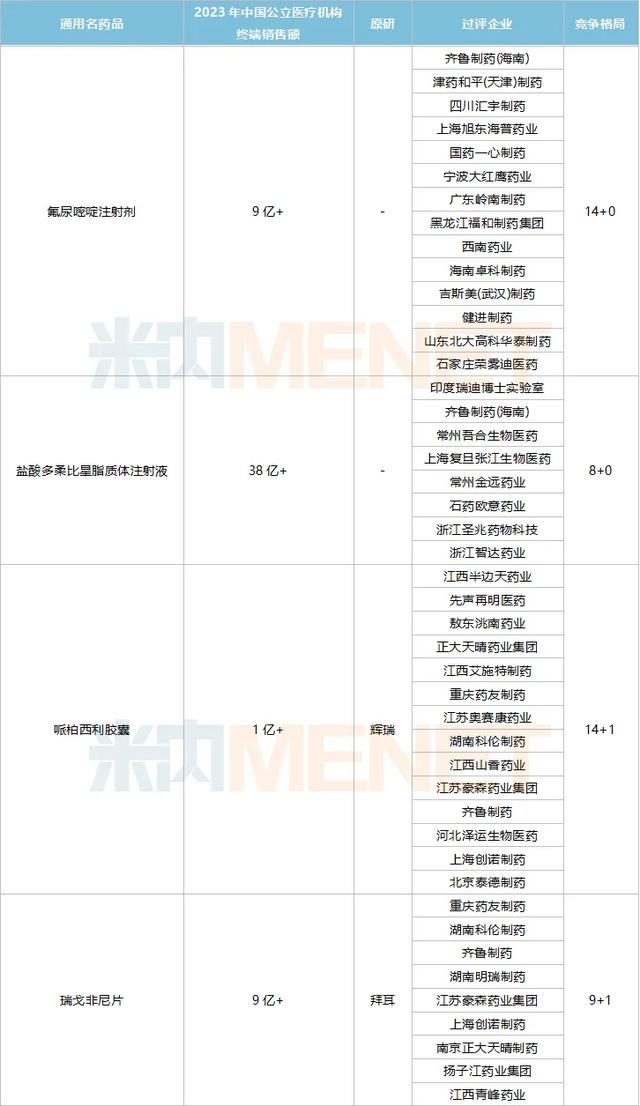

第十批拟集采抗肿瘤药竞争格局

4个通用名药品2023年在中国公立医疗机构终端的销售额合计接近60亿元。其中,盐酸多柔比星脂质体注射液销售额超过38亿元,氟尿嘧啶注射剂、瑞戈非尼片销售额均超过9亿元。

氟尿嘧啶注射剂、哌柏西利胶囊过评企业均已有14家,竞争较为激烈;瑞戈非尼片在TOP20品牌排名第20,过评企业已有9家,原研厂家拜耳在过往的国采中仅中标了第二批集采的阿卡波糖片、盐酸莫西沙星片,本次集采拜耳是否会竞标值得关注。

盐酸多柔比星脂质体注射液是一款重磅广谱抗肿瘤药,也是国家集采开展以来首个入选的脂质体。该品种2023年院内市场销售额超过38亿元,过评企业共有8家,包括复旦张江、石药欧意、齐鲁制药、常州金远药业、印度瑞迪博士实验室等,其中齐鲁制药该产品于今年5月获批上市,预计将积极竞标迅速抢占市场。

从过评企业上看,本次集采的4个抗肿瘤药齐鲁制药均已过评,科伦药业、重庆药友、豪森药业、上海创诺制药、青峰医药、正大制药等企业均有2个品种过评。