本文内容均引用权威资料结合个人观点进行撰写,文末已标注文献来源及截图,请知悉。

前言

放在前几年,3%的存款利率在很多眼中根本不值一提,毕竟那几年房地产行业如火如荼,带动着整个银行业的存款利率都比较高。

但随着这两年信贷需求放缓,各大银行的存款利率也是一降再降,目前国有6大行的存款利率只有1.55%,而很多小银行也只有2%,但从12月开始,各个银行的存款利率似乎又开始上调,甚至有望重回3%。

那么为何会出现这种情况?未来银行的存款利率还会涨吗?

存款利率上调

四年前,银行存款利率普遍处于较高水平,尤其是某些中小型银行所提供的存款利率,能够攀升至5%乃至更高,因此吸引了众多储户前来存款,以期获得相当可观的收益。

但自从进入2022年后,全球经济的不确定性增加,国内经济增速放缓,央行多次降息,加上市场流动性过剩,银行纷纷降低存款利率以适应市场变化。

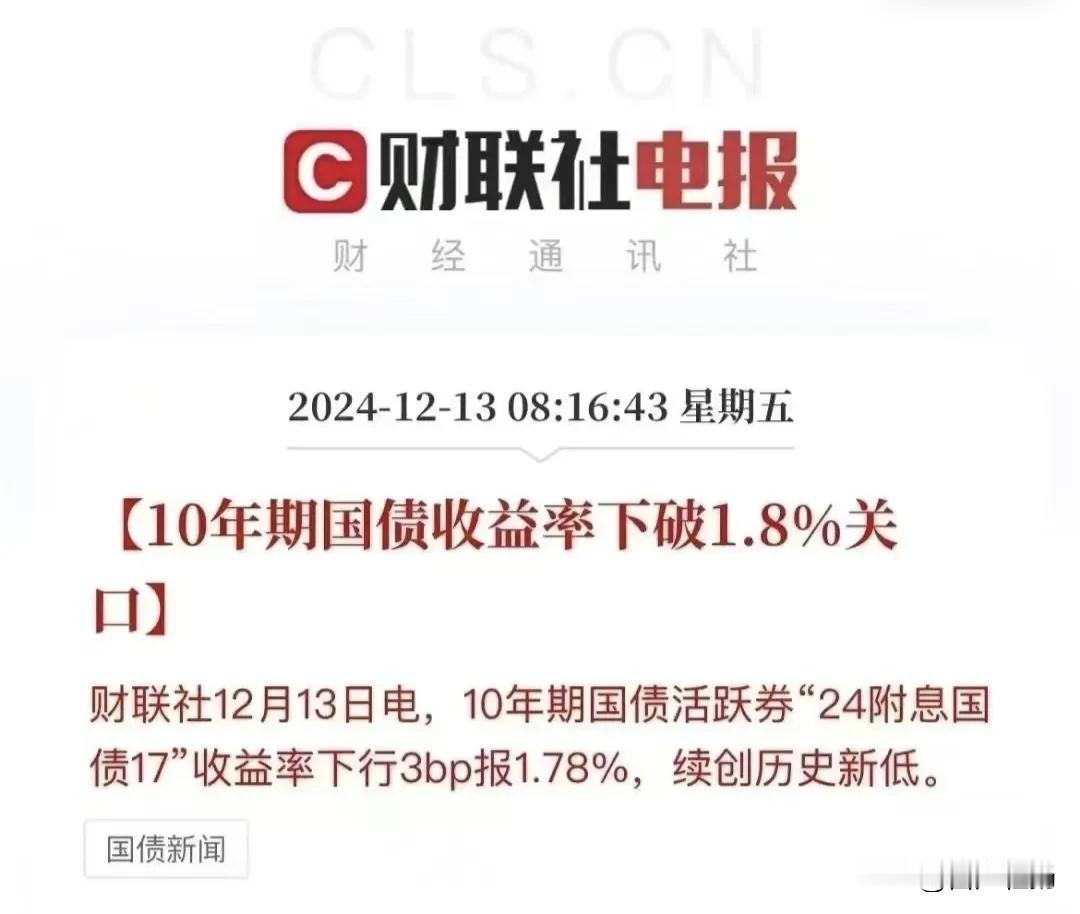

许多大行的存款利率下调至历史最低点,最典型的例子便是国有六大行的挂牌利率,五年定期存款的利率甚至降至1.55%左右,而一些地方性银行也开始跟随大行下调利率。

不过最近一段时间,我们发现各个银行的存款利率似乎又有了不同的回升,就拿地方性银行、农商行、城商行等小银行来说,目前他们的存款利率基本在2.5%以上,有些甚至接近3%的水平。

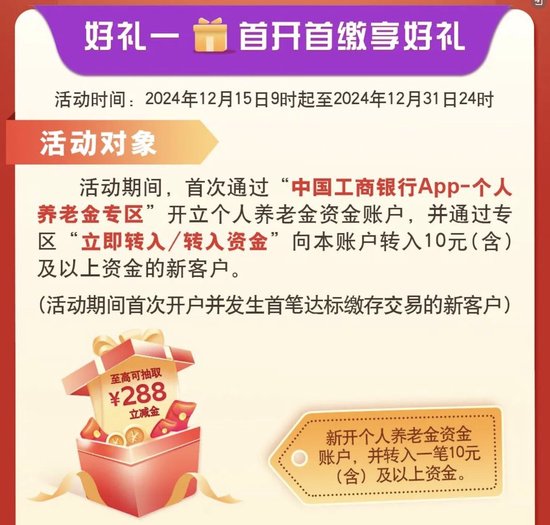

除此之外,还有一些民营银行还推出了大额存单,这无疑大大提升了存款利率,大额存单的利率通常较高,且可转让、期限灵活,成为了高净值人群和机构投资者的优选。

而近年来,一些小型银行推出的三年期大额存单利率甚至达到了3%以上,给储户带来了极具吸引力的回报率。

与传统定期存款相比,大额存单不仅具有较高的利率优势,还提供了较大的灵活性,尤其是在存单到期前可以转让,具备了一定的流动性,这也是一些投资者愿意选择大额存单的原因。

存款利率上调的原因

和大多数公司一样,银行也有业绩考核目标,而这个考核目标往往关系到银行的市场份额、资金流动性、盈利能力等关键指标。

而年底银行面临的最大挑战之一就是要完成年度存款增长目标,这些目标往往与银行的年终绩效考核紧密相连。

银行的管理层、股东以及监管机构都期望看到银行在存款方面的稳定增长,因为这直接关系到银行的经营安全性和市场竞争力。

银行的存款是其最重要的负债来源之一,它直接影响到银行的资金池规模、流动性管理以及利差控制,因此年底时为了确保达到存款目标,银行往往会采取提高存款利率的策略,以吸引更多存款。

举个简单的例子,假设一家银行的存款目标在年初定为500亿,到年底却发现存款量只增长了350亿,那么它就会在最后几个月采取更加积极的营销措施,包括提升存款利率,甚至推出短期高利率的存款产品,以争取在年终之前完成目标。

从今年的情况来看,银行存款利率整体呈现下调趋势,尤其是一些地方性的小银行和民营银行,由于其市场吸引力有限,往往只能通过不断调整利率来维持其存款基础。

在利率下调的背景下,很多长期存款客户开始感到收益不再具有吸引力,纷纷选择将存款转移到其他提供更高利率的银行,为了避免资金外流和业绩下滑,年底各大银行自然会采取调整利率来吸引储户存款,说白了这时候就是银行之间拼刺刀的时候。

除了这个因素外,还有一部分原因是很多小银行存在着过高的净息差,所谓的净息差说白了就是银行通过向客户发放贷款并收取利息,同时吸纳存款并支付存款利息所赚取的利差。

而这也是银行的主要收入来源之一,当银行的净息差过高时,意味着银行通过存贷差赚取了大量的收入。

为了确保盈利,银行可能需要通过提高贷款利率或者降低存款利率来维持净息差,这种情况下,银行可能会面临存款流失的风险,因为较低的存款利率并不具备吸引力。

所以在年底冲刺阶段,很多小银行就会提高自己的存款利率,来吸引储户将钱存在他们银行,这样市场上就会出现存款流失的情况。

这其中有很大一部分原因,就是因为一部分银行的存款利率要比另外一部分的高,至于原因,当然是为了完成年终业绩了。

通过提高存款利率,银行可以更好地稳定存款规模,确保其资金池的充足性,同时通过较高的利率吸引更多的个人和机构存款。

这背后有一个更深层次的逻辑:银行通常希望通过提高存款利率来调节资金来源的结构,如果净息差过高,银行可能通过提高存款利率来“收买”客户的存款,降低贷款利率,进而维护盈利能力。

要抓住这个时间点

很多人可能觉得未来一段时间银行的存款利率都在3%,但其实这很有可能只有这段时间才会有,前面我们也说了,每年年底,银行为了冲业绩会推出一系列存款优惠活动,甚至在存款利率上做出一定的“让步”。

所以这次小银行将存款利率上升到2.8%以上,其实还是为了消费者存款,可过了这个时间点,业绩就不会再是银行的核心人物,那么到时候存款利率很有可能会再次下调。

近年来,央行采取了一系列的货币宽松政策,这些政策不仅影响着银行的存贷款利率,还在很大程度上影响了人们的储蓄与投资行为。

存款利率的下降,实际上是央行希望通过刺激消费来拉动内需的一个手段,由于长期低利率的存在,民众对存款的兴趣逐渐减弱,银行也希望通过降低存款利率来迫使公众将资金用于消费或其他投资领域,从而推动经济的复苏。

另外,低利率也有助于减轻银行的经营压力,在过去的几年里,银行面临着较高的存款利率成本,而贷款需求不足,这导致了银行的盈利空间受限,通过下调存款利率,银行能够降低自身的负担,提升净息差,从而增强其金融稳定性。

过去由于房地产市场的火爆,开发商大量借款,这些借款成为银行的主要收入来源,然而随着房地产市场的持续低迷,开发商的融资需求下降,银行的贷款业务也逐渐萎缩。

除了国内经济因素,中美之间的经济博弈和全球经济的不确定性,使得资本市场变得更加动荡,在这种情况下,很多投资者趋向于保守,倾向于将资金保留在银行中,避免风险。

但过多的资金存入银行,反而可能会加剧银行的负担,进一步促使银行降低存款利率,以应对可能的金融风险。

存款利率的下降直接影响了个人储户的财富增值能力,随着存款回报的减少,很多传统的储蓄型投资者可能会感到焦虑,担心自己的财富增长速度无法跟上通货膨胀的步伐。

与此同时,低利率的环境也推动了消费者将资金转向其他投资领域,可对于保守型投资者,尤其是那些短期内不需要动用资金的人来说,定期存款依然是一种低风险的财富保值手段。

参考资料:

这些银行宣布,存款利率上调!啥情况?——湖南日报