近期,汉桑(南京)科技股份有限公司(下称“汉桑科技”)提交了招股说明书,拟创业板IPO上市,公开发行不超过3225万股。

钛媒体APP注意到,汉桑科技还未上市,业绩就已开始变脸,其中2023年公司的营收和净利润分别同比下滑25.6%、27.55%。募投项目方面,汉桑科技在五成资产为货币资金的情况,依旧大举募资补流,其合理性值得商榷。

业绩下滑,科研水平较弱

汉桑科技是一家提供高端音频产品和音频全链路技术解决方案的综合供应商,致力于为全球知名音频品牌客户提供高性能音频、创新音频等产品的研发、设计、制造一体化服务。

2021年-2023年(下称“报告期”),汉桑科技分别实现营业收入10.19亿元、13.86亿元、10.31亿元,净利润10486.48万元、18793.87万元、13616.23万元,其中2023年营利双降,分别同比下滑25.6%、27.55%。

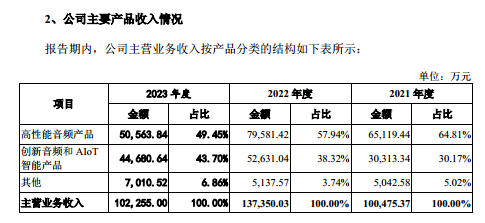

从产品上看,汉桑科技主要拥有高性能音频产品、创新音频和AIoT智能产品等,具体情况如下:

正是由于2023年高性能音频产品、创新音频和AIoT智能产品的收入均同比大幅下滑,才导致公司整体业绩下滑。

对此,汉桑科技在申报稿中解释,由于宏观经济预期不佳,高利率压制消费等原因,公司高性能音频产品终端需求有所下降,进而导致2023年收入同比下滑。

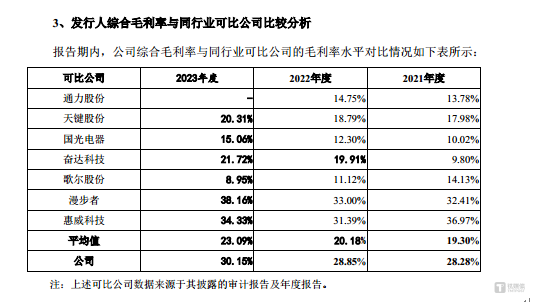

钛媒体APP注意到,虽然汉桑科技的业绩在变脸,但产品的竞争力却越来越高。报告期内,汉桑科技的毛利率分别为28.28%、28.85%、30.15%,同行业可比公司平均值分别为19.3%、20.18%、23.09%,公司毛利率持续增长,且始终远超同行可比公司均值。

令人困惑的是,汉桑科技在招股说明书中披露其同行可比公司分别为通力股份、国光电器、歌尔股份、奋达科技、漫步者、惠威科技、天健股份,上述公司与汉桑科技的研发费用情况如下:

从研发投入的绝对值上来看,在报告期内除了远高于惠威科技和2021年的天键股份外,汉桑科技的研发费用均远低于其他同行可比公司。

另外,报告期内,汉桑科技的研发费用率分别为5.25%、5.22%、7.2%,同行可比公司平均值分别为5.61%、6.37%、6.21%,研发费用率也长期低于同行均值。那么,在如此科研的水平之下,汉桑科技的毛利率为何远高同行均值?

五成资产为货币资金,依旧大举补流

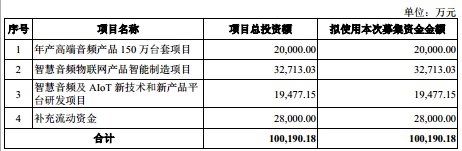

从募投项目上看,汉桑科技此次欲募集10.02亿元分别用于年产高端音频产品150万台套项目、智慧音频物联网产品智能制造项目、智慧音频及AIoT新技术和新产品平台研发项目、补充流动资金,具体情况如下:

其中2.8亿元用于补充流动资金,占募资总额的28%,引起了钛媒体APP的格外关注。

招股说明书显示,截至2021年末、2022年末、2023年末,汉桑科技的货币资金余额分别为23372.64万元、65307.12万元、60138.26万元,分别占当期资产总额的24.98%、51.95%、54.03%,目前公司超过一半的资产为货币资金。

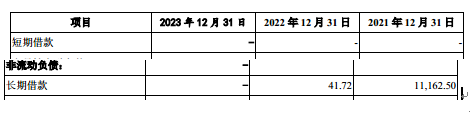

与此同时,在上述时间段内,汉桑科技的长期借款分别为11162.5万元、41.72万元、0万元,并且公司不存在短期借款,也就是说2023年,汉桑科技已无任何的短期借款和长期借款。

偿债能力方面。报告期内,汉桑科技的流动比率分别为2.42、2.13、4.05,同行可比公司平均值分别为1.23、1.5、2.98,同行可比公司平均值分别为1.72、1.77、2.22,2023年无论是流动比率还是速动比率,汉桑科技均已反超同行均值。

此外,报告期内,汉桑科技的资产负债率分别为53.34%、47.97%、27.9%,同行可比公司平均值分别为46.4%、45.27%、35.41%,2023年公司的资产负债率已低于同行均值7.51个百分点。那么,在账面5成资产为货币资金,无长、短期借款,偿债能力远高于同行均值的情况下,为何汉桑科技还要大举募资补流?

钛媒体APP注意到,汉桑科技大举募资补流或许是为了市盈率。汉桑科技此次IPO欲募集10.02亿元,公开发行不低于25%的股权,这也意味着,若汉桑科技成功上市,估值将达到40.08亿元,同时,结合汉桑科技2023年扣非后归母净利润1.38亿元计算,公司的首发市盈率将达到29.04倍。