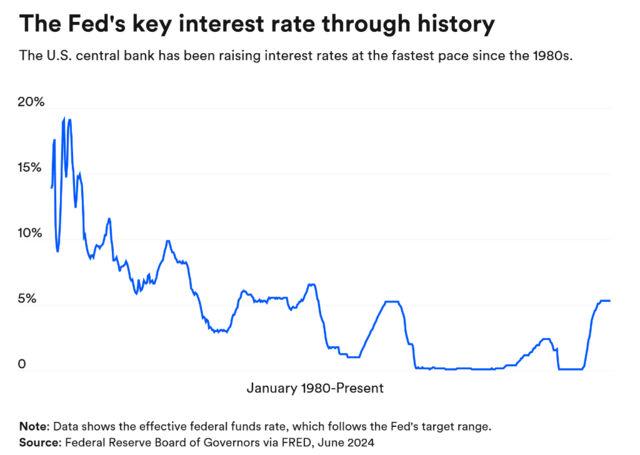

四十年来,美联储的货币政策历经多位主席的掌舵,每一位都以独特的方式应对时代的挑战。

从沃克尔的铁腕加息遏制通胀,到格林斯潘带领美国度过经济繁荣,再到伯南克的量化宽松重塑金融危机后的经济环境、耶伦进入加息周期。如今,美联储正面临着历史上最为复杂的全球经济局势。

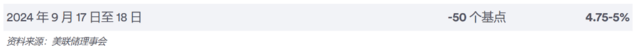

本周四,鲍威尔历史性地宣布降息50个基点,再度开启新一轮宽松周期。他能够复制昔日领袖的成功经验,带领美国经济走向软着陆吗?他又将为历史进程留下怎样的印记?

一、“沃尔克时刻”:坚定地抑制通胀,即使以经济衰退作为代价

上世纪70年代末,美国深陷滞胀泥潭,通货膨胀居高不下。面对严峻形势,时任美联储主席保罗·沃尔克采取了史无前例的激进加息政策。

1981年至1990年间,联邦基金利率一度飙升至19%~20%的历史高点。尽管这一举措成功遏制了通胀,但也引发了经济衰退,失业率飙升至近11%,为大萧条以来最高。

与此同时,美联储利率频繁波动,1981年11月2日,利率急剧下降至13%~14%的目标区间,然后在1982年前四个月回升至15%,随后在1982年7月20日回落至11.5%~12%。移动记录显示,在这10年期间,“有效”联邦基金利率平均为9.97%。自1984年11月以来,利率从未超过10%。

与今天通过直接调整利率控制通胀的方法不同,沃尔克的货币政策以限制货币供应增长为核心。他的策略虽备受批评,但最终使通胀在1986年降至2%以下。

二、艾伦·格林斯潘:成功引导美国经济实现软着陆

艾伦·格林斯潘作为美联储主席期间(1987~2006年),在美国的货币政策、经济管理和全球经济事务中发挥了重要作用。

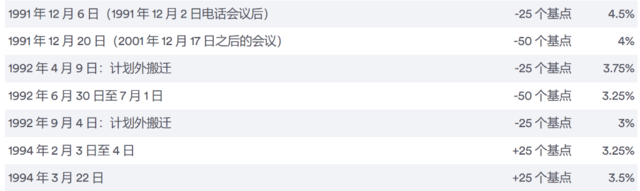

1990年8月,美国经济陷入了一场为期8个月的衰退,格林斯潘带领美联储成功应对,最终在2000年5月将联邦基金利率提升至6.5%的高点,创下当时的纪录。而在1992年9月,利率曾降至3%,为十年来的最低点。

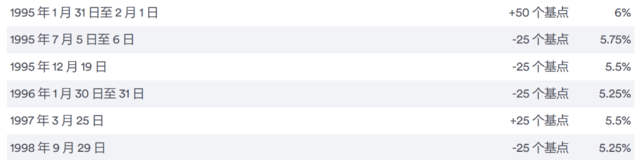

1995年,格林斯潘成功引导美国经济实现软着陆,为随后的经济繁荣铺平了道路。

1994年,美联储大幅加息以应对通胀压力。到1995年,劳动力市场明显降温。但1995年5月,月度就业人数出现负增长。

美联储在1995年和1996年初,三次分别降息25个基点并取得了成功。到1996年中期,平均每月新增就业反弹至约25万个,此后很长一段时间内,通胀都没有成为美国经济的主要问题。

格林斯潘的任期是美联储历史上最长的,他因成功引领美国经济度过当时历史上最长的经济扩张期,被外界尊称为“经济大师”。在他领导下,美联储也首次非正式地确立了2%的通胀目标,这一决定对现代货币政策产生了深远影响。

三、本·伯南克:亲手开启QE

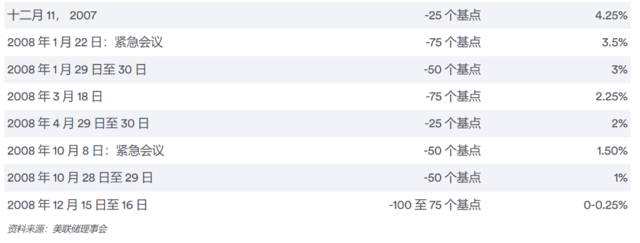

在天崩地裂的2008年金融危机爆发之际,本·伯南克率领美联储开启QE(量化宽松)和零利率,将美国经济从深渊中救出。

此前,利率曾达到5.25%的高位,次贷危机发生后,美联储将利率下调了100个基点,降至接近零。

在这一时期,美国联邦储备委员会实施了量化宽松政策,即大规模资产购买(LSAP)。这一旨在降低长期利率、刺激经济增长的举措导致美联储的资产负债表急剧膨胀,从最初的8700亿美元猛增至4.5万亿美元。

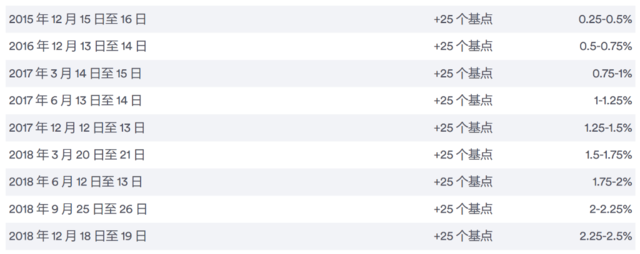

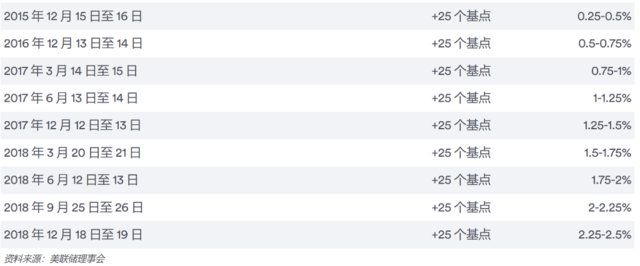

2015年后,美联储才每次加息25个基点,利率于2018年达到2.25%~2.5%。

四、耶伦:从QE退出到加息周期

2014年2月,美联储主席珍妮特·耶伦从伯南克手中接过美联储的掌舵人,并带领经济度过了大衰退复苏。

2015年12月起,美联储每年只加息25个基点,直到2017年美联储加息了3次,而2018年又加息了4次。联邦基金利率达到2.25%~2.5%的峰值。

五、鲍威尔登场,美国经济路在何方?

2018年2月,现任美联储主席杰罗姆·鲍威尔登场。

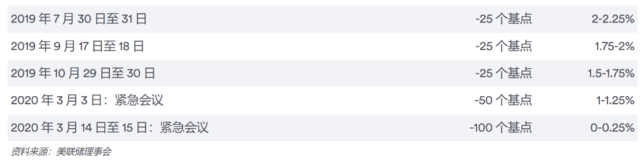

面对不温不火的通胀和放缓的增长,美联储在2019年决定降息3次,以重新提振经济——类似于格林斯潘在1990年代的“保险”削减。

直到新冠疫情的出现,宣布着一个新时代的开启。美联储在13天内的两次紧急会议上将利率下调至零。

危机过后,通胀再次成为美国第一大经济威胁。美联储在2022年3月首次加息25个基点,并在之后的一年多的时间里“油门踩到底”,将基准利率升至5.25%~5.5%的高点。

本周,美联储终于迎来了2022年四月以来的首次降息,基准利率维持在4.74%~5%的水平。

“央行往往专注于打赢上一场战争。”乔治梅森大学梅卡图斯中心名誉货币政策主席ScottSumner表示:

“如果通胀率很高,就会采取更加强硬的立场。如果通胀率低于目标,美联储就会想,‘好吧,也许我们应该采取更多的扩张性政策。’鲍威尔上任时就下定了决心,如果再出现一次经济衰退,他们会采取更激进的政策。我个人认为,这一策略一开始相对成功,但推得太过了。”