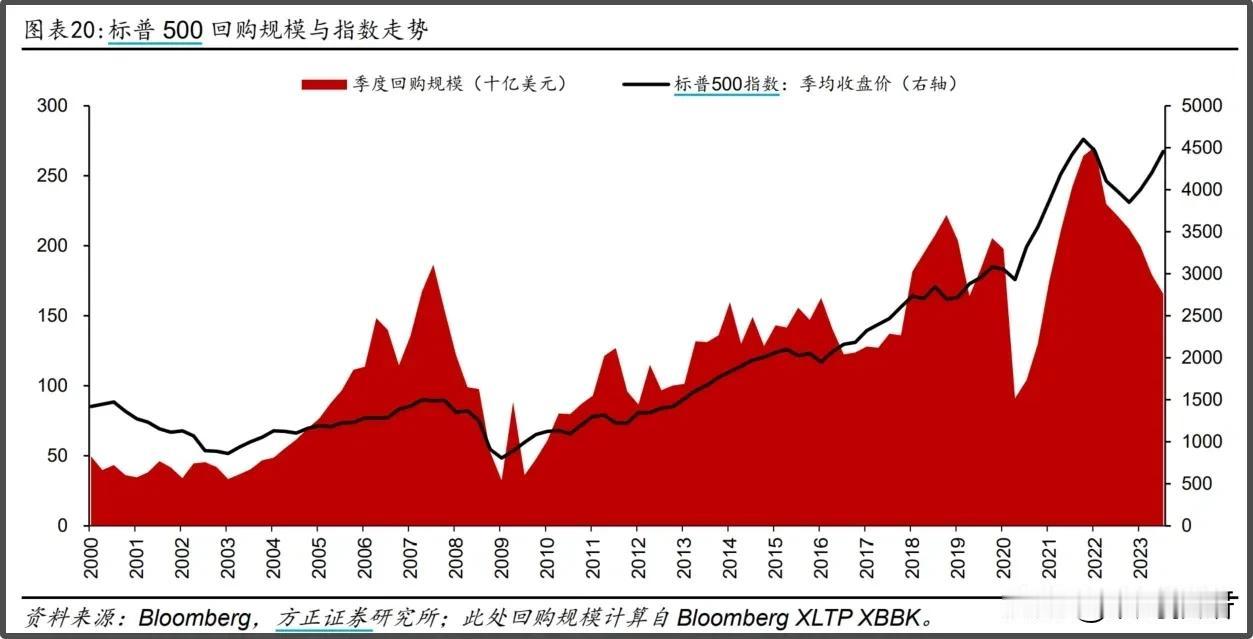

昨晚文章遗留了个小问题,就是相比分红,美股为什么更重视回购。然后我今天搜索相关资料时发现,早在04年深交所的官网就收录有这方面的研究文章。 文章列举了N多回购动机, 比如20世纪70年代美国经济滞胀,政策限制上市公司分红,于是上市公司选择回购。 再比如公司企图通过回购的方式向市场传递股价被低估的信号。 再再比如美国资本利得税的税率通常比红利税的税率低,所以回购能给股东更多好处,甚至美国那帮上市公司经常会借钱回购,因为上市公司也能通过税盾效应减免自身税收。 除上面列举的几种动机之外,还可能是因为回购随时看管理层心情,而股民对分红的预期是长期稳定的,如保持年年分红的常态上市公司经营压力大,以及美股上市公司高管普遍持有大量股权、期权,所以有足够动机通过回购保持股价稳定。 总之回购动机有很多,但哪种占大头没定论。 但能确定的是,无论分红还是回购,美国上市公司热衷于回报股民的现实背景,是公司赚钱能力不断加倍。下图是美股核心指数标普500指数成分股的回购和分红金额。 其中两个明显拐点,一个是次贷危机后上市公司盈利持续恢复,另一个是川普税改+政府主动引导跨国企业将海外留存利润回流美国。 上市公司兜里有钱,加上前文所说的诸多动机,最终结果就是07年到23年标普500指数成分股累计回购9.5万亿美元,同期分红6.97万亿美元,IPO和再融资总额2.17万亿美元。 通过回购向市场注的水>分红、IPO和再融资从市场抽的水,那标普500的长牛走势是不是就可以理解了? 按照年均来算,标普500指数成分股每年平均能回购掉市值的0.7%,最高1.3%。 而A股这两年已经是回购大年,去年沪深300指数成分股也仅仅回购掉400亿,它们的市值却高达40万亿,占比只有0.1%,即便加上分红都不够。