界面新闻记者|杨志锦

继临时正逆回购、国债买卖后,央行再次推出新工具。

10月28日,央行公告称,为维护银行体系流动性合理充裕,进一步丰富央行货币政策工具箱,人民银行决定从即日起启用公开市场买断式逆回购操作工具。操作对象为公开市场业务一级交易商,原则上每月开展一次操作,期限不超过1年。

据界面新闻了解,和现有的主要公开市场操作工具相比,新工具呈现三个新特点:一是新工具采用买断式,债券的所有权和票息发生转移,买断期间的债券可以在市场流通,债券流通效率得以提高;二是新工具期限定位为中短期,可发挥投放中短期流动性的作用;三是招标方式不同,买断式逆回购采用固定数量、利率招标、多重价位中标,凸显该工具仅作为流动性投放工具的定位。

展望看,新工具或逐步替代MLF,MLF余额或将下降。

三大不同

根据央行披露的信息看,这一新工具和当前主要公开市场操作工具存在诸多不同:

一是新工具采用买断式,债券的所有权和票息发生转移,买断期间的债券可以在市场流通,债券流通效率得以提高。

当前公开市场逆回购操作比较常见,主要期限为7天期,辅以14天期。逆回购为人民银行向一级交易商购买有价证券,并约定在未来特定日期将有价证券卖给一级交易商的交易行为,逆回购为央行向市场上投放流动性的操作,逆回购到期则为央行从市场收回流动性的操作。

此外,央行每月进行MLF操作。中期借贷便利采取质押方式发放,金融机构提供国债、央行票据、政策性金融债、高等级信用债等优质债券作为合格质押品。2018年6月质押品拓展至不低于AA级的小微、绿色和“三农”金融债券,AA级及以上信用债,优质的小微企业贷款和绿色贷款。

前述二者都是质押式回购,而新工具采用买断式回购。质押式回购中,债券的所有权不会转移,而买断式回购中,债券的所有权出现转移,逆回购方(央行)可以出售债券,再配合央行国债买卖等操作,有助于进一步强化收益率曲线控制。

央行下属《金融时报》报道称,我国货币市场的主流模式是质押式回购,交易中债券押品被冻结在资金融入方账户,无法继续在二级市场流通,出现违约等极端情形不利于保障资金融出方权益。央行推出买断式逆回购,可对市场发展买断式回购业务形成示范作用,缓解质押品冻结对金融机构整体流动性监管指标压力水平。

二是新工具期限定位为中短期,可发挥投放中短期流动性的作用。央行现有流动性投放工具,根据期限由短至长,主要包括7天期、14天期公开市场逆回购操作,1年期的中期借贷便利(MLF),以及长期限的国债买入和降准。此次央行在现有工具基础上推出买断式逆回购,预计将覆盖3个月、6个月等期限,增强1年以内的流动性跨期调节能力,进一步提升流动性管理的精细化水平。

三是招标方式不同,买断式逆回购采用固定数量、利率招标、多重价位中标。

据界面新闻记者了解,中央银行公开市场操作有两种基本的招标方式:价格(利率)招标和数量招标,其中价格(利率)招标是指央行明确招标量,公开市场业务一级交易商以价格(利率)为标的进行投标,价格(利率)由竞标形成。

而数量招标是指央行明确最高招标量和价格,公开市场业务一级交易商以数量为标的进行投标,如投标量超过招标量,则按比例分配;如投标量低于招标量则按实际投标量确定中标量。价格招标过程是央行发现市场价格的过程,数量招标过程是央行用指定价格发现市场资金供求的过程。

今年7月,央行公告称,从即日起,公开市场7天期逆回购操作调整为固定利率、数量招标,14天逆回购也是如此。而MLF则是固定数量、利率招标。

如今年10月央行公告称,为维护银行体系流动性合理充裕,2024年10月25日,人民银行开展7000亿元中期借贷便利(MLF)操作,期限1年,最高投标利率2.30%,最低投标利率1.90%,中标利率2.00%。

新工具“固定数量、利率招标、多重价位中标”模式下,机构根据自身情况可以选择不同利率投标,按照从高到低的顺序依次中标,机构的中标利率就是自己的投标利率。

《金融时报》报道称,新工具既能减少机构在利率招标时的“搭便车”行为,更真实反映机构对资金的需求程度。由于没有增加新的货币政策工具中标利率,而凸显该工具仅作为流动性投放工具的定位。

另据央行披露,回购标的包括国债、地方政府债券、金融债券、公司信用类债券等。操作结果将通过人民银行官网相关栏目对外披露。

逐步替代MLF

《金融时报》报道称,央行在此节点上推出买断式逆回购操作,有利于更好对冲四季度MLF集中到期,更有能力维护年末流动性合理充裕。

Wind数据显示,今年11月、12月各有1.45万亿元MLF到期量,合计到期规模为2.9万亿,约占目前MLF余额的四成。此外,市场预计四季度将有上万亿政府债增发,银行体系流动性可能面临较大的补缺压力。

央行行长潘功胜在国新办发布会上表示,预计年底前视市场流动性情况择机进一步降准0.25-0.5个百分点。市场认为,央行在当前节点上推出买断式逆回购操作新工具,有利于更好对冲四季度MLF集中到期,为经济稳定增长提供良好的货币金融环境。这也意味着新工具大概率要置换未来两个月到期的MLF,明年到期的MLF可能也会通过该工具置换,对MLF有一定的替代作用。

东方金诚首席宏观分析师王青表示,本次启用期限不超过1年的公开市场买断式逆回购操作工具,是在降准空间有限,MLF政策利率色彩淡化背景下,对冲大额MLF到期的政策工具创新。再考虑到央行已恢复二级市场国债买卖,后期MLF调节中期市场流动性的作用也会进一步淡化,MLF余额或将逐步减少。

MLF创设于2014年。《2020年二季度货币政策执行报告》首度提出,MLF利率作为中期政策利率,与作为短期政策利率的公开市场操作利率共同形成央行政策利率体系,传达了央行利率调控的信号。报告同时提出,MLF利率作为中期政策利率,是中期市场利率运行的中枢,国债收益率曲线、同业存单等市场利率围绕中期借贷便利利率波动。

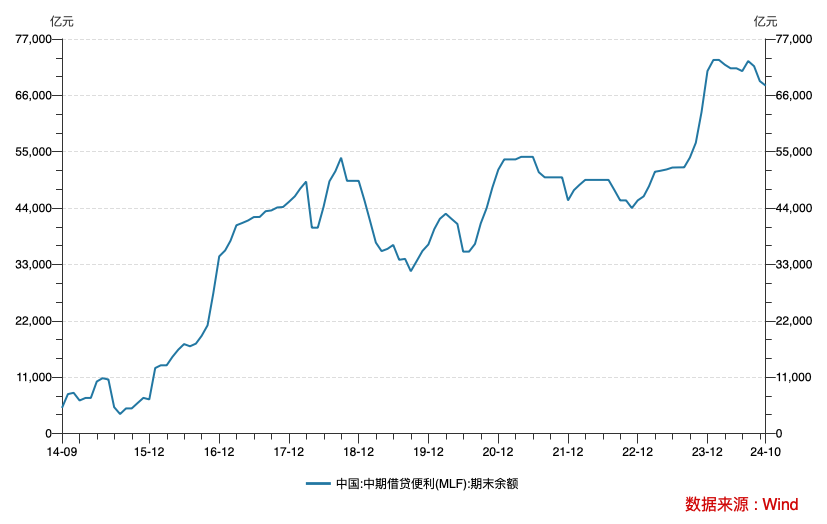

2019年LPR改革后,LPR与MLF利率挂钩。通过LPR报价等一系列改革,MLF既可以影响货币市场、债券市场利率,还可以影响存贷款利率,成为最重要的政策利率。Wind数据显示,高峰时MLF余额达到7.3万亿元,10月末为6.78万亿元。

今年6月,潘功胜在陆家嘴论坛上表示,未来可考虑明确以央行的某个短期操作利率为主要政策利率,目前看,7天期逆回购操作利率已基本承担了这个功能。其他期限货币政策工具的利率可淡化政策利率的色彩,逐步理顺由短及长的传导关系。

以此为开端,MLF的政策利率淡化:招标方式明确为固定数量、利率招标;操作日期由每月月中调整至每月25日(在LPR报价之后)。未来则是公开市场买断式逆回购操作工具逐步替代MLF。

王青表示,MLF每次操作只产生一个中标利率,这会导致该利率仍带有一定的政策利率色彩。而在买断式逆回购操作过程中,通常不会只产生一个中标利率,这就会进一步淡化中标利率的政策利率色彩,突出其单纯的流动性管理工具作用。

“新工具对MLF有一定的替代作用,但是短期难以完全取代,MLF采用质押式,票息归银行等资金融入方,但是新工具资金融入方损失票息,资金融入方需要综合成本进行操作。”某农商行债券投资总监称。

华泰证券研究所所长张继强表示,MLF是当前曲线上定价偏高的点,随着新工具替代MLF且利率由市场化招标决定,理论上利率有望下行,进而降低央行投放的边际成本,利好资金和债市。但实际影响不需夸大,资金面根本取决于货币政策调控态度。