冉学东

央行从市场上购买证券,并且直接持有证券,这对未来货币政策的开展和资本市场的影响都是非常大的。

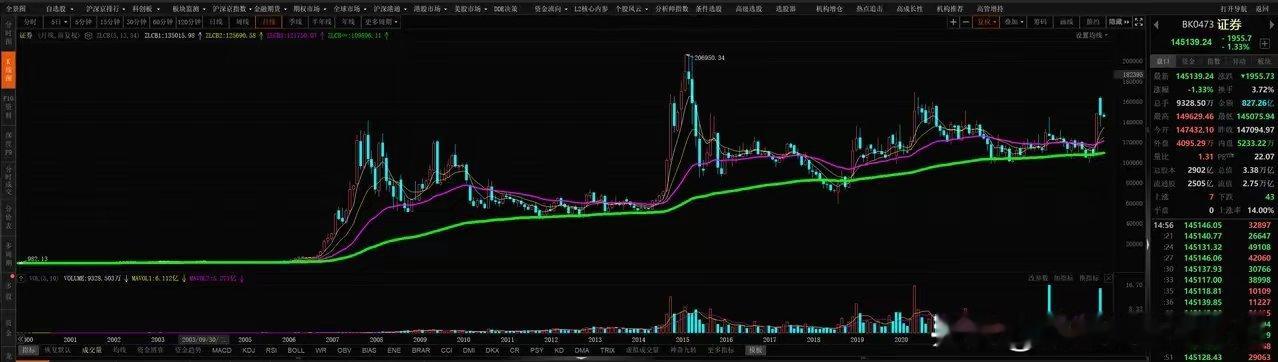

从8月份到10月份三个月,央行公告从债券市场分别净买入1000亿元、2000亿元和2000亿元,合计总买入国债5000亿元,这意味着三个月里央行通过国债购入向市场净投放基础货币5000亿元。

同时,2024年10月31日,央行发布公开市场买断式逆回购业务公告,操作期限为6个月、操作量为5000亿元。这距离10月28日央行宣布启动“公开市场买断式逆回购操作工具”仅3天,说明央行在10月28日—31日期间开展了买断式逆回购操作。

更为重要的是买断式逆回购的特点。买断式逆回购是指债券持有人将债券卖给债券购买方,同时约定在未来某一日期,以约定价格从逆回购方购回相等数量同种债券的交易行为。买断式逆回购采用利率招标、多重价位中标,定位为流动性投放工具。

而此前央行实行的是质押式逆回购,这两个工具的核心区别是抵质押品的所有权与支配权。央行开展买断式逆回购后获得的标的,可再通过现券卖断方式卖出或通过证券、基金、保险公司互换便利方式换出(限于国债、央行票据等高等级流动性资产),多项工具相互配合可以扩大操作空间,有利于更好地传达货币政策信号。

这两个工具的启用,说明央行投放流动性的方式已经发生了变化,此前主要是通过公开市场逆回购和MLF。不过近期MLF到期额度较大,但续作的额度却是较小的,说明MLF的作用将逐渐淡出,会逐渐被两个新工具替代。MLF的缺点就是到期量越来越大,央行必须继续更大的力度滚动续作,操作空间越来越小,投放流动性的精准度和灵活性都不够。

此前投放流动性还有一个工具是降低存款准备金率,但是存款准备金率这几年随着双顺差不再,外汇占款减少,法定存款准备金只减不增,经过多年的降准操作,截至2024年8月末,商业银行平均法定存款准备金率约为7%,其中,大型银行平均法定存款准备金率为8.5%,中型银行平均法定存款准备金率为6.5%,小型银行平均法定存款准备金率为5%,接近1999—2002年间6%的最低水平。也就是说,目前存款准备金率操作的空间也越来越小,这时候,央行必须腾出手来,创造新工具,为未来的操作扩大空间。

而这两个新工具的出现就恰逢其时,这两个工具的最大的特点是央行直接持有了证券资产,也就是说对于这些证券资产具有处置权,可以买卖、抵质押等等以实现货币政策意图。此前的逆回购和MLF,央行手里拿的是公开市场一级交易商手里的抵押资产,包括央票、国债、金融债和地方政府债券等高流动性资产,这些抵押资产只是放在央行手里,央行没有处分权,也即是说,央行通过质押式逆回购或者MLF向市场投放资金时,拿在手里的尽管是高流动性资产,但是只是冻结在央行的账户上,央行不能处置,市场机构也不能处置,锁住了质押类资产自身的流动性,也就是央行在向市场投放流动性的同时,却锁住了机构持有资产的流动性,这大大降低了央行宽松的效果。

那么既然央行直接拥有了证券资产,接下来想象空间就很大了,央行就成了证券市场的需求方和做市商。央行通过买断式逆回购向市场购入高流动性资产后,就可以用这些高流动性资产向资本市场机构包括券商、基金和保险公司换入债券、股票ETF、沪深300成份股等,此前的质押资产就不能有这种操作。然后资本市场机构就可以用这些高流动性资产向市场进行买卖或者回购等操作进行融资。比如,10月25日,光大银行与多家头部券商达成首批SFISF工具下质押国债和央行票据的债券回购交易。

央行的这一系列组合拳,最后的目的是提高央行手里证券类资产的流动性,向市场创造基础货币,配合财政发行债券,熨平市场利率波动,畅通货币政策传导,在货币市场和资本市场之间架设一道桥梁,增加央行对资本市场的影响力,这在全球央行的历史上并不多见,至少在我国央行历史上是一次创举,未来资本市场的运行将更加依赖央行的操作。

脚盆鸡也是这么操作的[吃瓜]

我说怎么买不到