转自:环球网

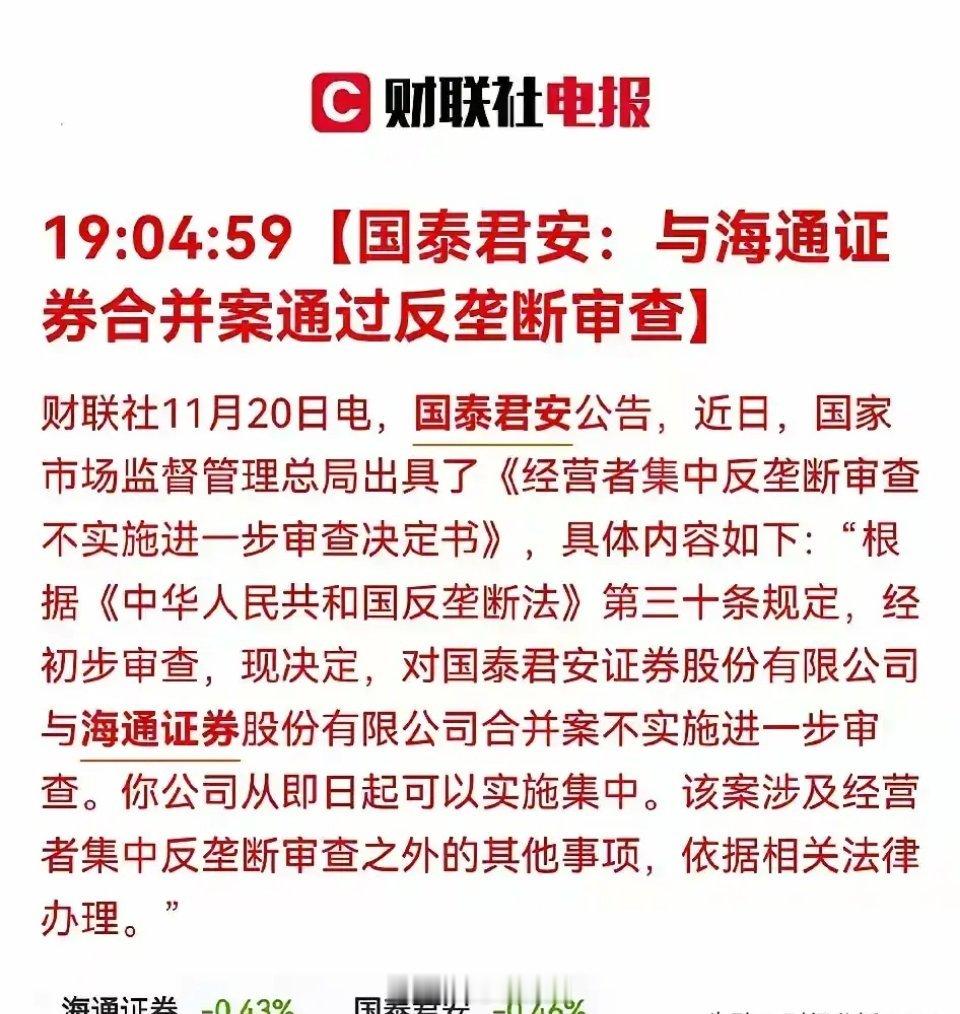

[环球网财经综合报道]今年以来,截至11月19日,黄金以超26%的涨幅在大类资产中表现卓越。对此,国泰君安证券近日发布研报认为,黄金的定价框架主要由三个核心维度构成:通胀效应、财政信用和风险因素。

国泰君安证券具体分析提到,具体而言,通胀效应体现为美元对内购买力下降时黄金的相对升值;财政信用维度反映在金价与美国联邦赤字率的显著正相关性,持续的财政扩张可能引发“去美元化”进程,提升黄金的配置价值;风险因素则主要源于地缘政治冲突社会动荡等不确定性事件驱动的避险需求。

首先,在美国通胀中枢抬升背景下,黄金作为避险资产的系统性配置价值显著提升,尤其地缘局势动荡的背景下,市场对黄金避险属性的认可度进一步提升。其次,逆全球化趋势与去金融化进程正推动国际货币体系向多极化演进,叠加美国债务规模持续攀升导致美元储备货币地位相对弱化。在此转型期间,黄金有望成为实物资产流动的核心载体,并在多极货币体系中确立关键地位。

研报还提到,黄金拥有货币与贵金属双重属性。作为货币属性,其供给相对刚性且不受主权信用扩张影响;作为贵金属属性,其在全球范围内被广泛接受为"硬通货"。这一双重属性使黄金在对美元关系中体现出抗通胀和抗信用风险的特征,同时赋予其天然的避险功能。

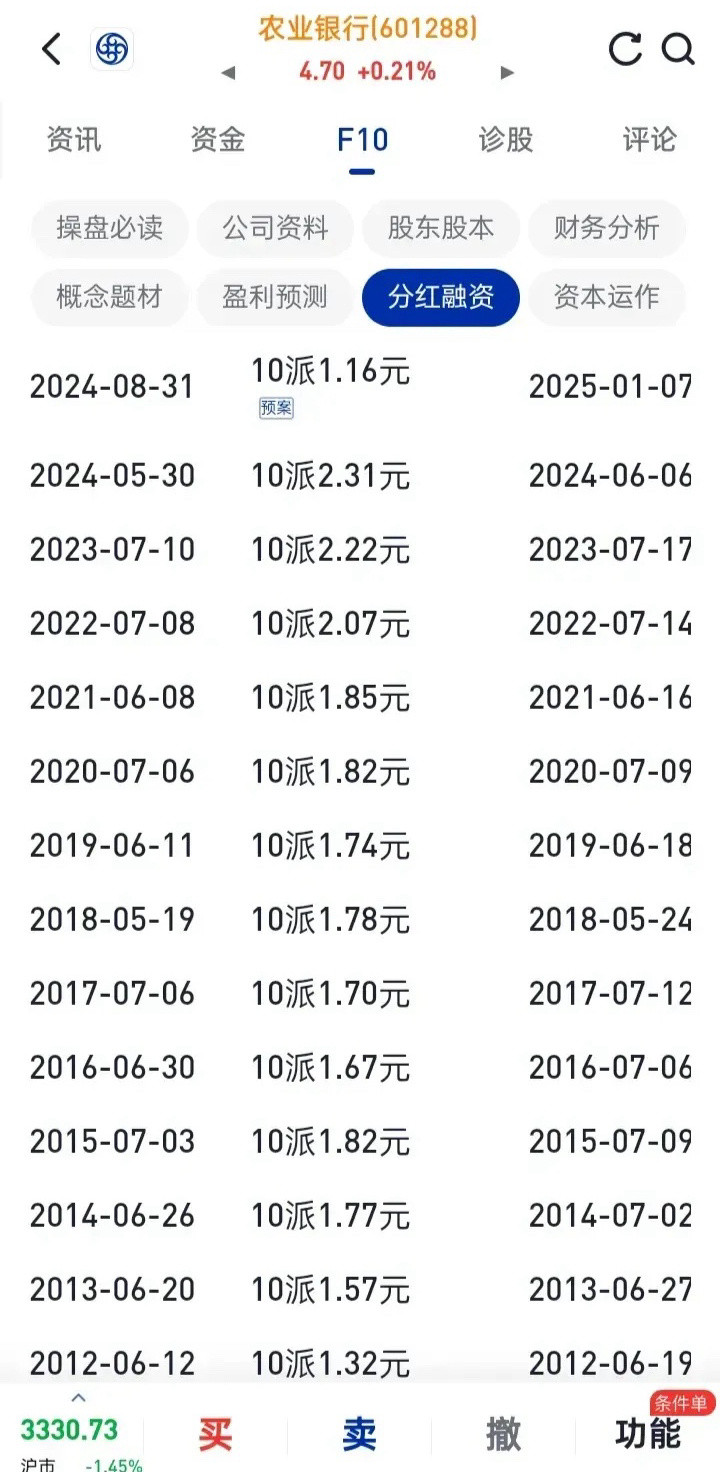

2022年和2023年全球央行分别净买入黄金1135吨和1100吨,截至2024年5月,中国央行已连续18个月增持黄金储备。央行购金需求的持续性凸显了各国对黄金战略配置价值的重新认识,并已成为支撑金价的核心因素之一。

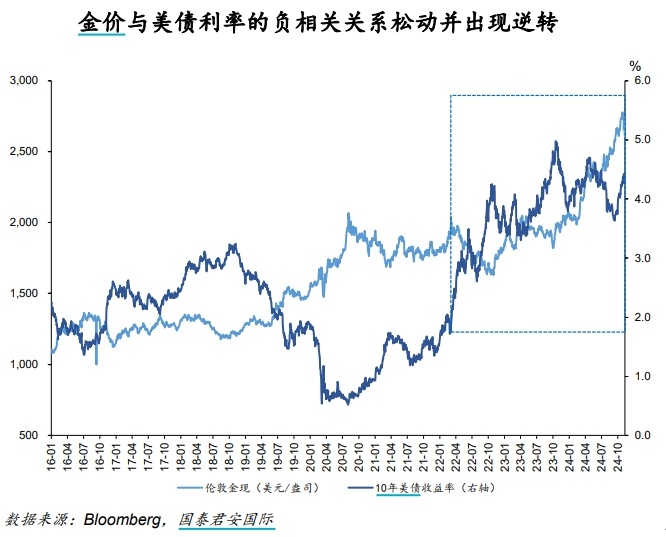

针对后市,国泰君安证券判断,传统理论框架下,黄金价格主要受持有成本驱动,与十年期美债实际利率呈现显著负相关。然而,自2022年美联储开启加息周期以来,这一负相关关系出现显著逆转,当前金价已明显超出实际利率所隐含的理论水平。