中国食品零售连锁产业有哪些独特的发展基因?如何更好洞察本土消费者需求,实现业态升级与产品创新,以适应市场变局?日本“失落的三十年”中诞生的消费冠军有哪些值得借鉴的经验?来听启承资本通过对日本零售的业态创新与供应链优化的分析解读,解析当前中国食品零售之变局!

一、开场介绍

今天我就跟大家做一点分享,我们对比日本回顾过去这些年中国的零售变化以及未来主要趋势是什么。

简单介绍一下启承资本是一家专注于做消费的基金,主要三个板块就是大食品、大家居、生活方式,投了品牌和连锁两类商业模式。

启承资本投资板块介绍

启承资本应该是在中国投线下食品零售最多的投资企业,现在核心投了5家公司。这5家公司在中国开了有24000+家店,大概有600+亿收入,而且他们又是目前中国成长最快的一批新兴连锁渠道,未来几年我觉得会长到1000亿以上的规模。

我们在2016年成立这家基金的时候,就开始做了这件事情——把一个超市拆出来,觉得一个超市会变成各种各样社区型小业态。我们觉得生鲜会变成一种业态,就投了钱大妈;冻品也会有新的业态,就投了锅圈食汇;综合硬折扣业态,我们投了多乐囤;鲜食品类,我们投了便利店新佳宜;以及启承还投了现在成长非常快的、以包装食品为主、主要解决了休闲食品问题的零食很忙,最近改名为鸣鸣很忙。

启承资本围绕社区布局的新一代万店连锁

二、社区化零售业态特点及变革

中国独特的城市结构形成独特业态

为什么启承资本会开始聚焦在这样的主题“超市会被分解成小业态”呢?可以回顾下中国的大背景,中国是拥有全球最多高密度且有围栏的小区。在座的朋友都出国旅行,你去任何的国家去看,我们就拿典型三个国家对比。

日本除了东京核心区以外,最典型的就是一户建社区。基本上是以车站为中心展开的,如果是一个万户居民的居住区大概生活范围是周边2公里,这个距离步行短则十几分钟,长则二三十分钟。

美国的小区更大,像传统意义上的别墅一样,独栋别墅很多,在一个万户居民的生活范围内大家基本上都得开车出行。

在中国,基本上一个中型小区规模3000户,可能三四个小区拼在一起就是万户居民的居住区,这个区域内基本上你去任何一个位置15-20分钟就可以。

中日美万户居民居住区直径对比

中国独特的城市结构自然会带来独特的业态,其中食品消费又是最高频的,所以启承的观点是食品一定是社区化的。

为什么最近出现了这样的事情呢?因为中国在经历快速的城市化进程。大家如果去观察,在2015年左右开始,中国的很多新小区交付很多年后,大家从新邻居变成老邻居,入住率也提升到60%-70%以上。这个时候再加上我们可支配收入的增长就形成什么概念呢?

1万户居民相当于5亿的购买力,在5亿购买力的消费市场里面,如果开一个店能拿到1%的市场份额,你就能做一家500万的店,进而使得你在社区门口开出一家店变得可能。其实都用不了500万,大家开一个200-300万的店也是能活的,所以基本上200-500万形成这一批小业态基本的零售金额框架。

所以2015年会大量涌现出这样的小业态,这也是启承从2015年开始投资时碰到很好的时间点,找到了这么多投资标的。

十年后中国的渠道结构

启承资本投资钱大妈的时候,钱大妈只有100家门店6个亿的规模,今天达到150亿。启承投资零食很忙的时候,零食很忙也刚刚过100家店,今天已经突破了1万家店。从100家店看1万家店的时候增长很多,但是大家如果再往10年看、放在更大的格局里去看,万店还是一个天花板吗?还是说只是刚刚开始?

中日线下各业态门店数量

根据尼尔森数据,中国线下市场共有600万+门店,其实大规模的业态都是小业态,有小超市、便利店、食杂店等。特别是食杂店,就是传统的各种夫妻老婆店,中国有近500万家门店。

相比看日本,虽然人口比中国少很多,门店数少更多,但实际上还是小业态开的最多。其中CVS开的最多,有5万+家门店;食品超市也是比较多,大大小小将近有2万家。再看集中度,日本整体连锁化率确实比较高,集中度蛮高,特别在小业态的便利店里面。

对于未来十年后中国的渠道结构如何,每个人都会有自己的答案,因为十年后的事情谁也说不准。但我觉得一个比较明确的趋势是:小业态的占比在整个渠道业态会很高,小业态的连锁化率会很高。特别是再加上中国比日本有更高的人口居住密度。无疑小业态的变革才刚刚开始,我们有600万家门店,现在头部连锁最多的也就是过1万家,那么600万家里面最后第一名有几家?大家可以想想这个问题。

社区业态创新中,食品零售和餐饮是最大类目

因为消费频次的关系,社区业态里能创新的、能躲避电商最大冲击的肯定是食品和餐饮。在这样的背景下,有基于社区创新的机会,这也是我经常说的一个话题叫做社区化。这是中国零售业态的第一个变化,已经在过去5年之中发生了。

三、从品牌端推品,到从消费者端选品

第二件事情,这种业态的创新有另外一个大背景,今天很多经销商过得比较艰难,日子感觉不是很好过。除了经济环境的原因之外,很重要的是逻辑上的变化。以前大家是站在品牌的角度,帮品牌去构建整个从供给到需求的链路——是推品的过程。

今天在整个产业链链条体系里面,离消费者最近的零售渠道话语权越来越大,会提出越来越多的要求,站在消费者端去选品、去根据人群包括时间的变化提出到底什么东西适合消费者。这其实是在今天食品零售发生最大的变化。

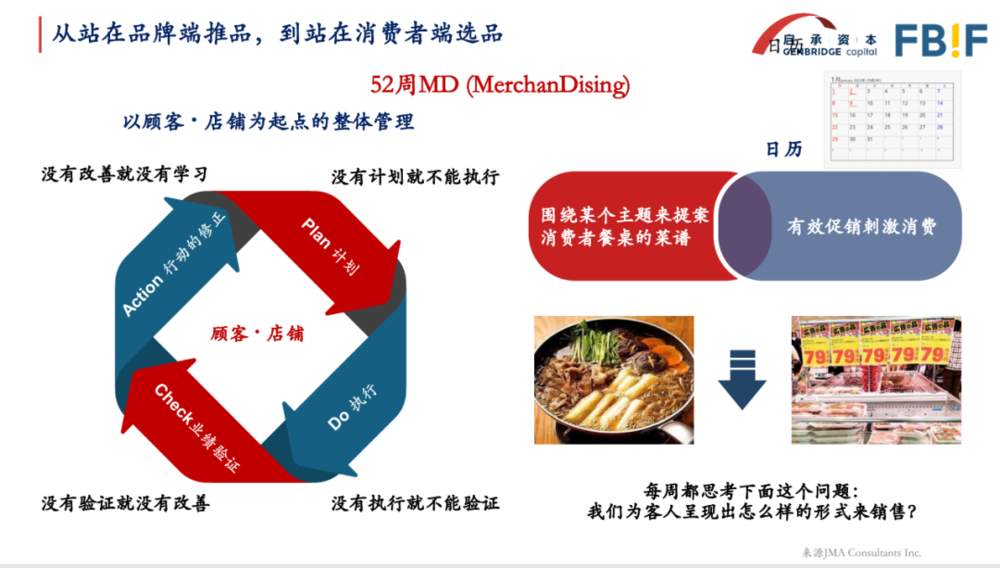

52周MD理论

今天有很多的日本专家都会讲到52周MD,这件事情在日本已经是标准通用基础能力,在中国我们的零售同行们才刚刚开始,这说明这个转型也是才刚刚开始。为什么是刚刚开始?

供需匹配发生变化

在过去二十年的时间,中国在供给端确实经历了整个产能爬坡,成为了世界工厂,解决了渠道瓶颈;从卖场到电商,互联网超级平台解决了信息瓶颈,所以让我们的供给没有了瓶颈。中国可能是供给效率最高的全球市场。

供需匹配发生变化

同时中国的需求又相对进入稳定期。所以从供小于需进入了供大于需的过程,会让我们开始进入新的状态中,开始去卷价格、去卷细分,我觉得会是未来的常态,“卷”既意味着大家的压力但同时也意味着面临很多新的机会。

卷价格,折扣化

1、品牌视角

在社区化完成以后,出现很多小业态、出现很多连锁业态。然后大家开始卷价格,这是过去从2020年开始发生的事情,从品牌角度来看,大家会明显感觉到破价。最早从尾货破价到正品破价到白牌平替/工厂平替,过去两三年的激烈程度大家在行业内感受应该会很深刻。

品牌会感觉到破价,但品牌同时能感觉到是今天做直销的比例在占高。因为当渠道连锁化率在上升的时候,大家开始做更多的大客户。比如说今天鸣鸣很忙去做单品,可能一个单品少的一个月100-200万,多的可能平均水平会做到1000万,甚至可以高到将近单月到亿的水平。单渠道的效率变得很高,品牌又开始要在更多指引压缩整个链条长度上做很多工作。

2、零售终端视角

在卷价格这件事情上,从零售的角度他们是怎么看这个事情呢?零售端今天要做更多的事情,要去做选品、定货、验场,甚至体量小一点的零售商会提前打款以获得更好的价格。零售终端会做更多的工作去换取全链条更低的成本。

卷价格、体现成折扣化

卷细分,更贴近消费者需求

另外,卷细分。虽然过去我们每年参加FBIF以及行业内各种不同类型食品会议的时候,大家能看到如雨后春笋般非常多的产品。但是仔细观察的时候会发现大家非常跟风,一个东西火,市场上就恨不得同时要出50个品。但这个不叫细分、而叫同质化,因为大家都想成为那个大单品。这是在过去二十年成功的法门,可能成就一个大单品就能成就一个上市企业。

但是今天渠道站出来要推动满足消费者更多需求,也就是发现消费者更多细分的需求并为他们定制合理的商品。因为渠道离消费者更近,所以能更有效帮助传递出来更细分人群和更细分场景里的精确需求。

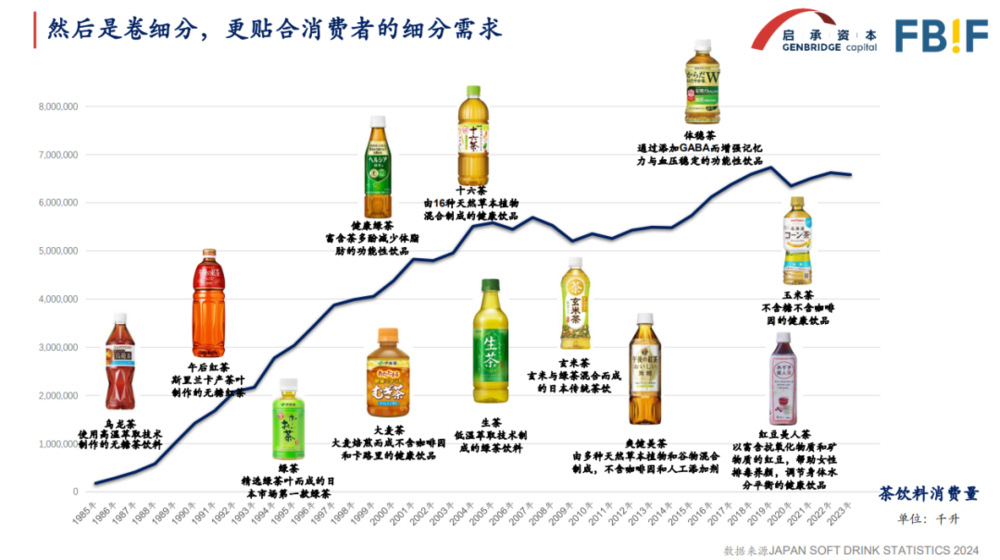

我觉得日本在这方面是中国的老师,这是为什么启承经常愿意和企业家一起去日本学习,哪怕就是逛逛店,可能在日本同行看起来已经习以为常的事情,因为过去二三十年就这么发生的。但是在我们看来,产品细分做得非常细,比如无糖茶在日本的细分做得非常深度。

下图是在过去40年、甚至更长周期里面,日本在无糖茶里面非常成功的商品。但实际上每年可能是这个数字乘十乘百的量级在做创新,而且是细分化在做创新。

过去40年日本无糖茶细分品类单品

未来的机会在哪里?能成为大单品肯定是非常棒,但也有非常多的机会在细分品类,这是我预测未来5年在食品领域最重要的趋势。

1、零售终端视角:提升MD规划和落地能力

怎么做细分呢?首先从零售终端来看,借用日本52周MD的概念,就是中国零售企业怎么去从前端门店的陈列、价格、定价、用户分析做计划,到最后整体拉通供应链、采购、生产计划、反馈跟踪,这是零售公司需要增强的能力。

高效率的前提下做细分商品

启承资本投了这么多零售公司,在和很多老板聊天时,大家会讲商品力,但商品力不等于只是采购,商品力对于前端洞察和前端规划都非常的重要。这件事情是零售企业、特别是食品零售企业未来3年大家都在补的能力。

从某种意义来讲这也是最近的一些热点事件背后的原因,东来哥走出河南到全国帮助各个食品零售商调改,他也是自己积累在商品在现场的一些实践去传给大家,大家一块儿推动整个行业在这方面的进步。

2、品牌和厂商视角:夯实制造基本功

其次是品牌和厂商。我过去两三年也是带着已经成功的品牌行业专家们和新一代品牌零售渠道创始人们交流。从中能明显感觉到品牌厂商们也在经历变革,简单一句话就是从品牌商“我的体系为主”变成了“我来遵循你的体系”。

大家都知道这些头部品牌企业们都建立了非常多针对不同渠道的体系,比如说流通的、KA的、便利店的、折扣渠道的体系。过去是以品牌为主的、要兼顾各方利益平衡的体系,但面对今天很多时候市场对于更高效率的追求,品牌需要更多地去听“有能力的渠道”给出的建议。

我们会发现一批在制造端有非常强的成本优势,有非常强的研发和产品定义能力的公司,跟渠道深度的合作,进而会带来非常好的针对渠道的商品,形成新的爆款,形成新的细分产品,最后获得比较好的成功。

四、建立更长期稳定的零供关系:制贩同盟

日本案例

制贩同盟日本案例

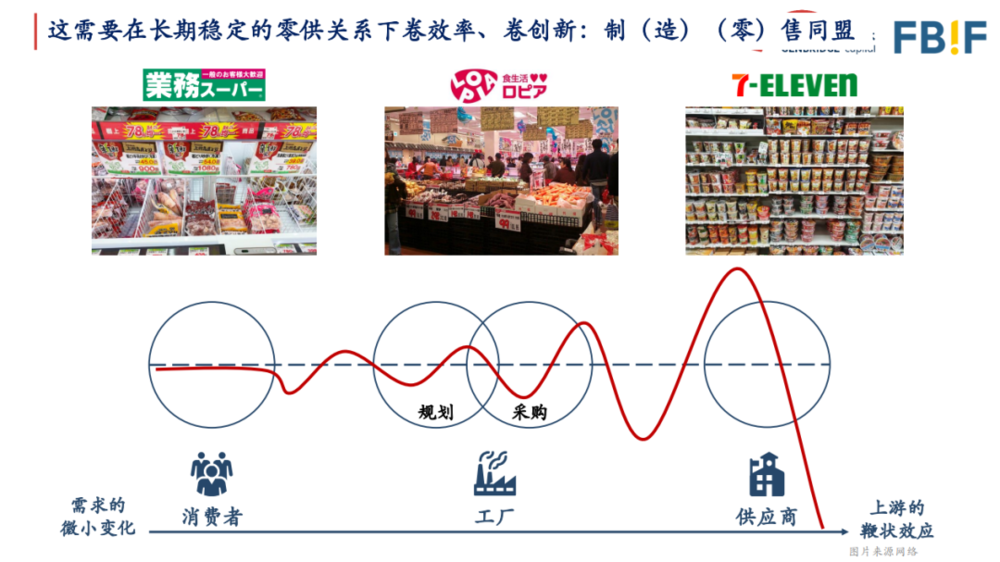

在日本做得比较成功的事情就是建立一个更加长期稳定的零供关系。在过去中国博弈性的零供关系很常见。但在存量市场下,大家会变得更关注如何实现全链条的提升,所以一个更加稳定的零供关系就变得非常重要。

当计划做得更紧密、零售渠道把生产计划更透明地告诉合作伙伴,进而合作伙伴做更及时的响应,才能让整个链条长鞭效应带来的损失变得更小。

这个我觉得是零售的本质,零售就是在不稳定的需求里面去构建稳定的供应链,越稳定带来的效率越高。日本有些企业做得很好,比如业务超市做冻品,是日本做得最好的零售企业,自持了非常多的冻品工厂。

比如Lopia在肉类做得很好,直接进口整猪整牛再去做分割处理形成自己的供应链条。比如说7-11从2000年之后才更加发力在自有商品上,不断创造出新的国民级自有商品,建立非常庞大的协同工厂网络。上述这些都是日本制造和零售同盟的典型案例。

中国案例

1、零食很忙×盐津铺子

中国也在发生这样的故事,比如说零食很忙在过去几年和盐津铺子形成了非常好的合作,盐津铺子帮它定义了很多的商品。这个过程也不是很容易的,大家也做了很多的交流,因为大家都有自己固有所谓体系的东西。但最终让盐津铺子感到这件事情的价值是:零食很忙是最接近消费者的渠道且能一定程度上引领消费者,它把这些洞察带给盐津铺子,盐津铺子根据这些洞察开发的商品,不光在零食很忙门店卖得好,在已有的渠道也实现了销量倍增。这就是通过渠道得到洞察以后做更贴合的商品开发的价值。

2、新佳宜

再比如说新佳宜4.9元一斤鲜牛奶,3.9元一斤的全程冷链鲜啤。这都是把中国消费者朴素消费升级下的核心大单品的供应链,拉到非常有质价比的水准。

3、锅圈食汇×逮虾记

锅圈食品也扶持了一家虾滑企业叫逮虾记,不光帮自己提供非常好的虾滑产品,逮虾记也成为了市场头部做虾类产品的公司。

制造型零售”和“制造型品牌”未来会获得更多市场份额

启承有个看法,我们会发现“制造”变成继“社区”和“折扣”之后的第三个关键词。并不是每个人都要拥有自己的工厂,而是要去深入产业,去理解和站在产业链里面,去更多深入参与制造环节当中,这变成每个人都要具备的能力。“制造型零售”和“制造型品牌”未来会获得更多的市场份额,这是启承非常有信心的看法,这件事情必然会发生而且也正在发生。

日本制造型零售与制造型品牌案例

1、案例一:7-11

从某种程度在日本已经印证了这个看法。7-11有非常丰富不同定位的自有品牌,无论是鲜食还是常温食品都建立了非常强大的协同工厂。鲜食可能就是7-11自己的工厂,包括有上市公司去支持他们做工厂,常温食品则做了非常多的联名以及自有品牌。

2、案例二:神户物产

神户物产持续地在收购食品工厂。其实也正是从神户物产开始收购食品工厂之后,整个公司的盈利性增长又上了新的台阶。

3、案例三:Calbee

Calbee算是品牌的典型代表。Calbee是日本最头部的零食公司,占据了50%以上的薯片市场。在北海道他们有自己的土豆公司,自己帮助农民去种植土豆的技术输出,从土豆的种子到种土豆到生产、加工、渠道也是全产业链的过程。

五、总结

启承资本分享资料

总结一下,首先中国进入了买方市场。按照时间我们经历了社区化、正在经历折扣化,而制造化是未来最重要的主题。

其次,制造型品牌和制造型零售肯定会获得更多的市场份额。所以大家要在产业里面去想自己的位置,和别人合作的方式。

最后渠道和品牌厂商之间要结成“制贩同盟”,建立以消费者为中心最敏捷的产业链。这也是这个行业里面未来二十年的核心主题。

以上三点算是今天的总结分享给大家,希望大家有所收获。

六、现场提问

提问:我也接触很多品牌方,品牌在做启动的时候是很需要资金,我们也在寻找投资者,作为一个新创品牌最能打动投资者的点是什么?

张鑫钊:在过去和今天差别还是蛮大的,在过去增长型市场里面最打动投资人的点一定是品牌创新带来的新可能性。在今天我觉得这件事情还存在,因为新品牌如果并不是工厂转型有很多基础的,而是纯新的品牌,那一定是看你的创新点带来哪些可能性。

但是今天在食品领域里面,我觉得渠道的能力是不能或缺的。过去我觉得大家还会看一点渠道上有什么方法让品牌把可能性变成现实。今天新的机会是说品牌到底在抖音上面很厉害,还是在天猫上很厉害,还是跟今天新兴的零食渠道做得很强,还是跟山姆这样的渠道会很强。品牌的第一枪渠道在哪里?我觉得这是很重要的。

另外在今天有一件事情会加权,就是会进一步上升,我觉得是品牌在供应链制造端上能不能长期形成护城河。短期我觉得产品创新做新品类,可能最早的用户相对价格未必那么敏感,但是长期会有更多人看到这个机会进来这条赛道,那你怎么能够守得住你的品?在这么卷细分卷价格的时代,一定是来自于品牌的供应链护城河,至少你不能比别人差,这个是早期要想清楚路径的。

提问:我对您刚刚提到的制造型品牌还是印象很深。我想问一下所谓的制造型品牌是指品牌要自己有工厂才是比较好的护城河吗?还是说未来的机会是白牌的机会不是品牌的机会?就是您怎么去定义制造型品牌和制造型零售?

张鑫钊:很好的问题。刚才我也特别想澄清这点,制造型并不意味着一定是有工厂,这两者之间一定不划等号。

举个例子,Shein没有自己的工厂,但是可以说它是制造型的渠道,它跟一般的渠道是不一样的。首先要有制造的视角,我虽然不拥有工厂,但是我组织的供应链一定是生产效率最高的,我觉得这点是要具备的。

但只选工厂是不够的,或者说这是第一步。更多是说通过你的角色,作为品牌其实有更多的一些能力可以帮到渠道去优化成本结构。山姆做了很多这样的事情,因为它可以让你不要那么的性能过剩,可以从它的产品定义角度帮忙做很多的改良,其实这个角色应该品牌来做。

你刚才问是不是一定是有工厂,我觉得不是的。首先为什么会有品牌?刚才讲大家会卷细分,所以不一定只是低价赢,一定是你符合消费者的需求赢。消费者只是他对于不同的性能有不同的付费意愿,所以会产生高、中、低价格带,因为这在人群中是自然分布。那么渠道商不可能把不同的差异化都做了,渠道商最多做自有品牌,把基础款做了。

那刚刚有提到总是需要大家去创新的,过去四十年日本无糖茶做了那么多的创新,而且这估计是在几百个中沉淀出来的几十款商品。我举个简单的例子,比如说无糖茶,启承资本投了一家公司叫果子熟了,今年他们最火的一款产品就针对年轻人的偏好做了无糖茶,我觉得总是有创新的机会。

制造型零售也是同样的道理,并不是说家家要拥有工厂。比如说对于便利店来讲,如果把便利店的配套工厂建在便利店的仓配中心旁边,就能省4%的物流配送成本,我觉得这对于整个产业链的效率有极大的提升。