又有银行客户经理被终身禁业!

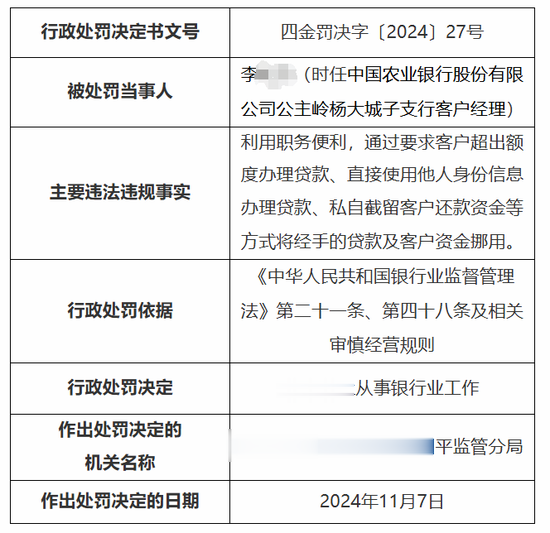

近日,金融监管总局官网披露,中国农业银行股份有限公司(以下简称“农业银行”)一支行客户经理李某方因利用职务便利,通过要求客户超出额度办理贷款、直接使用他人身份信息办理贷款、私自截留客户还款资金等方式将经手的贷款及客户资金挪用,被终身禁止从事银行业工作。

通过查阅中国裁判文书网发现,编号为(2021)吉0184民初6744号的一审民事判决书中,客户经理李某方与贷款客户在银行系统外存在金钱往来,通过对比信息可以发现,这起借款合同纠纷可以与李某方“要求客户超出额度办理贷款”和“私自截留客户还款资金”的违法违规事实相佐证。

值得注意的是,信贷资金违规挪用等问题备受金融管理部门高度关注。今年前三季度,央行、金融监管总局、国家外汇管理局共对银行业金融机构(包括各分支机构)开出1422张罚单,其中,近七成与信贷业务违规有关。

客户向银行贷款后,

又把钱借给客户经理?

时任农业银行公主岭杨大城子支行客户经理的李某方具体干了何事?一起“9万元借贷案”揭开了其部分违法违规事实。

2021年12月7日,吉林省公主岭市人民法院对农业银行公主岭市支行与被告邢某伟借款合同纠纷一案进行立案后,依法适用简易程序,公开开庭进行了审理。

2022年1月30日,上述案件一审民事判决书在中国裁判文书网发布。

在审理过程中,银行与贷款人双方各执一词。

农业银行公主岭市支行向法院提出诉讼请求时称,2019年2月21日,邢某伟以信用方式在该行贷款人民币9万元,借款期限为一年,到期日为2020年2月20日,并签定了《农户贷款借款合同》。贷款到期后,邢某伟尚欠银行贷款本息合计超10万元,其中利息超1万元。银行多次派人上门催要,被告以无钱为由均未还清贷款本息,致使贷款逾期。

邢某伟则称,2019年2月21日在银行贷款9万元,其中自己贷款5万元,其余4万元由信贷员李某方使用。对于剩余的本金数额为何不对,邢某伟说:“2019年年底我就将本息53000多元贷款给李某方了,所以我现在不欠银行贷款了。”

法院认定,2019年2月21日,邢某伟与银行签订借款合同,约定借款本金89,997.98元,借款期限一年,到期日为2020年2月20日,约定借款期限内利息为年利率6.09%,逾期利率为年利率9.135%,借款期限内利息及逾期利息14,138.16元,利息暂算至2021年10月18日,至还清欠款之日止。

经询问,邢某伟借款时明知贷款9万元,支取贷款后将其中4万元借给李某方使用,李某方给邢某伟出具了借条一张,借款金额4万元。

法院认为,邢某伟在涉诉借款合同和发放贷款的业务凭证上签字,借款事实清楚,借款合同合法有效。双方在借款合同中明确约定了借款期限、借款利息及逾期利息的计算标准,现该贷款的偿还已经逾期,农业银行有权要求邢某伟进行偿还。

关于邢某伟辩称2019年底已将贷款本息交给李某方一事,经庭审质证,李某方承认向邢某伟借款5万元,否认此款用于偿还其银行贷款,且李某方借款数额与邢某伟所欠银行本金及利息不相符,无法确认此笔款用于偿还原告贷款。

最终,法院判决邢某伟应偿还农业银行公主岭市支行借款本金89,997.98元,借款期内及逾期利息14,138.16元,此利息计算至2021年12月17日,以后逾期利息按照借款合同约定的年利率9.135%计算至还清欠款本息之日止。

超额贷款、截留还款、冒名贷款

挪用经手贷款及客户资金花样多

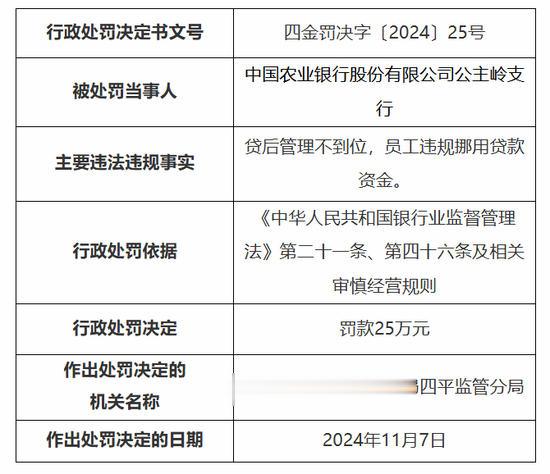

11月18日,国家金融监督管理总局四平监管分局行政处罚信息公开表显示,农业银行公主岭支行因贷后管理不到位,员工违规挪用贷款资金,被罚款25万元。

李某方则是利用其客户经理的职务便利,通过要求客户超出额度办理贷款、直接使用他人身份信息办理贷款、私自截留客户还款资金等方式将经手的贷款及客户资金挪用,被终身禁止从事银行业工作。

基于双罚制度,时任农业银行公主岭支行的行长对上述事由负有责任,也一同受罚,受到监管警告。

对上述案件梳理可发现,在邢某伟从银行贷款9万元后,客户经理李某方先是向其借款4万元,并出具了借条一张,而后,在2019年底又向邢某伟“借款”5万元。

对比此次监管部门的处罚文书来看,这起“9万元借贷案”可以与李某方“要求客户超出额度办理贷款、私自截留客户还款资金等方式将经手的贷款及客户资金挪用”的违法违规事实相佐证。

目前此案件二审或后续结果暂未在网上公布。

此外,从罚单中李某方被指“直接使用他人身份信息办理贷款”的内容来看,李某方似乎还涉及其他“冒名贷款”案件。

值得一提的是,在监管罚单披露之前,中国裁判文书网2022年1月19日发布的另一起民间借贷纠纷案中,上诉人朱某忠称,客户经理李某方当时已被农业银行停薪留职,并且负债累累。

信贷资金违规挪用受关注

严监管倒逼银行重视合规

近日一则新闻震惊众人,2022年下半年至2023年4月,湖北蕲春农商行大河口支行时任信贷主管洪某挪用1866万元资金进行网络“赌球”。案发后,他的父亲归还了其挪用的全部资金。2024年10月28日,洪某被蕲春县人民法院判处有期徒刑3年、缓刑4年。

今年以来,个人信贷资金流入限制性领域的乱象时有发生,相关贷款违规挪用的问题也受到了金融管理部门高度关注。

今年前三季度,中国人民银行、国家金融监督管理总局、国家外汇管理局共对银行业金融机构(包括各分支机构)开出1422张罚单,涉及商业银行主体超400家,被罚没总金额约10.89亿元。

在一行两局开出的1400余张罚单中,近七成与信贷业务违规有关。

今年8月,江西永新农商行因贷款资金被挪用、贷款“三查”不尽职等问题被处罚金120万元。

今年10月,江苏江南农商行常州市武进支行一客户经理利用职务便利挪用、侵占客户资金,被终身禁业。

此外,三季度还有多家银行因个人消费贷款资金违规流入资本市场、贷后管理不尽职等被金融监管总局出具百万元罚单。

信贷是商业银行盈利的主要来源,在其为银行带来大量增量的同时,却也暴露出银行内控与合规管理方面的短板。

在严监管趋势下,银行业的潜在问题与风险更容易暴露出来,将倒逼银行机构进一步重视合规经营。