房地产行业从增量扩张转向存量发展,如何进一步盘活存量资产成为重要议题。

近期,在全国各大重要会议中,“盘活存量闲置土地”被多次提及,比如央行将支持收购房企存量土地,自然资源部更是印发通知,运用专项债券资金收回收购存量闲置土地。

从房企角度而言,2024年典型房企投资规模大幅收缩,此前积累的大量土地储备带来的压力也越来越大,盘活存量的重要性进一步凸显。

当前一系列盘活存量闲置土地的政策,给企业盘活存量土地带来了新机遇,能在一定程度上缓解房企资金困难,化解行业流动性风险。本文将从行业层面及具体企业案例,来分析比较当前房企的土储现状。

今年以来,中央层面多次提出盘活存量闲置土地,地方层面收储计划也逐渐落地,行业进入全面去库存关键阶段。

2024年9月24日,国新办发布会上,央行行长潘功胜表示:“央行将支持收购房企存量土地。在将部分地方政府专项债券用于土地储备基础上,研究允许政策性银行、商业银行贷款支持有条件的企业市场化收购房企土地,盘活存量用地,缓解房企资金压力。”

9月26日,中央政治局会议中,提及“加大白名单项目贷款投放力度,支持盘活存量闲置土地”。

10月17日,在国新办新闻发布会上,央行再次提出“允许政策性银行、商业银行向有条件的企业发放贷款,收购存量土地,人民银行提供必要的再贷款支持。”

11月11日,自然资源部印发通知,运用专项债券资金收回收购存量闲置土地。

随后,地方收储迎来最新落地。广州宣布签订了大干围2宗土地的收储协议,越秀地产预计可获得约15.29亿元的现金补偿。这已经是今年以来广州第三次收回闲置土地。

在自然资源部发布的《关于运用地方政府专项债券资金收回收购存量闲置土地的通知》中提到,优先收回收购企业无力或无意愿继续开发、已供应未动工的住宅用地和商服用地。通过政府收回收购、市场流通转让、企业继续开发等方式,不仅可以减少土地闲置与浪费,还能为其他领域提供更多用地支持。

对于房地产企业而言,近年来的投资越来越谨慎、聚焦,但是此前积累的大量土地储备,带来的压力也越来越大,盘活存量闲置土地的政策,能在一定程度上缓解房企资金困难,化解行业流动性风险。

1、投资规模一降再降,以销定产成为行业共识

受房地产市场走弱、房企现金流紧张等因素影响,近三年来房企投资意愿低迷。自2020年末三道红线出台以来,房企投资力度“一紧再紧”,投资规模“一降再降”。

据克而瑞中国房地产企业新增货值排行榜,2020年投资金额TOP100房企累计投资规模为44799亿元,而2021年下降了15%至37913亿元,2022年更是大幅下降了56%,投资金额下降至16503亿元。

2023年及2024年前11月,TOP100房企的投资金额继续处于历史低位,其中2024年前11月投资金额8513亿元,仅约占2023年全年投资金额的55%,预计2024全年的投资规模仍将进一步下滑。

此外,投资金额的百强门槛值也在持续下降:2021年投资金额百强门槛值为93.5亿元,2022年和2023年,投资金额百强门槛值降为37.9亿元和30.8亿元,还不及2021年6月末的水平。截止至2024年前11月,投资金额百强门槛值仅为21.5亿元,门槛的同比降幅为16%,投资收紧的力度可见一斑。

“以销定投”已成为绝大多数企业的投资策略。

在此背景下,企业的拿地销售金额比也处于下滑的趋势。2020年百强房企的拿地销售金额比为0.37,而随着三道红线的公布,2021年及2022年,百强房企的拿地销售比连续下降,分别下降至0.25及0.18。

2023年随着疫情防控全面解除,全国复工复产的背景下,这一比值有所回升至0.21,但2024年前11月这一数值则下降至0.16。

房企的拿地积极性持续降低。

2、去化率持续下行,去库存成为当前房企关键字

尽管房企投资越来越谨慎、聚焦,但去化率仍出现了下降。

比如华润置地2024年上半年的整体去化率从2023年全年的52%下降至31%,龙湖集团上半年新项目的去化率相较于2023年的70%下降至60%左右。

市场信心不足是一方面原因,更多的原因在于存量去化压力,新项目与库存项目的去化率差异愈发明显。如2024年上半年,绿城中国首开去化率高达78%,而整体去化率仅有42%,这也意味着存量项目去化面临一定压力。

存量项目去化速度放缓,现房库存不断积压,逐渐成为挤占房企流动性的重要因素。

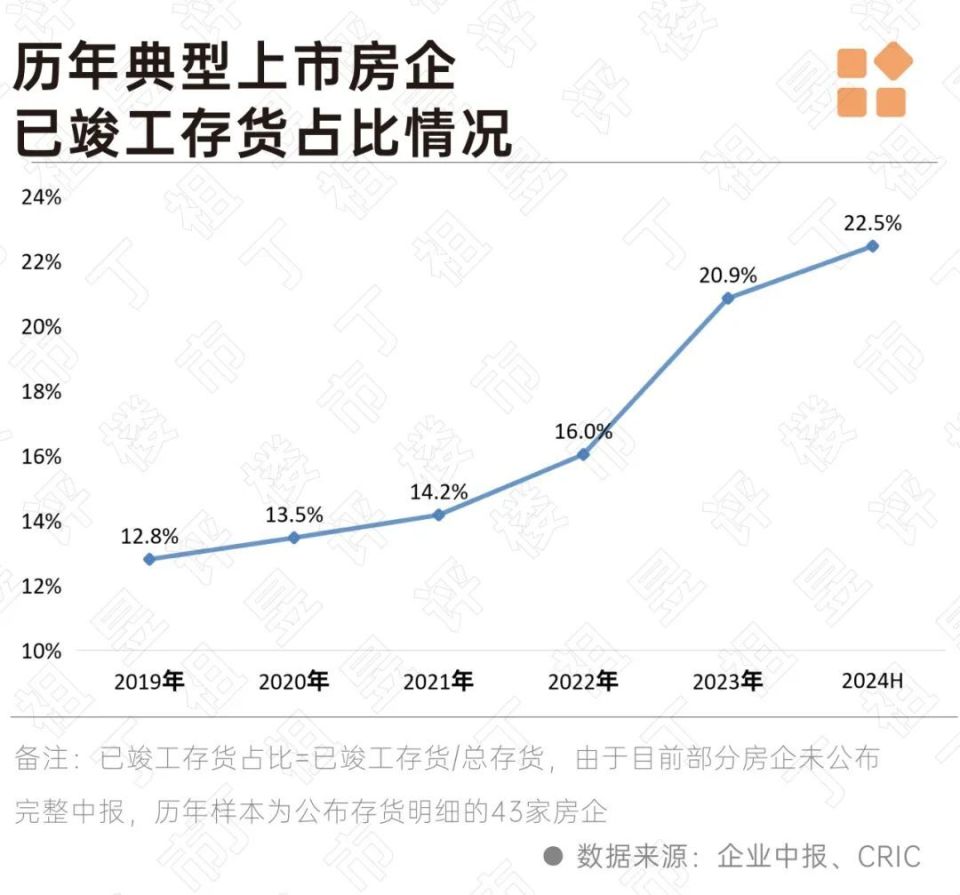

根据43家上市房企公布的存货数据,2024年上半年典型上市房企已竣工存货占总存货的比值为22.5%,较2023年底的20.9%继续提升了1.6个百分点,达到近五年来的最高值。

在此背景下,存量去化已经成为行业关键词,多家房企均在中期业绩会中提及要加强去库存。如中骏集团就在年报中表示,要对三四线城市项目积极盘活存量以期提高去化率。

通过对典型房企如保利发展、龙湖集团等不同类型的房企土储结构分析,对比央企保利发展和相比央国企而言,民营房企目前的土地储备困境更加显著。大量的民营房企暴雷,加速资产处置,优质项目不缺接盘者,但是更多的项目因为各种问题,陷入停滞。尚未暴雷的民营房企,也因为流动性压力,在土地投资方面更加谨慎、聚焦,存量去化问题凸显。

1、保利发展:新项目入市速度较快,三四线历史项目占1/3

保利发展从2022年就开始精简布局城市数量,从2021年新增土储的66城下降至2022年及2023年的33城;2024年上半年新增土储城市数量下降至10城。

此外保利发展于三四线拿地更加谨慎,三四线的新增土储城市数量从2021年的40城,快速下降至2023年的10城。

从保利历年新增土地储备来看,无论是新增土储规模还是拿地销售建面比,均出现了较为明显的下降。2024年上半年,保利发展共新增土储建面116万平方米,同比减少82%;拿地销售建面比下降至0.12。

从历年新增土储的入市速度来看,保利发展从2021年至2024年上半年期间,共新增项目数量334个,相应的可售容积率面积为4602万平米。但截止2024上半年末,尚未开售项目(累积签约面积为0)的面积为456万平方米;2021年至今新增土储的未开盘占比为10%,新项目的入市速度相对较快。

从去化率来看,2021年至2024年上半年期间新增土储的整体去化率为55.6%。但三四线的去化率仅有47.5%,去化情况相对困难;而一线及二线的新增土储去化率均位于60%以上。

2、龙湖集团:总土储大幅下降,三四线老项目去化是难题

民企龙湖集团一直是行业中稳健的代表。在行业深度调整的背景下,龙湖集团积极调整土储结构,关注高能级城市、以销定支,同时攻坚存货去化。

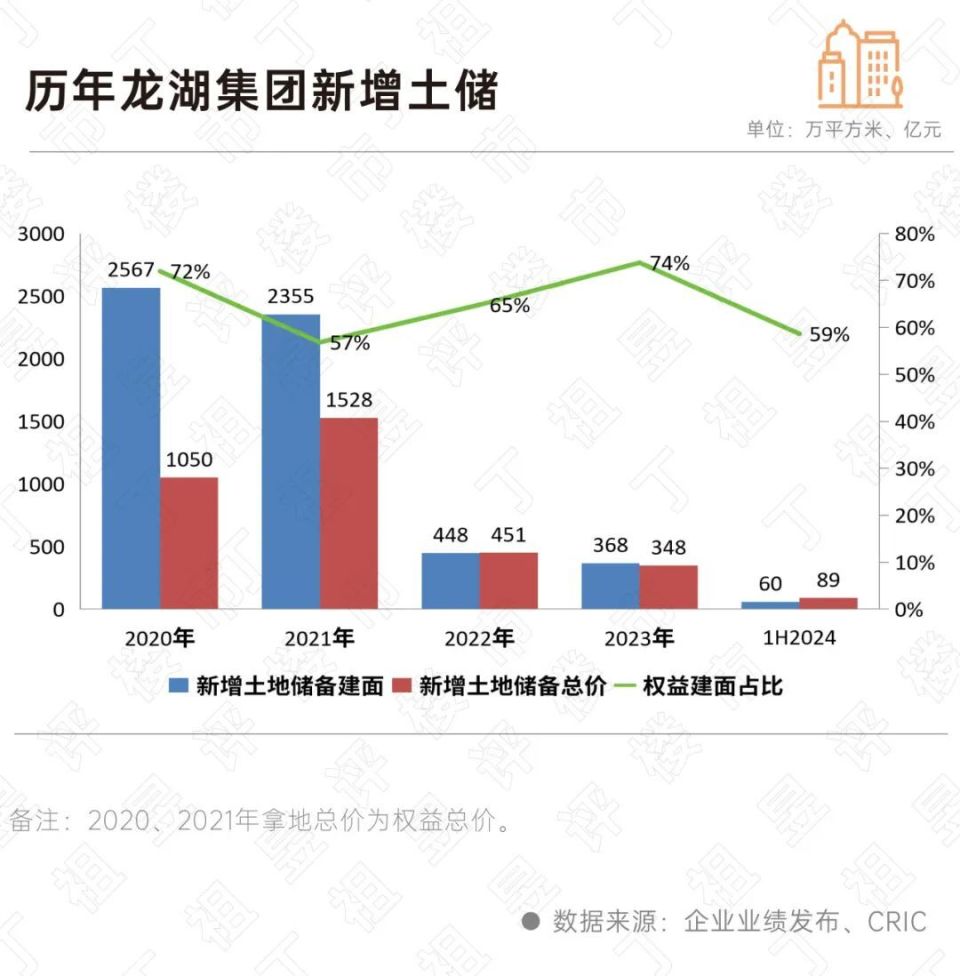

2022年至2024年上半年,龙湖新增土储规模发生了大幅下降,尤其是2024上半年仅在北京、上海、苏州等七个城市获取7幅土地,新增土地储备59.75万平方米,同比下降77%。

从历年土地储备来看,在强去化的战略规划下,龙湖的土储规模大幅下降,从2021年的7354万平米,快速下降至2024上半年的4141万平米,相较于2021年末下降了44%。

实际上,龙湖集团从2022年开始就已减少了三四线的土储获取,但历年总土储中位于三四线的规模占比未有明显下降,甚至从2021年的30%上升至2024年的36%。截止2024上半年,龙湖集团总土储中三四线规模仍有1477万平米,在当前市场环境下,低能级城市项目或存在相当的去化压力。

根据龙湖集团2024年上半年公布的主要开发物业合计约3463万平方米,其中2021年之前获取的项目建筑面积高达1910万平方米,总量占比超过了一半,达55%。2021年之前获取的土地储备,已属于存在3到4年的老项目,这些项目相对而言更难去化。

从2021年前获取的项目来看,位于三四线项目的建筑面积高达963万平方米,占到了50%。从这些项目的开发进展来看,处于规划阶段的建筑面积为1330万平方米,占比达70%;此外还有80万平方米处于已完工未出售阶段。对于龙湖而言,位于三四线城市的老项目去化是一个更加艰巨的任务。

在2024年中期业绩会中,龙湖集团表示,下半年将攻坚存货去化,结合“去库存”政策导向,加大力度去化现房、车位、商铺等存量房源;并根据市场情况保持弹性推盘,实现高回款率及毛利率的修复。

虽然行业库存问题仍然突出,但近期从中央到地方出台止跌回稳政策,以及逐步实施住房去库存措施,将为未来几年房地产市场的稳定提供更好的基础。

对于有大量尚未开发历史土地储备的企业而言,盘活存量土地可以在一定程度上减轻流动性压力,但是还要看具体的项目情况和政策推进落实情况。11月13日,广州宣布收回一宗闲置土地,是目前首个以现金补偿收储的案例,预计未来会有越来越多的城市加入到闲置土地收储行动中来。