评论区有个网友提到星湖科技业绩这么好,为什么不怎么涨?

为了解答这个疑惑,我特意看了看星湖科技这只股票,下面简单谈谈自己的感受。

在此之前,特别申明一下,我对这只股票没有太深的研究,所有的印象都来自于近期的突击功课,如果有说的不对的地方,请多多海涵,这里只是希望起到一点抛砖引玉的效果,能多给大家带来一定的参考作用。

星湖科技全名广东肇庆星湖生物科技股份有限公司,系一家省属国资控股企业,控股股东为广东省人民政府 (持股占比约30.68%)。公司的主营业务是食品添加剂、医药中间体、生化原料药及制剂和饲料添加剂的研发、生产和销售。主要产品是医药系列(肌苷、利巴韦林、脯氨酸等)、食品添加剂系列(呈味核苷酸钠(I+G)、味精等)、饲料添加剂系列(赖氨酸、苏氨酸、缬氨酸等)、医药中间体系列(K16-D等)、化肥(有机肥料等)。

坦白讲,光看主营业务,大多数人估计都会感到很陌生,在下也同样不例外,很多专有名词想念利索都不太容易。

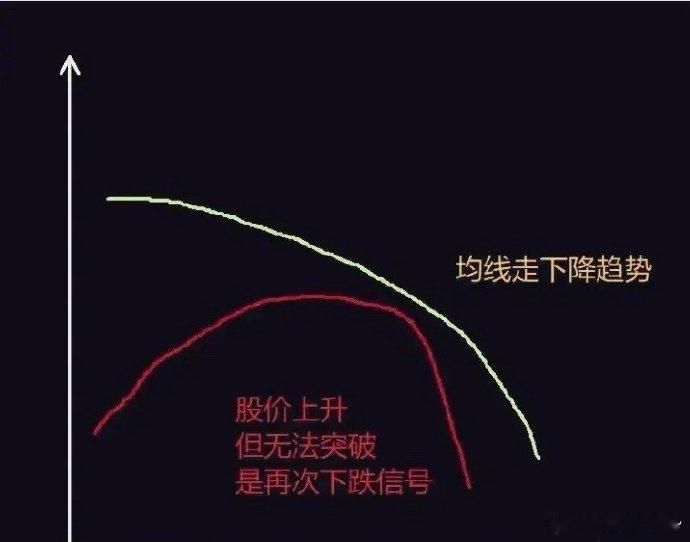

这家公司上市时间比较早,但是仅就股价图反映出的结果来看,显然不适合作为一只长线持有标的。因为股价基本呈现出一种大起大落的特点,很多时候是从哪涨起来,再跌回哪里去。

并且自2010年的巅峰下来,十几年时间里,公司的股价基本在一个固定价格区间进行着横向徘徊,非常磨人。

为什么会出现这样的走势呢?答案就在于业绩不太理想。

可能我这么说之后,大家会不太服气,会举例说近几年的业绩不是挺好吗,2019年才10.5亿营收、1.5亿净利润,到2023年就变成了173.74亿营收、6.78亿净利润,这不是妥妥的高增长吗,怎么能说业绩不好呢?

事实上,这里很多人就犯了一个很明显的错误,容易被中短期业绩所迷惑,而忽视了公司的长期业绩走势。很多时候,即使业绩扑腾的再厉害,但是若扭转不了长期以来的颓势,形成不了颠覆性预期,市场大概率依然是很难买账的。

下表是公司自2011年以来的股权回报率,我们可以看到从2011-2023年,十三年间星湖科技的ROE均值仅为-0.02%,显然是一个相当糟糕的水平。从这个角度讲,股价十几年不涨也就不足为奇了。

这里我没有截取增长数据,而参照的是ROE数据,主要因为时间跨度较长,增长数据容易被并购、重组等一次性偶发事件所扭曲,相对而言,股权回报率更能展示公司在经营端所取得的成绩。

实际上,公司近几年的增长很大程度上就得益于并购重组操作。

首先是2019年初完成了对久凌制药的并购重组,使公司的营收、净利润较上年同期分别大增了22.17%和 253.72%。

其后,又于2022年11月将伊品生物纳入合并范围,因该次业务属于同一控制下企业合并,故先后将伊品生物的2021年11-12月和 2022年度报表纳入合并范围。

从上述履历不难看出,近年来所谓的业绩高增长其实都来自于外部,和自身经营关系不大,又怎么可能得到市场的认可呢?

不过进入2024年之后,公司的业绩似乎还算不错,前三季度共实现营业收入127.9亿、净利润6.77亿、扣非净利润7.62亿,分别同比增长0.48%、38.38%、62.99%,股价也略有所表现。但是问题是销售端依然较为疲软,净利润的提升主要来源于原材料采购价格的下降,很难说经营端取得了质的飞跃。

通常情况下,一家上市接近三十年,如果在业绩端始终没有太多的建树,例如将饼越做越大,我们就大可将其归入平庸之列,除非正好撞到某些题材炒作的风口,把它作为长期投资标的明显是搞错了方向。

(风险提示:本文所提到的观点仅代表个人意见,所涉及标的不作推荐,据此买卖,风险自负。)

抄股死路一条!

成长性不行,股息率不行,就意味着预期空间木有,收益不高拿什么涨,股市炒的是预期,要么概念和科技,要么高股息分红,两头都不占就每十股分那三块来钱,有个屁的价值,你要每十股分十块俺现在6块多的股价,一两个月15块钱