核心观点

宏观方面,2025年,美联储大概率放缓降息步伐,对金融市场的提振力度减弱。若美国对进口自中国的商品加征关税,则将对金融市场带来巨大的不确定性。

供应方面,国际矿山与江铜敲定21.25美元/干吨和2.125美分/磅的加工费,暗示全球铜精矿供应偏紧。印度KutchCopperLtd预计将在明年2月至3月实现50万吨的产能,届时将进一步加剧铜精矿供应紧缺的局面。

需求方面,四季度,全球汽车行业、国内空调行业及电力行业用铜需求均好于往年。但随着2025年美国大概率对中国加征关税,国内铜下游行业或面临用铜需求下行风险。

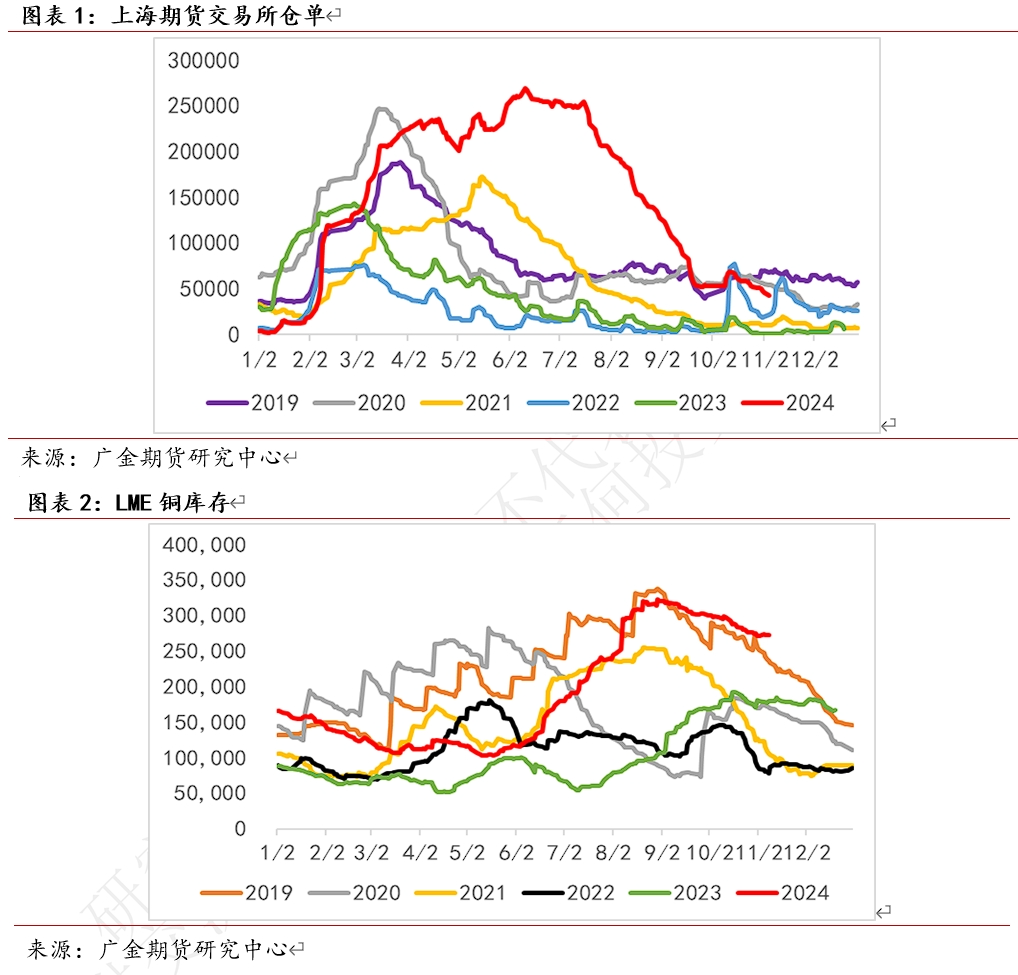

库存方面,LME铜库存和COMEX铜库存处于5年均值之上,上期所铜库存及国内铜社会库存处于历史低位水平。

综上所述,全球铜精矿供应偏紧将成为主导铜价中期走势的基本面因素,但受到美国对中国商品加征关税的宏观因素影响,基本面与宏观面博弈加剧。预计2025年铜价波动加剧,铜价重心面临下行风险。因此,预计2025年铜价30%概率分布在(70000,80000);50%概率分布在(60000,70000);20%概率分布在(53000,60000)。

风险点:全球金融市场不稳定、矿山产量受到扰动、海内外铜库存大幅下滑引发金融资本实施逼仓行为。

一

行情回顾:月有阴晴圆缺

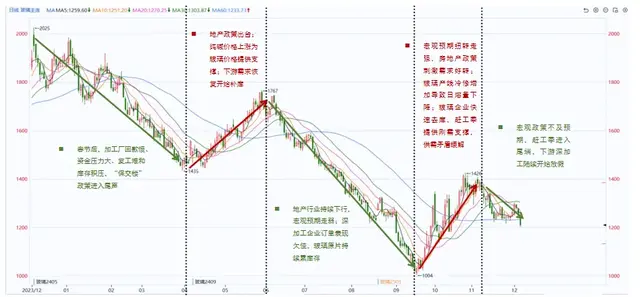

我们在2024年的年报《全球铜市供需偏紧令铜价重心上移》中认为,2024年全年铜价重心将上移。2024年,铜价走势总体符合我们的预判,创出了历史新高后重新回落。

一季度,以英美资源集团及巴拿马科布雷为代表的一系列铜矿企业和铜矿产量下调,全球汽车行业及风电光伏行业用铜量增长乐观,电缆行业及空调行业逐步入市布局长单采购用铜量,叠加废铜及精炼铜成本对铜价构成一定支撑,全球库存垒库转去库,铜价3月向上突破,重心上移。

二季度,淡水河谷位于巴西的铜矿被法院停止运营、安托法加斯塔矿产量下降及英美两国限制俄罗斯出口铜拖累全球铜矿供应。国内铜精矿加工费跌至历史低位水平,炼企新增订单冶炼陷入亏损,中国炼企联合减产,使得全球铜市供应缩减。国内现货步入购销旺季。全球汽车产销走好提振用铜需求,国内空调行业订单较往年大幅增加,电网投资及电力新能源行业用铜量稳步增长,美国房地产景气回升用铜增加等因素共同作用,加剧全球铜市紧缺的局面,令铜价走强。COMEX和LME交易所限制俄罗斯铜交割导致COMEX铜上演逼仓走势创下历史新高。逼仓因素去除后铜价重新回落。

三季度,铜价走势总体符合下半年铜投资策略《花开有落时》中所预判的“下半年铜价大概率先抑后扬”的判断。7月至8月上旬,全球矿山投产项目增加及5月停产检修的国内炼企逐渐复产均令铜市供应增加,铜价承压下行。8月中下旬,随着国内实施再生铜税收新政对铜市供应造成负面影响,铜价止跌。9月,美联储降息预期及国内铜市供应缩减共同提振铜价,铜价快速上行。

四季度,铜价走势总体符合《四季度铜投资策略》中所预判的“由于近期部分矿山和炼企生产受限,空调、电网和新能源汽车行业用铜需求边际增加,预计四季度铜价总体偏强,但需警惕高铜价对需求的抑制作用。”

展望2025年,美联储降息步伐放缓预示海外宏观经济总体稳健,宏观的风险点主要集中在特朗普表示将对中国商品加征关税,受此影响,中国铜相关下游产品竞争力将遭到削弱,从而影响用铜需求。具体如下:

二

宏观经济分析:美联储降息VS加征关税

当地时间12月18日,美联储宣布降息25个基点,符合市场预期。美联储官员们大幅上调明年和后年的通胀预期,预计明年只有两次降息。受此影响,美元走强,美股下跌。

特朗普表示,其上任后将对进口自中国的商品加征关税。将对经济及金融市场构成负面影响。

2024年12月9日,中央政治局工作会议提出明年要“实施更加积极的财政政策”和“适度宽松的货币政策”。

三

供给分析:全球铜市供应趋紧

1、9月全球铜矿产量增长

2024年前9个月,世界铜矿产量同比增长了约2%。

全球铜矿产量受益于2023年从受限产量中恢复过来(主要在智利、印度尼西亚和美国),以及刚果民主共和国(DRC)等矿山项目的额外产量。

智利产量增长3%,主要得益于Escondida和Collahuasi矿以及QuebradaBlanca(QB2)的产能爬坡。智利精矿产量增长了7.3%,而SX-EW产量下降了9.3%。

刚果的产量增长约10%,主要是由于Kinsanfu的产能增加、Tenke和KamoaKakula矿山的扩建,以及其他小型矿山的新产能/扩建。

在秘鲁,铜矿产量下降了0.6%,一些主要矿山的产量水平下降。印度尼西亚的产量增长了24%,从2023年第一季度因大量降雨和山体滑坡造成的Grasberg和BatuHijau矿山的运营限制中恢复过来;美国的产量下降了6%。由于科布雷矿的生产已于2023年11月暂停,因此目前没有巴拿马产量。

10月份智利的铜总产量达到了48.89万吨。其中,必和必拓的Escondida铜矿产量表现尤为突出,产量同比增长了22%,达到了10.8万吨。

10月秘鲁铜产量总计为23.68万吨,同比下滑1.4%。主要由于自由港迈克墨伦控股的赛罗维德矿场及由嘉能可和必和必拓联合控股的Antamina矿场产量分别下降6.6%和22.2%。今年前10个月,秘鲁全国铜产量总计为223万吨,同比下降0.7%。政府预估,2024年铜产量将总计为280万吨,略高于去年生产的276万吨。

2、前9月世界精炼铜产量增长

2024年前9个月,世界精炼铜产量增长了约4.1%,其中,初级生产(矿石的电解和电解沉积)增长了4.2%,次级生产(废料)增长了4%。世界精炼铜产量的增长主要是由于中国和刚果民主共和国产能扩大。

由于一些初级和次级冶炼厂和精炼厂的启动和扩建,中国的精炼铜产量增长了约5.5%。由于新建和扩建的电解沉积装置(SX-EW)的持续增加,刚果民主共和国的精炼产量增长了13%。智利精炼铜总产量下降7.2%,其中电解产量下降3.3%,电解沉积(SX-EW)产量下降9.3%。日本精炼铜产量增长3.3%。

在美国,估计产量增长了1%,主要是因为2023年5月至9月期间,因Kennecott冶炼厂的维护停工而导致产量减少;欧盟的精炼产量下降了约1.5%,主要受到2023年6月瑞典Ronnskar精炼厂关闭的影响。全球二次精炼产量增长了4%,主要是由于中国的强劲增长。

单独9月来看,世界精炼铜产量222.3万吨,同比下降3.05%,环比下降4%。9月,智利精炼铜产量为57.6万吨,同比下降13%,环比下降8%。

3、TC/RC创32年新低打压炼企冶炼积极性

年初以来,TC/RC快速走低,打压炼企的散单冶炼积极性,引发了炼企集中减产行动,致使铜精矿港口库存见底回升。12月6日,铜精矿港口库存攀升至90万吨,同比增长20%,较年内低位水平增长59.5万吨,增幅达195%。受到铜精矿需求不足垒库的影响,2024年11月铜矿砂及其精矿进口224.5万吨,同比减少8.1%。1-11月累计进口2559.8万吨,同比仅仅增加2.2%。

目前,国内加工费低位运行致炼企冶炼亏损。12月6日,铜精矿加工费用TC/RC市场最新报价分别为10.8美元/干吨和1.08美分/磅。散单吨铜冶炼亏损-2300~-1400元/吨。

近日,智利矿业巨头安托法加斯塔与中国江西铜业就2025年的铜精矿加工费用(TC/RC)达成了重要协议。根据协议内容,2025年的铜精矿加工费(TC)定为每吨21.25美元,精炼费(RC)定为每磅2.125美分。这一费用水平大幅低于2024年的行业标准,即每吨80美元和每磅8美分,同比降幅高达73.4%。值得注意的是,这一TC/RC费用水平将创下自1992年以来的新低,该协议透露出市场对未来铜精矿供应状况的深刻担忧。按照双方企业敲定的2025年的铜精矿加工费用,散单吨铜冶炼亏损为-1800元/吨~-1000元/吨。因此,我们预料炼企冶炼积极性不高,铜精矿港口库存仍将高位徘徊。

4、预计12月国内精炼铜产量增加

精炼铜方面,一二季度炼企的联合减产行动,导致炼企利用废铜替代铜精矿生产精炼铜增加,因而,我们看到废铜的进口量同比增加,精炼铜产量较去年仍然维持一定的增幅。8月,国内对废铜行业实施税收新政,叠加炼企检修,最终导致了最近几个月以来,精炼铜产量低于去年同期水平。10月国内精炼铜产量为111.6万吨,同比减少1.3%。由于特朗普在大选中表示,在其上任之日将对中国商品加征关税,国内废铜现货贸易商担心国内政府将采取反制措施,因而降低对美国废铜的进口量。因此,虽然12月国内部分炼企检修装置重启,12月国内电解铜产量有望达到100.74万吨,环比增加4.38%,同比增加1.1%。但受到美国加征关税很可能对铜下游企业用铜需求造成负面影响,预料2025年国内精炼铜产量增幅有限。

5、11月精炼铜盘面进口窗口打开

为弥补国内精炼铜产量增速下行的影响,国内国内精炼铜进口量连升2个月。2024年10月中国精炼铜进口量约为38.62万吨,环比增长10.9%,同比增长8.9%。10月和11月精炼铜进口利润总体良好。11月份,精炼铜进口窗口打开,盘面进口盈亏为-1300~2700元/吨。预计12月精炼铜的到港量维持高位的水平。欧洲最大的铜冶炼产商奥鲁比斯对2025年发往欧洲客户的铜报价为每吨较LME铜价溢价228美元。表明精炼铜的供应量并无太大的增长。

四

需求分析:铜市下游需求量增长

1、9月全球精炼铜表观使用量增加

2024年前9个月,全球表观精炼铜使用量增长了约2.5%。中国的表观需求(不包括债券/未报告库存的变化)增长了约3%。中国精炼铜净进口量增长了1%(精炼铜进口量增长了8%,但这在很大程度上被出口量增长78%所抵消)。除中国外,全球消费量增长了约1.7%:欧盟、日本和美国的疲软需求被一些亚洲和中东和北非国家的增长所抵消。

2、国内下游铜材表观需求小幅下降

我们认为国内铜材表观需求小幅下降,这与铜价创下新历史新高,高铜价抑制下游消费有一定的关系。2024年10月中国铜材产量196.66万吨,同比下降0.12%,环比下降2.28%。1-10月,全国累计铜材产量1827.4万吨,同比下降1.1%。11月未锻轧铜及铜材进口52.8万吨,同比2023年11月减少4.11%。1-11月中国未锻轧铜及铜材的进口量为512.7万吨,同比增长1.7%。1-10月中国铜材出口量为111万吨,同比增长36.5%。单月来看,10月中国铜材产量196.66万吨,同比下降0.12%,环比下降2.28%。11月未锻轧铜及铜材进口52.8万吨,同比2023年11月减少4.11%。

3、12月精铜杆开工率或下滑再生铜杆开工率持稳

10月全国精铜杆产量合计达到85.69万吨,环比减少8.58万吨。

据SMM调研数据显示,11月份精铜制杆企业开工率为74.68%,环比上升5.68%,同比上升0.79%。其中大型企业开工率为86.38%,中型企业开工率为56.11%,小型企业开工率为61.40%。临近年末,市场新增订单减少,但多数企业前期在手订单比较充足,支撑12月初开工率维持高位,同时,12月下旬,不少铜杆及下游企业将进行年末结算,或有部分需求提前释放至12月中上旬,且铜杆企业月底工作重心或转向回款,并有部分检修安排,自身存在备库需求,因此预计12月份开工率仍维持较高水平,但在年末影响下,开工率下滑至70.51%,环比下滑4.17%。

11月,中国再生铜制杆开工率36.3%,同比下降13.34个百分点。预计12月开工率为38.97%,预计同比下降10.25个百分点,环比增加2.67个百分点。

4、2025年国内电力行业用铜量预期增加

电网投资方面,1-10月,电网工程完成投资4502亿元,同比增长20.7%。预计2024年全年,国家电网将完成投资6000亿元,同比新增711亿元,同比增幅约13.7%。这是自2017年以来,电网投资额增速首次超过10%。1-10月,全国主要发电企业电源工程完成投资7181亿元,同比增长8.3%。

截至2024年10月底,我国全口径发电装机容量为31.9亿千瓦,同比增长14.5%。太阳能发电装机容量约7.9亿千瓦,同比增长48%。风电装机容量约4.9亿千瓦,同比增长20.3%。

5、全球电动车行业总体用铜量增加

汽车行业方面,预计欧洲汽车行业用铜量将增长。10月,欧盟新车注册量为86.6万辆,同比增长1.1%。欧洲约有12.5万辆新能源汽车完成注册,同比增长2.4%。欧盟+英国+美国新车注册总量为104.17万辆,同比+0.1%。新能源汽车注册量为16.95万辆,同比增长6.9%。CoxAutomotive、J.D.Power、GlobalData和S&PGlobalMobility预计,11月美国轻型车销量同比增长7%至11%。

2024年11月,我国汽车产销分别完成343.7万辆和331.6万辆,同比分别增长11.1%和11.7%。11月,乘用车产销分别完成310.9万辆和300.1万辆,同比分别增长14.9%和15.2%。新能源汽车产销分别完成156.6万辆和151.2万辆,同比分别增长45.8%和47.4%。11月,汽车整车出口49万辆,同比增长1.6%。

2024年1-11月,汽车产销分别完成2790.3万辆和2794万辆,同比分别增长2.9%和3.7%。1-11月,乘用车产销分别完成2445.9万辆和2443.5万辆,同比分别增长4.3%和5%。1-11月,新能源汽车产销分别完成1134.5万辆和1126.2万辆,同比分别增长34.6%和35.6%;新能源汽车新车销量达到汽车总销量的40.3%。1-11月,汽车整车出口534.5万辆,同比增长21.2%。新能源汽车出口114.1万辆,同比增长4.5%。

据乘联分会网站,12月1-8日,乘用车新能源市场零售25.5万辆,比去年12月同期增长72%,较上月同期增长3%,今年以来累计零售985.1万辆,同比增长42%;12月1-8日,全国乘用车厂商新能源批发28万辆,比去年12月同期增长78%,较上月同期增长0%,今年以来累计批发1099.7万辆,同比增长39%。

6、美中房地产用铜量下滑

10月,美国房地产新屋开工、营建许可分别为131.1万套和141.9万套,同比分别-5.4万套、-11.5万套。

1-10月,国内房地产开发投资累计完成额86308.854亿元,累计同比-10.02%。

中共中央政治局12月9日召开会议。会议强调,稳住楼市股市,后续或对楼市用铜起到一定的积极作用。

7、空调行业排产用铜量同比增长

11月国内空调产量为1967.9万台,环比增加347.7万台,增幅为21.4%,同比增加372.2万台,增幅为23.3%。1-11月国内空调累计产量为24237.4万台,累计同比增长9.4%。根据奥维云网(AVC)最新排产监测数据显示,12月,家用空调排产1722万台,同比增长42.1%。其中内销排产同比增长20.0%;出口排产1同比增长59.5%。由于1月将迎来春节假期,企业生产节奏错位提前,12月预先进行适当备货。从各主要企业的生产计划来看,12月排产均有不同幅度的提升。

五

供需平衡分析:境外境内库存涨跌互现

境外铜库存出现累库现象。12月17日,LME库存27.25万吨,较去年增加10.58万吨。增幅达到63%。12月17日,COMEX库存94058短吨,较去年增加76994短吨。增幅达到451%。

国内库存呈现出去库的特征。12月17日,上期所仓单29976吨,较去年增加1.79万吨。增幅达到148%。12月13日,上期所周度库存84557吨,较去年增长5.58万吨。增幅达到194%。12月16日,中国社会铜库存10.317万吨,同比增长3.98万吨,增幅达到62.8%。

六

结论:2025年铜价波动率预期大幅增加

综上所述,全球铜精矿供应偏紧将成为主导铜价中期走势的基本面因素,但受到美国对中国商品加征关税的宏观因素影响,基本面与宏观面博弈加剧。预计2025年铜价波动加剧,铜价重心面临下行风险。因此,预计2025年铜价30%概率分布在(70000,80000);50%概率分布在(60000,70000);20%概率分布在(53000,60000)。

风险点:美国银行业流动性风险再现、美联储加大紧缩力度、全球金融市场不稳定、矿山产量受到扰动、海内外铜库存大幅下滑引发金融资本实施逼仓行为。

(转自:广金期货)