开年最大一个IPO来了。

3月3日,全球最大的现制饮品企业(以门店数量计算)——蜜雪集团(02097.HK,同下文“蜜雪冰城”)正式登陆港交所。

上市首日大幅高开报262港元,较上市发行价202.5港元暴涨近30%,总市值约1000亿港元。

有意思的是,撑起身价千亿消费股“雪王”的背后,靠的不是高端定价或高端定位,而是一杯杯单价约6元的现制饮品。

招股书显示,2021—2023年,蜜雪冰城分别实现收入104亿元、136亿元、203亿元,2024年前三季度,其营收更是达到186.6亿元,同比增长超过两成,利润为34.86亿元,增幅超过40%。

比业绩更能打动投资人的,应该还是蜜雪冰城已经遍布全国各个角落的门店——45000家门店覆盖下,意味着无论身处何地,不管是在繁华的都市还是在宁静的乡镇,都能随处可见蜜雪冰城的门店。

即便没进店点过一杯冰鲜柠檬水,那么对专为蜜雪冰城量身打造的“你爱我,我爱你,蜜雪冰城甜蜜蜜”这首上脑神曲也一定耳熟能详。

更具意义的一幕是,“雪王”还成了港股新晋的“冻资王”——2月26日,蜜雪集团港股公开发售正式结束,其融资认购倍数高达5125倍,认购金额突破1.77万亿港元,创造了港股市场新股认购的新纪录。

此前,快手曾以1.26万亿港元的认购金额成为港股史上“冻资王”,但蜜雪冰城以其更高的认购倍数和金额超越了快手,一举夺魁。

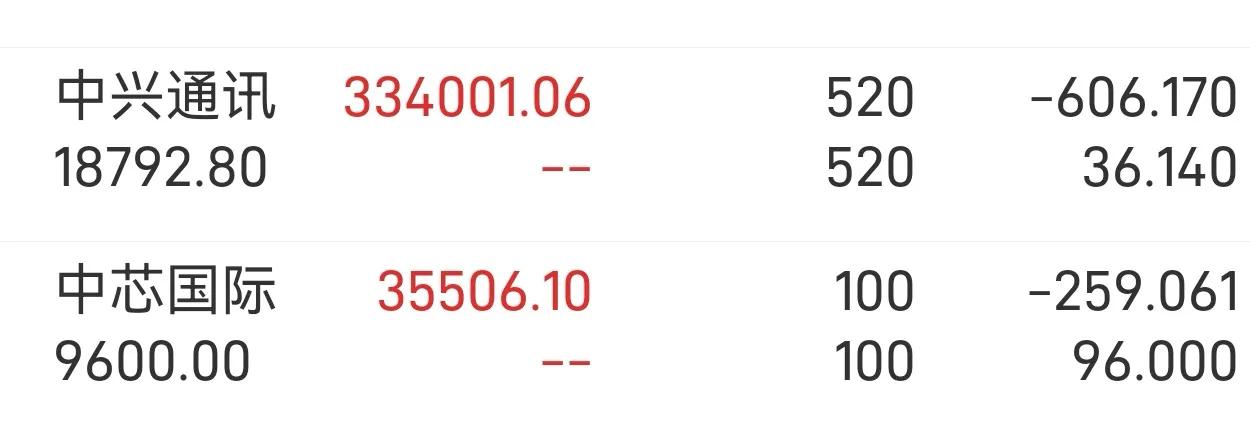

为了保驾护航,蜜雪集团此次IPO招股引入了5名基石投资者,合共认购2亿美元的发售股份,占全球发售份额高达45.09%,既提供了稳定的资金支持,又向市场传递了积极的信号。

其中英卓投资管理和红杉中国旗下HongShanGrowth分别认购了6000万美元,博裕资本通过PersistenceGrowth认购了4000万美元,高瓴资本通过HHLRFund认购3000万美元,美团龙珠旗下Long-ZFund认购1000万美元。

从河南郑州走到港交所,从“寒流刨冰”到千亿“雪王”,蜜雪冰城的创始人张红超和张红甫兄弟俩用了28年时间,但仅凭借一个超级IPO就缔造了千亿市值的雪王帝国,蜜雪冰城市值更是此前已在港交所上市的奈雪的茶、茶百道和古茗这三家新式茶饮企业市值总和的两倍有余。

孵化出蜜雪冰城的河南这片土地上,也正源源不断走出更多消费独角兽和IPO。

来源|融中财经

戈明

火2-3年就没有然后了。

东山

上市即高点,逐步走向退市

鬼了

这玩意能上市?就是为了圈钱跑路

禅悦

水做的

C.D Key

都是个体老板的店,怎么可以算成公司资产!?大骗子!!不值10个亿的垃圾饮品公司!纯粹资本骗子!!

用户93xxx50

上市通常最佳时间在企业盈利峰值遇瓶颈无法解决的关键节点,二级市场融资不会远在最具成长期

他爸爸爸爸爸爸爸爸

不看好

李二狗

看吧上市即是巅峰然后一路向西

用户10xxx94

从来没喝过的报个到[呲牙笑]

C.D Key

骗子[得瑟]不值!!

用户88xxx18

花在闹。资本可怕可恶。

录录蚁辈

河南,蜜雪冰城,千亿ipo上市等于国际诈骗