为避免“卡脖子”问题,手握本土锂盐资源,或是布局盐湖提锂技术已成“开源”利器。目前,盐湖提锂赛道蓄势待发。

继“中国神车”“中国神船”之后,“中国神湖”也来了。

9月8日,号称“盐湖锂资源第一股”的盐湖股份公告,实际控制人青海省政府国资委、控股股东青海国投与中国五矿及下属子企业签署了《关于组建中国盐湖集团合作总协议》。

根据《合作总协议》约定,青海省政府国资委、青海国投与中国五矿拟共同组建中国盐湖集团。中国盐湖集团注册资本100亿元,股权结构拟为:中国五矿持股53%;青海省政府国资委持股18.73%;青海国投持股28.27%。

同时,中国盐湖集团拟以现金购买青海国投及其一致行动人芜湖信泽青合计持有的约6.81亿股盐湖股份股票,占目前总股本的12.54%。

中国盐湖集团将斥资135.58亿元,收购这部分股权,合计每股约为19.9元。

这意味着,盐湖股份控股股东将由青海国投变更为中国盐湖集团,实际控制人将由青海省政府国资委变更为中国五矿。

截至9日收盘,盐湖股份总市值报821.99亿元,上涨2.79%。

(青海察尔汗盐湖)

01

百亿入主 打造盐湖“巨无霸”

以6.81亿股计算,本次收购价为19.9元/股。以收购这部分股权推算,中国五矿给盐湖股份的估值为1081亿元。

中国五矿成立于1950年,是以金属矿产为核心主业、由中央直接管理的国有重要骨干企业,同时也是世界500强企业。该公司2023年的营业收入为9346亿元。

中国五矿官网显示,该公司拥有8家上市公司,包括中国中冶A+H两地上市公司,五矿资本、五矿发展、中钨高新、株冶集团、长远锂科五家内地上市公司,以及五矿资源、五矿地产两家香港上市公司。盐湖股份将成为中国五矿旗下的第9家上市公司。

盐湖股份则成立于1958年,基于青海察尔汗盐湖的天然禀赋优势,先后布局钾肥和锂盐业务,历经多年发展和调整,目前已成国内当之无愧的盐湖钾锂资源开发龙头。

资料显示,盐湖股份拥有500万吨/年钾肥生产能力,占到国内市场35%左右;拥有4万吨/年碳酸锂生产能力,占到全国8%左右。

实际上,组建中国盐湖集团一事早已提上了日程。

早在2021年,青海省已开始规划建设世界级盐湖产业基地。提出至2035年,盐湖产业产值达到1200亿元,世界级盐湖产业基地基本建成。

2022年底,青海省人民政府再度公布《青海省加快推进世界级盐湖产业基地建设促进盐湖产业高质量发展若干措施》,进一步提出,引进大型央企,整合相关企业组建中国盐湖集团。

在今年4月份,盐湖股份已公告,收到公司控股股东青海国投的《告知函》,青海国投正在与中国五矿筹划开展盐湖产业战略合作事宜。

青海组建中国盐湖集团的背后,在于其得天独厚的资源禀赋。目前,我国锂资源以盐湖为主,主要分布于青海和西藏等地,约占全国锂资源总储量的80%以上。

资料显示,青海柴达木盆地中33个大小盐湖为中国盐湖卤水资源主要聚集地,盐湖资源累计探明储量约4000亿吨,占全国盐湖资源的50%以上。

目前,已有包括盐湖股份、藏格矿业、青海锂业、青海中信国安、五矿盐湖等在内的多家企业在青海省从事盐湖提锂。

中国五矿在盐湖领域也有布局,其在2009年成立了五矿盐湖,生产厂区位于青海省柴达木盆地中部的一里坪盐湖。

此次,中国盐湖集团的成形,意味着距离世界级盐湖产业基地的建成又近了一步。对于盐湖股份而言,伴随央企五矿入主,经营体制有望升级的同时或将充分受益于青海盐湖整合,未来可期。

02

碳酸锂“新王”将立?

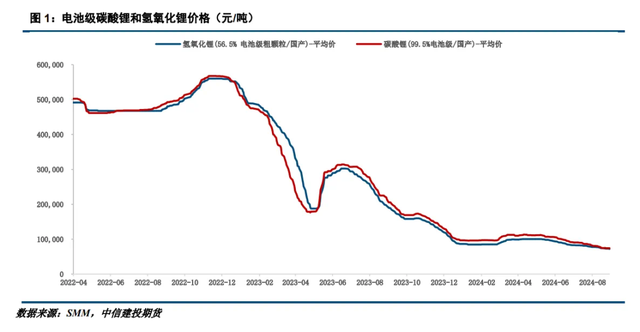

如今,在供给过剩的背景下,曾经被捧上天为“白色石油”的锂资源价格跌跌不休。目前,电池级碳酸锂均价7.2万元/吨,已经逼近不少自有矿企的成本线,业绩承压是锂企普遍面临的问题。

今年上半年,锂行业的两大巨头天齐锂业和赣锋锂业双双陷入亏损境地。

天齐锂业净利润为亏损52.06亿元,同比减少180.68%;赣锋锂业净利润为亏损7.6亿元,同比下降幅度达到了113%。

盐湖股份净利润则实现约22.12亿元,同比也下降56.60%。但是减少幅度远低于赣锋和天齐,利润规模也超越了两大巨头。

市值上,截至9日,天齐锂业A股总市值达420.32亿,赣锋锂业达518.41亿,而盐湖股份为821.99亿。

尽管盐湖股份很大一部分收入来源于钾肥,但仍不可忽视其在锂电赛道上的巨大潜力。2023年,盐湖股份氯化钾产品的营收占比67.74%,碳酸锂产品的营收占比29.48%。

且历史周期告诉我们,越是漫长的周期寒冬,越考验公司成本控制能力能力,同样也是后发企业赶超的契机。

换而言之,底部周期越长,对低成本公司提升行业竞争力越有利。

当前,盐湖股份拥有亚洲第一、全球第二大盐湖青海察尔汗盐湖的开采权,是目前国内控制盐湖钾锂资源最多的企业,资源优势极其突出。

产能端,青海盐湖股份碳酸锂年产能近4万吨,产量占到全国8%左右;4万吨锂盐一体化项目进展顺利,截止目前,整体项目合同签订金额完成约63%,主工艺装置吸附提锂厂房基础和设备基础完成100%,主体结构安装完成 56%。

成本端,自工业化装置投产后,盐湖股份碳酸锂生产成本基本保持在3-4万元/吨。从2024上半年经营数据来看,上半年碳酸锂生产成本约3.3万元/吨。

这就意味着,即便在碳酸锂价格跌破7万元/吨后,企业依然还能保持较高的盈利。

未来,作为五矿集团旗下唯一的钾锂资源上市平台,盐湖股份将充分受益于整合预期,盐湖资源储备以及钾锂产能规模将进一步提高,龙头地位再度夯实,进一步打开公司成长天花板。

03

盐湖提锂“加速跑”

目前我国70%的锂资源依赖进口,供应链上存在风险,且难以同时满足交通、智能电网和大规模储能的需求。

数据显示,2023年我国进口锂精矿约401万吨,主要来源于澳大利亚、巴西、津巴布韦等国,同比增长约41%。净进口碳酸锂14.91万吨,同比增长约18.6%。

2024年上半年,国内碳酸锂总产量29.8万吨。相比锂辉石和锂云母,我国盐湖资源的开发程度较低,约占19%。

要大力开发我国的锂资源,改写锂进口依赖的现状,盐湖提锂技术是突围的关键之一。

国家战略和产业需求倒逼技术升级“加速跑”,盐湖提锂技术在近3~5年以来正在加速变革。此前,相较于锂矿提锂,盐湖提锂属于新兴工艺,技术难度较大,效率低、产品品质较差,且生产环境基础设施薄弱、作业条件艰苦。

而目前,国内盐湖提锂领域已形成一湖一策、多工艺并行的局面。“吸附+膜分离耦合”成为产业界的优选,“原卤提锂”走向产业化,未来有望真正实现高效、精细化、低环境足迹的提锂生产。

以盐湖股份为例,作为盐湖提锂的先行者,盐湖股份近20年持续深耕研发吸附提锂、膜分离浓缩技术,构筑成本优势,长期保持碳酸锂销售成本3-4万元/吨的全行业领先水平,位列碳酸锂生产成本曲线最左侧。

在地方政府政策支持以及原卤提锂技术驱动下,预计2025年我国盐湖提锂产能将达35万吨,是现有产能的三倍以上。未来有望为锂行业带来划时代的突破意义,改变锂供应的产业格局。