业绩,大超预期!

2024上半年,轮胎行业上市公司可以说是交出了非常亮眼的成绩单。A股9家轮胎上市公司中8家公司上半年的净利润创下了上市以来历史新高。

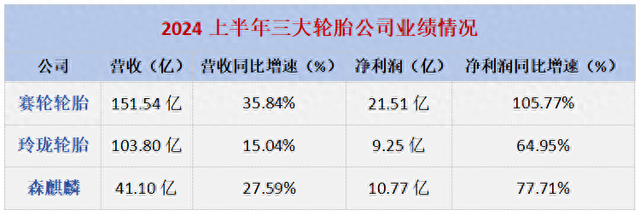

其中赛轮轮胎实现净利润21.51亿,同比增长105.77%;玲珑轮胎实现净利润9.25亿,同比增长64.95%;森麒麟净利润10.77亿,同比增长77.71%。

近日,三家企业又发布了三季报,同样超出市场预期。

其中森麒麟三季度单季实现营收22.3亿,实现净利润6.48亿,比前两个季度表现还要好。赛轮轮胎也预计2024年前三季度能实现净利润32.1亿元到32.8亿元,玲珑轮胎预计能实现净利润16.5亿元到17.5亿元。

那么,三家轮胎企业业绩为何会迎来持续释放?

答案是——卖得太好了!

就2024上半年来看,这三家公司无论是轮胎产量还是轮胎销量,较上年同期都有大幅增长。

其中,赛轮轮胎销量3454.37万条,同比增长37.56%;玲珑轮胎轮胎销量约为3990.63万条,同比增长10.88%;森麒麟轮胎销量1509.71万条,较上年同期增长10.35%。

不过,在销量迅猛增长的同时,轮胎行业也正在面临成本上升的难题。

我们都知道橡胶是轮胎最主要的原材料,成本占比很高。

具体而言,在半钢轮胎中,天然橡胶和合成橡胶分别约占原材料成本的19%和24%;全钢轮胎中,天然橡胶和合成橡胶则分别约占原材料成本的34%和11%。

而今年年初以来,天然橡胶、合成橡胶价格均呈现上涨趋势,尤其是5月以来,价格大幅上涨。

按理说,橡胶价格上涨必然导致公司成本加大,盈利承压,毛利率降低。

但事实是,除了玲珑轮胎毛利率稍有下滑外,赛轮轮胎和森麒麟轮胎产品毛利率都呈上涨趋势。

特别是森麒麟,2024上半年其轮胎业务的毛利率大幅提高到了33.18%,再次超越赛轮轮胎,到了三季度,森麒麟毛利率更是提升到了35.45%。

净利率方面更是如此,2024上半年森麒麟净利率已经提高到了26.21%,是赛轮轮胎的两倍,是玲珑轮胎的3倍,更是远超海天味业、北方华创、张江高科、宁德时代等大白马。

在成本提高的背景下,为什么森麒麟的盈利能力还那么强呢?

一、产品定位更加高端

森麒麟产品包括经济型乘用车轮胎、高性能乘用车轮胎以及赛车轮胎、航空轮胎等特种轮胎。

其中,又以17寸及以上的大尺寸高性能乘用车、轻卡轮胎产品为主。

其中,大尺寸轮胎销售金额占比近年来持续保持在60%以上,是全球两家大尺寸高性能产品销售占比超60%的轮胎企业之一。

因为更优越的舒适性和操控性等性能,大尺寸轮胎的附加值更高,享有更高的溢价能力,公司大尺寸轮胎产品的销售金额持续增长。

二、海外业务占比很高

2024上半年森麒麟海外营收占比89.09%,赛轮轮胎海外营收占比74.55%,玲珑轮胎海外营收占比50%左右,森麒麟是三家公司海外营收占比最高的。

我们都知道,海外的毛利率普遍比国内高,2024上半年森麒麟海外业务毛利率达到了34.07%,远高于国内的25.81%。

同期赛轮轮胎海外业务毛利率为30.82%,国内毛利率23.20%,都比不过森麒麟。

具体来看,森麒麟的泰国基地是其最重要的利润来源,2023年贡献43.5亿收入、8.5亿的净利润。

到了2024上半年,泰国工厂税率大幅下降,从原先的17.06%下降低至1.24%,成为泰国地区双反税率最低的企业,盈利能力也随之增强,2024上半年泰国子公司实现收入26.09亿元,净利润7.08亿元。

也正是以上优势,使其业绩快速攀升。

2023年公司实现营业收入78.42亿元,同比增长24.63%;实现归母净利润13.69亿元,同比增长70.88%。

2024年前三季度,公司业绩表现也很亮眼,实现营业收入63.4亿元,同比增长10.42%;实现归母净利润17.26亿元,同比增长73.72%。

未来,森麒麟的成长性依旧不减,体现在三个方面:

一方面,2024年以来全球主要区域轮胎替换需求大幅回暖。

国内市场方面,2024年整体需求相对平稳。

海外市场方面,在欧美消费端具备强刚性需求的轿车、轻卡轮胎产品(半钢轮胎),该类型产品区别于重卡,载重汽车轮胎产品(全钢轮胎),具备更强的消费韧性,需求量大。

2024年下半年海外市场对半钢轮胎的需求量将延续上涨态势,而森麒麟轮胎产品在欧美半钢轮胎市场具备高性价比的竞争优势,半钢胎将持续供不应求。

另一方面,第二轮出海已开启。

由于东南亚地区仍然存在一定的双反税率,国内头部轮胎企业目前已开启第二轮出海,前往亚洲以外无双反税率的国家或地区建厂。

森麒麟选择在摩洛哥、西班牙建设海外基地。

从税率角度来看,摩洛哥工厂出口美国及欧洲地区0关税,且未被征收双反税率,出口美国和欧洲具备税率优势。

从产能角度来看,公司现有半钢胎产能2800万条(其中青岛工厂1200万条、泰国工厂1600万条)。

而随着摩洛哥工厂及西班牙工厂的布局,远期工厂将新增2400万条产能,使得公司产能扩张86%。

2024年9月30日,摩洛哥工厂1200万条半钢胎项目的首批轮胎产品已正式下线,预计2025 年贡献600-800万条半钢胎产量,2026年达到满产,为公司远期的成长性打下坚实基础,带来较大业绩弹性。

从业绩角度来看,摩洛哥一期项目达产后预计每年将实现营业收入21000万美元,利润5188万美元;摩洛哥二期项目达产后预计每年带来营收21000万美元,利润5790.9万美元。

所以说,随着国内轮胎开启第二轮出海,有望进一步增强全球辐射能力,并在税率上进一步巩固优势。

还有一点就是,森麒麟是国内第一家民营生产航空轮胎的公司。

森麒麟和中国商飞签署了合作协议,为其国产大飞机供货,这也算是第一个吃螃蟹的公司了。

目前,公司已经是中国商飞ARJ21-700航空轮胎的正式供应商,也已成功进入C909、C919的供应商名单,成功打破了民用航空轮胎被米其林、普利司通、固特异垄断的局面。

2023年财报里,公司说力争成为全球民用航空轮胎主要制造商之一,力争十年内占有中国市场50%份额,这块业务的想象空间还是很大的。

最后总结一下,森麒麟作为轮胎行业领军企业,净利率水平行业领先,盈利能力强。而且公司半钢胎订单持续供不应求,摩洛哥半钢胎项目投产进度也很快,保障了公司长期成长性。

关注小象说财,立即领取最有价值的《成长20:2024年最具有成长潜力的20家公司》投资报告!