本文首发于“价值事务所”公号,关注公号,和我一起挖掘更多宝藏公司

本文是《价值事务所》的第1646篇原创文章。文章仅记录《价值事务所》思想,不构成投资建议,作者没有群、不收费荐股、不代客理财。

在《所长会客厅》之前的文章中所长有讲,一样是公共事业性质能源股,火电水电老能源都已经high上天了,新能源风电还在地下二层趴着呢。而且近期该行业也看到了反转的信号,所长觉得风电公司的业绩拐点可能快到了,因此,后续在《所长会客厅》里分析了不少风电相关企业。

昨天所长把国内海风的市场前景做了一个概要性的分析。所长在之前的文章中已经介绍过海风风机市场,我们在这里简单的回顾一下:

1、海风风机的机型比陆风更大,门槛更高,国内陆风厂商有15家左右,海风厂商仅有7-8家;

2、明阳智能凭借在半直驱风机领域的先发优势,2023年在海风新增风机中占比超过40%;

3、运达股份的双馈技术方案已经突破海风,2023年的新增市场份额为7%;

4、三一重能虽然还未在海风项目实施,但产品已经完成试运行。三一重能的双馈方案成本最低,毛利率最高,也是所长最看好的风机设备厂商。海风一起来,三一重能会如虎添翼。

注:今天这篇文章来自《所长会客厅》,因《价值事务所》已是一个全网超过100万关注者的账号了,考虑到舆论影响的问题,无论是跟投资决策直接相关,还是比较敏感的内容,都没办法深入讲,甚至都不能涉及。所以建议大家最好尽可能加入所长会客厅。对比《价值事务所》,《所长会客厅》有更加深度的研究、更加敏感的内容、更全面的陪伴(有问必答)、更及时的解读以及更多精品内容补充……

在风电设备板块,除风机之外最大的零部件就是塔筒,塔筒的市场规模大约是风机(包括叶片)市场规模的1/3-1/2。和风机行业类似,国内塔筒行业也主要由天顺风能、大金重工、泰胜风能和天能重工这几家大厂商寡头竞争。天顺风能是其中资格最老、业务线最丰富、业绩相对也比较稳健的老龙头。所长今天就详细介绍一下天顺风能。

陆风塔筒天顺风能成立于2005年,2010年即在深圳中小板成功上市。2011年天顺成为了GE电气的供应商,塔筒大量出口。2017年天顺把业务重心放回国内,成为了国内塔筒销量老大,市场份额接近10%。直到2022年,天顺仍然以12%左右的市场份额优势保持国内第一。

2023年天顺主动放弃了塔筒业务市场份额的争夺,因为国内陆风塔筒的价格战已经非常激烈了。公司在年报中表示,收缩陆上风电制造业务战略目标,仅挑选高质量订单进行承接。

塔筒产品相比风机要简单很多,它其实就是一个大铁皮壳做成的塔,用来给整个风机承重。塔筒里面是空心的,是风机内部控制设备和维运人员工作的空间。塔筒采用成本加成定价,采购方也就是风电运营商在塔筒的原材料(主要是钢铁中厚板)的成本基础上加一定比例的加工费,就是塔筒厂商的毛利润。

在风电补贴时代,风电运营商利润高,塔筒采购价格也高,加工费比例能够达到60%甚至更高。从2018年开始,塔筒加工费加成快速下滑,2022年只有30%左右,对应的毛利率只有10%出头,已经不赚钱了。2023年整个陆风塔筒行业还在继续增长,但天顺的塔筒收入下降了18.6%,毛利率从11.4%提高到12.9%。

这块业务已经不是天顺的重点,虽然目前收入占比还是最大,未来也就是一个维持的状态。天顺并没有单独披露陆风塔筒的净利润,我们可以用竞对天能重工的利润率对天顺这块业务做一个估计。天能也只有国内的陆风业务,2023年毛利率12.1%,比天顺略低,净利率6.9%,天顺陆风塔筒的净利率也应该在7%左右的水平。

用23年32亿的陆风塔筒收入计算,净利润2亿左右,给10倍估值算20亿。

风机叶片

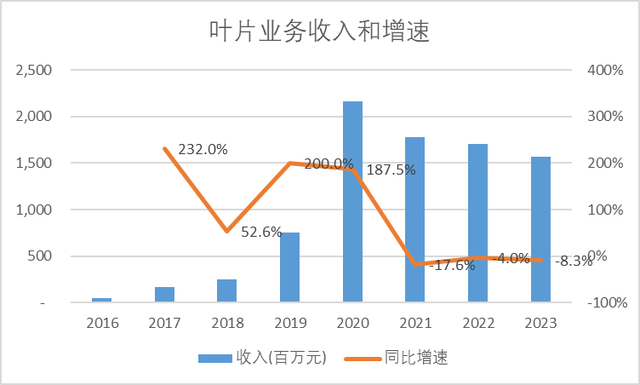

风机叶片风机叶片是天顺风能2016年开始进入的新领域。天顺虽然是半路出家,但叶片做得还是不错的,市占率能够做到接近5%左右。但叶片和陆风塔筒一样,也是竞争越来越激烈,产品线的毛利率从19年最高的31.4%跌到22年的10.3%。

23年叶片和塔筒业务一样量缩价增,收入同比下降8.3%,毛利率恢复到12.0%。天顺同样没有披露叶片产品分部的净利率,和天顺自身的塔筒毛利率相比,叶片低了1个点左右。天顺的其它业务研发成本不高,我们把23年5,500万的研发费用算80%给叶片,占收比为3%。加起来净利率比塔筒低4个点,净利润5,000万左右,也给10倍估值算5亿。

发电业务

发电业务和金风科技一样,作为一个老牌风电龙头,天顺利用他的行业资源拿到了不少风电电场的开发项目。截至2023年年末,天顺运营的风电装机总容量为1.384GW,贡献收入12.46亿元,毛利率达到64.8%,毛利润为8.08亿元。天顺没有披露风电运营分部的资产情况,没法用ROE和PB对其进行估值,我们用风机装机容量和金风科技做一个对比。

金风科技的风机装机容量是7.29GW,天顺的风机装机容量是金风的20%不到一点。我们对金风科技发电业务的估值大约是300亿,天顺的发电业务估值可以给到60亿。

海工桩基

海工桩基昨天所长说过,海风比陆风的建设成本要贵很多,除了海面上的塔筒和风机,海面下面还需要搭一套基础设施,相当于建房子的时候需要先打一层地基,这套基础设施就叫桩基,桩基又分为单桩和导管架两种。

相比塔筒,单桩或者导管架更大、更重。一般来说,10MW以上的海上风机塔筒重量在500-600吨左右,分成几段,每段塔筒100-200吨。单桩或导管架合拢以后的重量都在1,800吨左右,相差巨大。

因此,海工桩基的生产基地都必须就在码头边上,并且码头需要符合专门的要求,配备专门的设备。现在国内符合要求的码头很少,而新建码头从规划、审批到建设需要7-8年时间才能建成。

海工桩基相比塔筒,是一个门槛更高的垄断性行业,目前国内有相关码头和工厂基础设施的,就只有大金重工、泰顺风电、海力风电以及天顺风能(去年收购的江苏长风)这几家。他们的盈利情况和前景如何?我们明天再继续详细讲。