时间飞逝,2022年已经走完三个季度,世界新造船市场也录得了的前三季度成绩。1-9月,世界新造船市场成交与完工同比回落,手持订单保持增长,预期四季度完工量会继续保持较高产出,而成交量要追赶去年的高度将有一定难度。今年新造船市场的变化逐渐清晰,下游航运市场也在发生结构性的调整。回顾前三季度新造船市场发展情况,要在变化中“找规律”,在调整中“抓机遇”,为四季度及明年市场发展做好预判。

市场指标“两降一升”

2022年1-9月,世界新造船市场成交6053万DWT、3192万CGT,同比分别下降40.5%、18.6%;完工交付6060万DWT、2149万CGT,同比分别减少8.9%、14.6%;截至9月底,世界手持订单2.14亿DWT、1.04亿CGT,同比分别增长9.7%、40.5%。

从数据看,前三季度新船成交量与完工交付量均出现不同程度的下滑,两者情况有所不同。今年前三季度的成交量虽然下滑,但仍比十三五同期高出68.2%。而完工交付量较十三五同期减少17.6%,则是由于今年疫情、高温、罢工等影响到中韩两大生产国导致产出滞后。好消息是,不论成交与交付,9月份当月的数据环比都出现较大幅度反弹,以CGT计当月成交与交付环比增长41%和105%,或许对全年还可以有些期待。

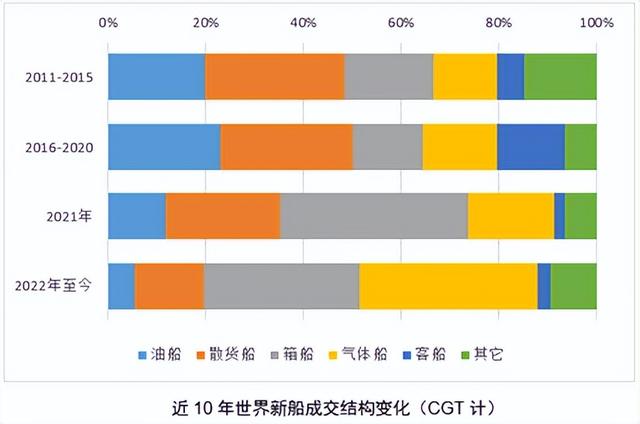

气体船的市场地位进一步巩固

前三季度世界新承接船型结构发生显著变化,以大型LNG运输船为主的气体船成为今年引领市场增长的主力船型。1-9月,气体运输船、集装箱船两种船型成交份额占比较多,分别为36%和32%;其它主力船型占比合计不到32%。同比变化,气体船同比涨幅达到72%,其它船型(含PCTC、工程船等)同比小幅萎缩0.8%,油、散、集、客其它四类主力船型则出现不同程度萎缩。具体船型同比成交中,LNG运输船增长152%,大型LNG运输船成交量达到130艘;汽车运输船同样表现突出,增幅达到30%。随着世界新造船市场加快复苏,影响市场的主力船型结构也在变化,气体船等新晋主力船型的决定作用更加突出。

绿色动力船舶份额持续升高

前三季度以双燃料动力为主的绿色动力船舶继续获得市场青睐。截至9月底,新接订单中绿色动力船舶市场份额(艘数计)从2021年的26%提升至41%,运力占比则突破50%。其中,采用的绿色动力形式仍以LNG与传统燃料的双燃料动力居多。值得注意的是,今年甲醇动力船舶明显增多,到9月底已经有至少23艘新船订单确定采用甲醇动力,还有一些船舶也预留了甲醇燃料改装设计(Methanol-ready),其中不乏大型集装箱船等主力船舶。一线船东在新船燃料的布局中利用绿色甲醇等碳中和燃料的态度积极,马士基、达飞等大型船东的示范作用也会带动更多新型船用低碳燃料加速投入商业应用。

中韩两国继续领跑

2022年1-9月,中国承接新造船订单1541万CGT,占全球市场份额的48.3%,位居世界第一;韩国承接新造船订单1254万CGT,占全球市场份额的39.3%,位列第二;中韩两国新船成交合计市场份额从2021年底的82.4%进一步攀升至87.6%。中韩造船集团排名也位居前列,全球手持订单前10名的造船集团中,中国占据5席,韩国占据3席,日本与意大利各1席。

展望全年

造船完工有望提速,市场成交难超去年。前三季度的全球造船完工量仅为2021年全年的67.5%,月度交付均值低于往年均值,四季度是全球造船业赶进度的最后时机。从9月的交付情况看,预计全年完工量有望达到3000万CGT,更进一步也有希望追平2021年3183万CGT的目标。新船成交方面,前三季度新船成交量为2021年全年的66.4%,如果四季度仅以今年形势较好的气体船、集装箱船以及汽车运输船等船型继续放量很难支撑全年市场达到去年的高度。未来市场的发展要看油、散船队的调整情况,两者目前手持订单占运力的比例都仅在5%上下,很可能是支撑明年市场的主力。

下游市场加速分化,新形势酝酿新变化。2022年9月克拉克森综合运费连续4个月下滑,降至3.55万美元/天,较5月最高点下降18.5%,是自2020年11月以来首次出现同比下降。同比变化中,液货船舶继续保持快速增长,原油船涨幅达到12.8倍,成品油船增长6倍,大型LNG运输船增长220%;另外,汽车运输船增长200%。相反,集运与干散货运则出现较大波动,集装箱船运费下降22%,散货船运费下降54%。在影响新造船市场的众多因素中,航运市场一直是影响新造船市场发展的重要“风向标”,船型收益更是重要之重。下游航运市场“主角”的转变也会给新造船市场带来“潜移默化”的影响。

来源:中国船舶工业行业协会