本来已经到了看三季报的时间了,但是,有朋友发消息让再看一家钢厂的半年报,这就安排。鞍钢股份有限公司(股票简称:鞍钢股份)是国内大型钢铁生产和销售企业,于1997年分别在香港联合交易所和深圳证券交易所挂牌上市。

鞍钢股份是中国现代化特大型钢铁联合企业,是享有“新中国钢铁工业的摇篮”之称的鞍钢集团的核心企业。鞍钢股份拥有鞍山、营口、朝阳三大主要生产基地和大连、沈阳、长春、天津、上海、武汉、合肥、郑州、广州等地的加工配送或销售服务机构,并依托鞍钢集团在海外的销售机构开展国际化经营。

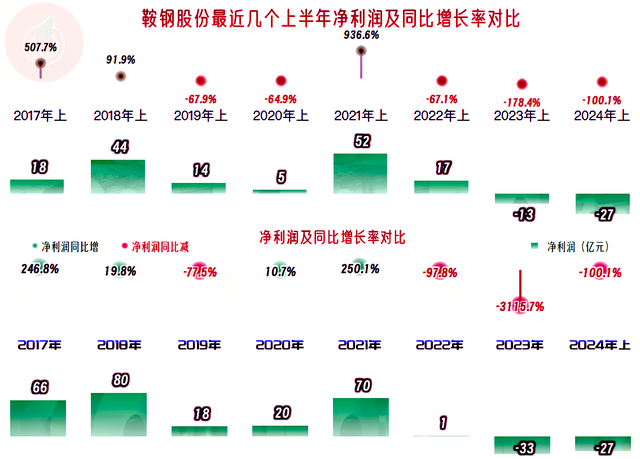

2024年上半年,鞍钢股份的营收同比下跌了7.7%,这是在前两年下跌基础上的持续下跌,形势不太乐观。按半年看,只比前三年低,还是比2020年及以前的年份要高一些,似乎情况又还不错。

他们没有按其官网上的型材、冷轧和热轧之类的产品大系分类,把这些类别一并称为钢材产品了,合计占比近九成;出口的占比6.6%,主要的市场还是规模庞大的国内市场,只是这个市场最近两年半的规模有点增长不动了。根据国家统计局统计数据显示,2024年上半年,全国钢材产量(含重复材)达7亿吨,同比增长2.8%;至于销量情况,没有相关数据。

净利润的表现就不太好了,就不是仅比前三年差的问题了,而是创下半年亏损新纪录。营收是可以回去的,但有些东西就回不去了,比如净利润。原因并不复杂,如果是价格下降,或者量价齐跌,导致营收与价格相对较高时的营收水平差不多,盈利能力当然就差异巨大了;如果再加上更多产能闲置和资金成本,情况就会更加恶化。

分季度的情况也是比较糟糕的,最近十个季度中只有2022年有两个季度的营收有过同比增长,2023年以来的六个季度是持续下跌的状态。2024年二季度的下跌幅度收窄,原因是基数已经较低了;营收规模稳下来,甚至开始反弹,可能还要再等一等。

从2022年三季度开始的亏损,就没有扭转过,最近三个季度的亏损额度都超过了10亿元,这当然是比较严重的。如此大额的亏损,显然无法靠降低期间费用来达成,只能主要希望市场回暖了。

毛利率在2021年反弹的幅度,远未达到前一个峰值年份,2018年的水平,但2022年却会相当留恋这个水平,因为跳水的感觉实在太差了;还以为2.3%不可能再低的时候,最近一年半持续下跌,跌成负数就让人彻底服气了。

一般认为,毛利率为负数时,不如停产更划算,至少要把细分产品中亏损的,可以单独停下来的业务给停掉。但实际情况却不见得就会这样,因为生产成本中的折旧和人工等也是固定,或者半固定的成本,这些也是算在毛利率之中的,所以停产不见得就划算;还有就是需要GDP指标的,不愿意让企业停产,贷款给企业的银行等也不愿意让其停产,不然续贷就成了问题。还有其他一些影响因素,综合影响下来,很多毛利率为负数的企业,就只能咬牙也得维持着生产经营。

至于说销售净利率和净资产收益率,最近两年半是没法看的,只能用“惨”字来形容。前些年中,有一多半的年份,鞍钢股份的表现并不算差,甚至还在2021年在低位发出“葵花宝典”(年化净资产收益率超过毛利率)绝招的奇迹。为何其净资产收益率与销售净利率会差异这么大呢?原因是鞍钢股份的杠杆用得比较大,运营效率也不错,这个我们在说偿债能力的时候再看。

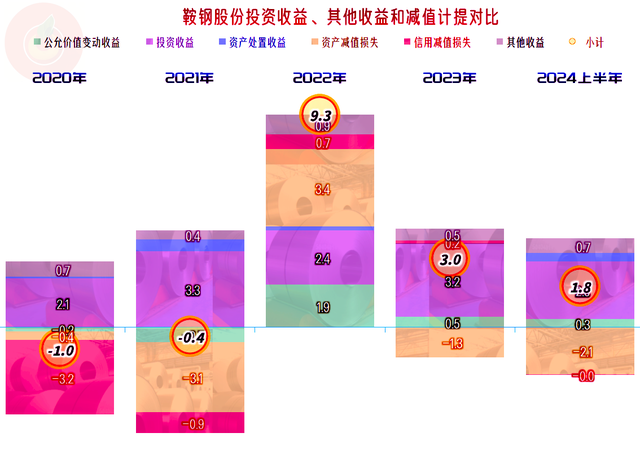

2021年的主营业务盈利空间高达6.6个百分点,这个水平在钢铁行业中算是相当不错的了。但最近两年半的主营业务都是亏损的,2022年的小额盈利,也是靠其他收益达成的。要想达成这样的效果,除了需要有较高其他收益之外,还需要主营业务的亏损不能太大,否则谁也贴不起这么多钱,最近一年半就是这种情况了。

期间费用最近两年半有所下降,2022年避免了期间费用占营收比的上升,但因为2023年营收下跌更快,还是增长了0.3个百分点,2024年上半年的情况有所好转,把去年大幅增长的管理费用给控制住了,金额和占比继续下降。但是,前面已经说过,这些努力很重要,也减少了亏损,但肯定是无法仅仅靠此就达成扭亏目标的。

降低管理费用的办法主要就是降薪,鞍钢股份显然也是这样做的,同比两成多的下降比例,就算结合着裁员,具体到员工个人的收入方面,还是会有明显感受的。无形资产摊销支出的增长幅度比较大,占比也不低;最为麻烦的是分类上是不能算合理的,比如“其他”是仅次于职工薪酬的第二大支出项,然而那些300万级别的都分细了,而高达1.2亿元的支出却无法分出比300万元更大的类别出来,我是不相信的。

2020年和2021年,其他收益方面的表现都是小有净损失的状态,2022年就大赚了近10亿元,正好就把主营业务那边的亏损空间给填平了。2023年和2024年上半年,虽然也有净收益,但这只是杯水车薪,而且就算达到2022年的水平,甚至更高,也不影响仍然会亏损的状态。原因前面已经说过了,亏损的额度和比例都太高时,沟太宽了,就谁也没办法把其填平。

分季度来看,十个季度中,毛利率为负数的有六个季度(其中最近的五个季度全是负数),但扣除期间费用后,就只有离现在最远的2022年一季度的主营业务是盈利状态。最近五个季度的主营业务亏损已经比较严重了,期间费用并未明显下降,当然就算下降,也不会有明显的效果。

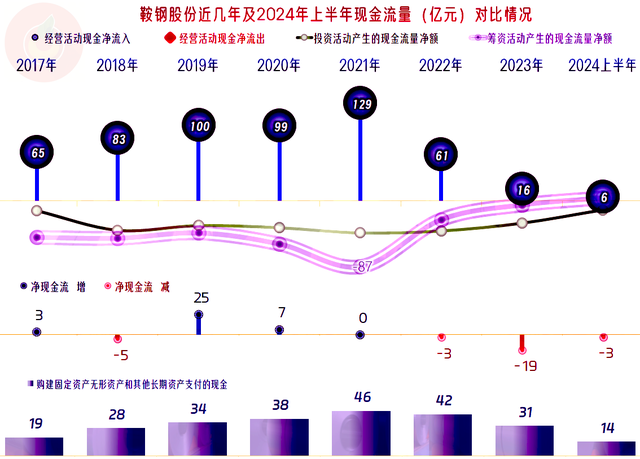

最近两年半“经营活动的净现金流”也在大幅下降,但仍然维持了净流入的状态,而固定资产投资规模的下降并不明显,这就导致了这两年半都在少量“失血”之中,这会不会影响到偿债能力呢?

“经营活动的净现金流”好于净利润的主要原因是每年都有大额折旧,其他影响因素主要是存货和应收应付项目的影响,各年的影响因素上下交替,规律性并不强,但是,占用应付项目最近四年半是一直在增长的,只是金额多少而已。

鞍钢股份的固定资产等经营性长期资产增长并不多,除了因为折旧的规模也比较大之外,2021年等年份还计提了大额的固定资产减值准备。但是,其在建工程规模却比较大,特别是最近几个期末的余额很大,我们有必要看一看是由哪些项目构成的。

在建的项目中只有“炼铁总厂烧结机环保升级改造项目”和“21改096B炼铁-鲅鱼圈原料场棚化封闭项目”两个项目的规模比较大,然后就是一些规模偏小的在建项目,特别是2024年上半年完工的项目,期初的余额都不大。和管理费用的分类情况类似,甚至更加严重的是,鞍钢股份“其他”在建项目的规模太大,几乎占了整个在建工程的绝大多数。这样的分类方式让人汗颜,不知道是需要保密,还是有其他什么难言之隐,这样的分类方式跟红十字会公布的支出情况都有些类似了;如果是我管的财务部门这样搞分类的话,我是没脸说我们懂“重要性原则“的。

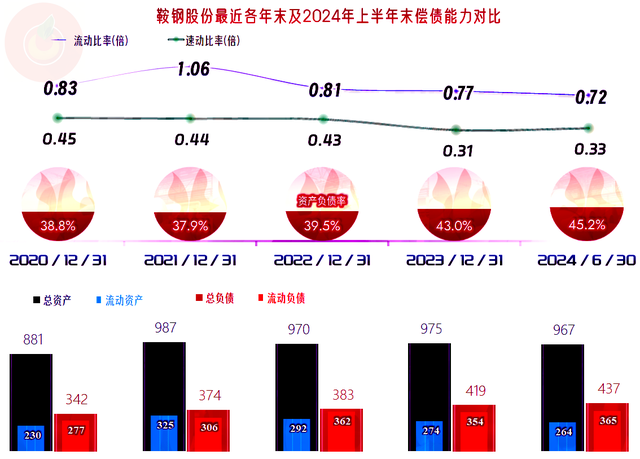

资产负债率并不算高,如果考虑到钢铁是重资产行业,这样的资产负债率就已经不低了,结合着其不错的总资产周转率,就能在前几年行业繁荣时取得比较好的净资产收益率。这样的坏处也有,那就是短期偿债能力一直比较差,特别是2023年末和2024年末的速动比率下降明显。考虑到其企业性质,和短期偿债指标一直都不高的情况,我们就不评价他们了,只拿个别项目看一看。

在2021年末,大幅压缩了短期借款之后,近两年半的期末有所增长,但只增长了几亿元,似乎在70亿元左右的规模稳定下来了。对于这类企业来说,一般可能是谁划了一条行政性质的红线之类的影响,不然不可能这么大幅地下跌后,就能一直稳定下来。

2021年下降了的有息负债让谁接下来了呢?供应链上的企业,只能苦一苦供应商们了,让他们垫一垫,不仅降低了刚性较强的有息负债,理论上还可以降低财务费用。于是,这一招就一直用下去,直到2024年上半年仍然在持续增长,应付票据及应付账款已经是三年半前的两倍多,而这期间的营收差异并不大,最近两年半的营收下跌,也没有影响应付款的增长。

从表面上看,所谓的“供应链金融”是没有成本,或者说低成本的,而实际情况可能并不是这样。比如,2024年上半年,A股中和鞍钢股份营收规模接近的前五家和后五家同行的毛利率都是正数,只有他们一家是负数,会不会因为这些变相融资的方式用得过度了,把期间费用中省下来的财务费用,更多都转移到采购原材料的成本中了呢?如果我是供应商,我一定要加资金成本的,不然我就得亏损,很显然我不是雷锋。

但是,合同负债(主要是预收货款)却从2022年末开始下跌,2023年末和2024年上半年末都在下跌,这当然对应着当期下跌的营收,甚至也影响接下来一段时间的营收。也就是说,三季度,甚至整个下半年的经营情况可能也不会太好。

2024年上半年,鞍钢股份在营收规模上,在A股上市的钢铁行业中排在第6位,与2023年持平,这样的成绩并不算差。但是,亏损却是全行业最高的,也和2023年持平,这算不算差,就只能大家自己判断了。

亏损的企业并非没有贡献,比如微利的2022年,税收贡献就有28.9亿元,大额亏损的2023年也有13.1亿元,2024年全年估计也会超过10亿元。薪酬类的支出从2022年就开始下降,最近一年半的下降在加速。

扭亏的任务艰巨,如果行业不回暖,鞍钢股份可能是需要外部资金注入的,谁还愿意来注资呢?看了上面的分配关系图,可能就有答案了,市场经济嘛,谁得利谁投入。有了钱,才有能力整顿包括成本较高这类的问题,也才能稳定下来的。从最近的形势看,是不是行业马上就随股市一同回暖了呢?希望如此吧!

声明:以上为个人分析,不构成对任何人的投资建议!

国家这么加快现代化军事建设,钢铁需求会下降吗?自己脑补一下