在半导体行业中,按照生产流程进行划分,可以分为设计、晶圆代工、封装测试三大领域。之前文章介绍过的中芯国际是晶圆代工国内的老大,长电科技是封装测试国内的老大。封装主要是将裸芯片用塑料或陶瓷包裹上一层“外壳”,保证可以接入电子设备中使用。测试则主要检查芯片的功能和性能是否符合规范。然而在研究长电科技的过程中,却发现中芯国际和长电科技有着千丝万缕的关系。

1972年江阴晶体管厂成立,这是长电科技的前身。1988年,王新潮调任该厂任党支部书记兼第一副厂长。1995年工厂改制为江苏长电科技股份有限公司,王新潮出任长电科技董事长兼CEO,正式进军半导体封测领域。

上市初期:

长电科技刚上市时,有着新潮科技、华易投资、恒通咨询三家主要股东,分别占比34.24%、23.44%、17.02%。新潮科技的股东主要为公司的管理层,华易投资、恒通咨询为财务投资人。

此时新潮科技是公司的控股股东,王新潮作为公司的实际控制人。但上市增发后,新潮科技股权占比进一步降低至23.94%。

股票发行后,新潮科技将持有本公司23.94%的股份,处于相对控股地位。同时长电科技的董事会中,18名董事中有 6 名董事是新潮科技的股东,借此在表决权和日常经营管理权上对公司决策产生影响。

此后,长电科技业绩一直持续稳定增长,另外两大股东都已经在上市后逐渐退出,只留下新潮科技作为大股东。

并购星科金朋:2014年,长电科技营收为64.28亿,在封测行业处于全球第8位。在这个时候,长电科技突然发布公告,要收购业内排名第4位的星科金朋。长电科技、国家集成电路产业投资基金、中芯国际三方共同出资,搭建了三层股权架构完成了这次收购。

在第一层长电新科架构中,长电科技出资2.6亿美元,持有长电新科股权占比50.98%;产业基金出资1.5亿美元,持有长电新科股权占比29.41%;芯电半导体出资1亿美元,持有长电新科股权占比19.61%。

在第二层长电新朋架构中,长电新科出资5.1亿美元占比98.08%,产业基金出资0.1亿美元占比1.92%。此外,产业基金还将向长电新朋提供股东贷款1.4亿美元的等额人民币,该部分股东贷款可根据双方约定进行转股。(如转股,占比22.73%)

在第三层架构中,长电新朋将6.6亿美元向新加坡JCET公司出资,剩余收购款项1.2亿美金将由新加坡JCET公司通过银行贷款的方式获得。

这次并购共募资7.8亿美金,其中长电科技的出资金额为2.6亿美金,产业基金提供3亿美金,中芯国际提供2.2亿美金。长电科技的2.6亿美金也主要来自于贷款,借着国家资本和产业资本两座大山,长电科技成功完成了此次“蛇吞象”的收购,成功收购星科金朋49.02%的股份。

此时星科金朋已经连续多年亏损,对于长电科技而言,这次收购最主要的是目的就是为了提升自己的技术水平,缩小国内和国外的技术差距;并掌握国际顶尖客户供应链的资源,让长电科技真正能够走出去。此次并购让长电科技站稳全球第三的地位,仅次于中国台湾的日月光控股(ASE)及美国安靠(Amkor)。

此次并购完成后,长电科技就开始了复杂的股权架构重组。在并购期初,公司便与产业基金、芯电半导体(中芯国际)约定在收购星科金朋股份交割完毕后,会积极配合将后者所持有的投资主体股份转换为上市公司股份。

而本次重组以上市公司增发股份的方式等价交换芯电半导体和产业基金所持有的长电新科和长电新朋的股权。交易后,芯电半导体,新潮集团,产业基金分列公司前三大股东,股权比例分别为14.28%,13.99%和9.54%。而星科金朋则成为长电科技的全资子公司。

由此长电科技开始处于无控股股东、无实际控制人状态。

同时,本次资产重组中,芯电半导体与产业基金还针对长电新朋向长电科技做出了业绩承诺:

根据公告,长电新朋2017年、2018年、2019年实现的合并净利润分别不低于0.7亿元、3.8亿元和5.6亿元,共计10.1亿元。如长电新科三年累计净利润之和未达到承诺,则芯电半导体及产业基金会按照交易前的持股比例对长电科技进行补偿,最高分别不超过1.53亿元与1亿元。

2017年9月,长电科技发布非公开发行方案,拟向产业基金、芯电半导体、金投领航、中江长电定增1号基金、兴银投资非公开发行拟募集资金总额不超过45.5亿元。其中,产业基金认购金额不超过29亿元(含29亿元),芯电半导体认购不超过6.50亿元。

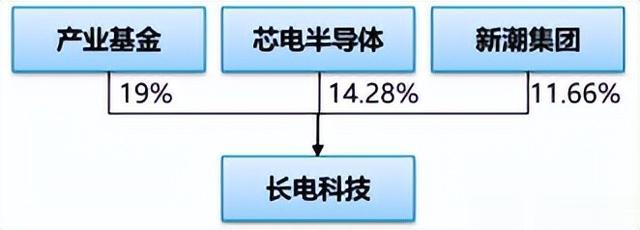

本次定增完成后,公司的前三大股东将进一步调整为产业基金,芯电半导体,新潮集团,股权比例分别为19%,14.28%,11.66%。第一大股东由芯电半导体变更为产业基金。

业绩情况:

2003年-2014年,长电科技营业收入处于稳定增长阶段,2014年收购星科金朋后,营业收入开始爆发式增长,直至2018年开始陷入停滞,2020年再次开始增长,但2023年因为行业原因,营业收入出现下滑。

从净利润来看,长电科技在2014年前持续都处于盈利状态,2015年成功收购星科金朋后,因为星科金朋业绩的影响,开始出现大额亏损,直至2020年开始爆发增长,2022年净利润达到巅峰。

2018年开始董事会巨变2018年,星科金朋被收购四年后,迟迟未扭亏为盈,甚至出现了最大的亏损,这直接导致了2019年董事会换血。

2019年前

换血后

这次洗牌中,作为创始人、主导收购的王新潮辞去了董事长兼总裁的职务,彻底退出了长电科技。

在新一届董事会中,拥有国际背景的李春兴成为了董事兼CEO、CTO,来自中芯国际的周子学、高永岗、郑力进入董事会。

其中,郑力也作为董事兼CEO,和中芯国际一样开始双CEO的模式。郑力曾任中芯国际资深副总裁,2019年起担任长电科技CEO,曾担任恩智浦全球高级副总裁兼大中华区总裁,瑞萨电子大中华区CEO等职务。

新董事会入主以后,长电科技对星科金朋进行了大范围的整改,售卖了星科金朋的部分资产,也大量计提了星科金朋的商誉,让星科金朋重新“轻装上阵”,以至于2019年时长电科技基本处于盈亏平衡的状态。

B板块即为星科金朋及其下属公司。可以看到,2015年,因为收购了星科金朋,增加了B板块收入,长电科技营业收入开始暴涨。但因星科金朋2020年前都处于亏损,拖累了上市公司净利润。但如今经过董事会的整改,2022年开始星科金朋净利润占比超过50%,利润率远高于A板块(除星科金朋外其他公司)。

但目前长电科技可能需要更大的技术突破。

2021年开始长电科技先进封装的销量开始下降,2023年先进封装的销量约为巅峰时期2020年的一半。

但根据中国半导体行业协会封测分会资料显示,2020年先进封装的全球市场规模占比约为45%,预计2025年先进封装的全球市场规模占比约49%,从行业角度来看,先进封装的市场前景是更加广阔的。

据 SEMI 统计,传统的引线键合类封装中,封装基板占总材料成本的 40~50%。在先进封装中材料成本占比更高,以占据先进封装市场份额 一半的 FC 封装为例,其封装基板成本占比在 70~80%之间。从毛利来看,确实是传统封装所能提供的利润更高,符合长电科技当前阶段的利益。

接下来,长电科技必须要面对技术需要突破的问题。一方面,长电科技需加大研发投入,保证先进封装技术水平不被世界一流封装测试公司落下;另一方面,长电科技可能再次使用并购的方式,促使自己的技术实现飞跃。

事实上,长电科技也确实是这么做的。长电科技在今年再次开始了境外并购,3月4日,长电科技公告称,全资子公司长电管理公司拟以现金方式收购晟碟半导体80%股权,收购对价约6.24亿美元。按最新汇率计算,交易对价近45亿元人民币。

据披露,出售方母公司是全球领先的存储器厂商——Western Digital Corporation(“西部数据”)。而晟碟半导体成立于2006年,主要从事先进闪存存储产品的封装和测试。交易完成之后,标的公司将成为长电科技与西部数据分别持股80%、20%的合资公司。

华润入场:而今年3月,长电科技的股权结构突然又要发生巨大变化。

公司股东产业基金、芯电半导体分别与磐石香港签订了《股份转让协议》,产业基金将其持有的1.74亿股公司股份(占公司总股本的9.74%)、芯电半导体将其持有的2.29亿股公司股份(占公司总股本的12.79%)都以29.00元/股的价格转让给磐石香港或其关联方。

本次股份转让完成后,产业基金的持股比例将降至3.50%,而现在的二股东芯电半导体(中芯国际)将不再持有长电科技股份。长电科技也将结束长达十年的无实控人状态,由华润集团入主。

目前董事会的成员中,中芯国际依旧占据两席,高永岗作为董事长、郑力作为董事兼CEO,依然是长电科技的中坚力量。待华润集团正式入主之后,或许长电科技的高层将再次经历换血。