2024年7月31日南京银行发布了2024年上半年财务报告,下面将从经营收入利润、资产、不良、核充率以及客群等几个方面分析,重点关注净息差、规模增速、不良率,新增不良等指标。具体内容如下:

1、资产分析

1.1 总览分析

分析:如上图所示,资产同比增长11.71%,环比增长3.61%;负债总额同比增长11.94%,环比增长3.86%;存款总额同比增长了4.15%,环比下降0.12%;贷款总额同比增长13.54%,环比增长2.81%。

由上可以看出,总负债同比增速高于总资产同比增速,可以支持总资产扩张;存款同比增速低于负债增速,加大了其他负债配置力度;存款增速低于贷款增速,说明存款增不佳,揽储压力增大;贷款同比增速高于总资产同比增速,说明加大了信贷资产配置力度。关于资产负债结构具体变化情况,接下来做详细分析。

1.2 资产结构分析

分析:如上图所示,以生息资产为例分析资产结构。生息资产同比增长10.72%;其中贷款同比增长15.12%,占比61.33%,同比提升2.34%;投资同比增长11.60%,占比22.89%,同比提升0.22%;存放央行同比下降4.77%,占比5.61%,同比下降0.91%;其他占比太小,几乎忽略不计。

由上可以看出,生息资产同比增长主要是贷款和投资增长拉动的。在净息差持续下降情况下,通过以量补价方式拉动增长。

接下来进一步分析贷款明细,参考如下:

分析:如上图所示,贷款总额同比增长13.54%,其中对公贷款同比增长16.73%;零售贷款同比增长4.43%。

由上可以看出,贷款主要是公司存款增长拉动的,而零售贷款增长不佳。

1.3 负债结构分析

分析:如上图所示,以计息负债为例分析负债结构。计息负债同比增长10.99%;其中存款同比增长3.77%,占比64.82%,同比下降4.51%;应付债券同比增长72.90%,占比14.91%,同比提升5.34%;同业负债同比增长4.61%,占比13.51%,同比下降0.80%;其他占比太小,几乎忽略不计。

由上可以看出,负债同比增长主要是由应付债券增长拉动的。这说明一是存款增长不佳,揽储压力增大;二是加大了负债成本率更高的应付债券配置力度,而不是同业负债,这有可能推动负债成本上升。

接下来进一步分析存款明细,参考如下:

分析:如上图所示,从客户类型来看,存款主要是零售客户存款增长拉动的;从存款类型来看,存款主要是定期存款增长拉动的。

由上可以看出,存款定期化趋势还在继续,这有可能将导致存款成本上升。

2、经营分析

分析:1-6月同比分析:营业收入262.16亿元,同比增长7.87%,其中净利息收入128.11亿元,同比下降5.97%,非净利息收入134.05亿元,同比增长25.51%。业务及管理费同比增长0.61%;信用减值损失同比增长13.42%;税前利润141.03亿元,同比增长9.33%;最终实现归母净利润115.94亿元,同比增长了8.51%。

Q2分析:营业收入同比增长13.61%,环比下降了3.18%;净利息收入同比下降了2.58%,环比下降了5.33%;非净利息收入同比增长了34.50%,环比下降了1.08%;业务及管理费同比增长了4.46%,环比增长了12.06%;信用减值损失同比增长了55.44%,环比下降了23.06%;税前利润同比增长了8.94%,环比下降了2.54%;归母净利润同比增长了11.98%,环比增长了3.19%。

由上可以看出,利润增长主要是通过营收增长和压降营运费用来实现的。后续将详细展开分析。

1.1 净利息收入分析

分析:如上图所示,资产收益率同比下降29个基点,主要是受贷款收益率下降36个基点和投资收益率下降55个基点影响;负债成本率同比下降4个基点,主要受客户存款和应付债券等成本率下降导致的;最终实现净息差同比下降23个基点。

由上可以看出,生息资产同比增长10.72%,净息差同比下降23个基点,净利息收入同比下降5.95%,这说明未能通过以量补价方式实现净利息收入同比增长。

因贷款和存款分别占资产和负债大头,接下来再重点分析贷款和存款情况。

首先分析贷款利率,详细见下图:

分析:如上图所示,企业贷款利率同比下降31个基点;个人贷款利率同比下降28个基点,最终导致贷款利率下降29个基点。

由上可以看出,对公和个人贷款利率都下降明显,说明受持续降费让利影响,尤其是降息带来的影响。

其次再分析存款利率,主要是人民币存款,详细见下图:

分析:如上图所示,先看公司存款利率,无论是活期还是定期同比都下降了;再看个人存款利率,无论是活期还是定期同比都下降了;最终导致存款成本率同比下降了。

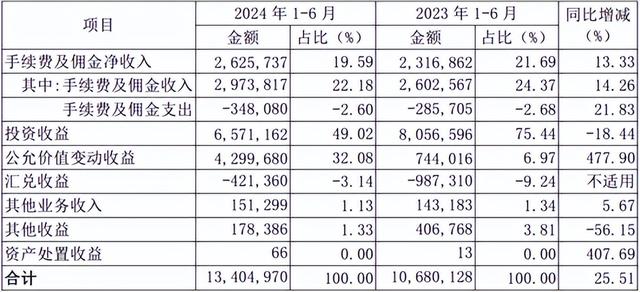

1.2 非净利息收入

分析:如上图所示,手续费及佣金净收入同比增长主要是由银行卡及结算、代理、资产托管等业务收入增长拉动的;其他非净利息收入主要是由公允价值变动收益等增长拉动的。

3、不良贷款分析

3.1 新生成不良

分析:如上图所示,相比去年同期,不良率同比略有下降;相比去年同期,拨备覆盖率拨贷比同比都略有下降。另外,因中报未披露新生成不良数据,根据不良余额增量+核销毛估的,经计算年化新生成不良率1.19%,明显高于去年同期。

由上可以看出,虽然不良率下降了,但是通过大力核销实现的,通过还原新生成不良,明显高于去年同期。其次,虽然拨备覆盖率和拨贷比同比略有下降,但仍然保持良好水平。因此,整体资产质量风险是可控的。

3.2 五级分类贷款分布分析

分析:由上图看出,相比去年同期,关注类同比有上升;相比年初,关注类略有下降。这说明资产质量同比有所下降,但较年初有改善,整体风险是可控的。

4、资本充足率分析

分析:如上图所示,相比去年同期,核心一级资本充足率同比下降了0.48个百分点,未实现了资本内生性增长。

综上所述,通过以上分析,南京银行2024年中报整体业绩表现一般。受贷款重定价等因素影响,净息差同比下降明显,尽管资产延续了扩张势头,仍然无法以量补价方式实现净利息收入同比增长。与此同时,通过调节资产结构,拉动了非利息收入同比增长,最终实现了营业收入同比增长。其次,随着信贷资产规模扩张,资产质量同比略有下降,新生成不良率和正常贷款迁移率同比都有上升,故没有减少信用减值计提力度。未来需重点资产质量变化。最后,因信贷资产扩张过快,未能实现通过利润补充资本,导致了核充率同比有所下降。这就是传统重资产扩张带来的弊端。

针对以上分析,接下来总结表现好的方面和不好的方面。我们先看表现好的方面,具体现在以下几个方面:一是营收和利润同比都实现了增长;二是非净利息收入增长不错;三是资产延续了扩张势头。

但与此同时,也要看到表现不好的方面:一是净息差同比下降明显;二是存款增长不佳,揽储压力增大;三是核充率同比下降,未实现资本内生性增长。

以上只是个人见解和看法,切莫作为投资建议!特别提醒:任何投资活动都需要你独立思考和决策!