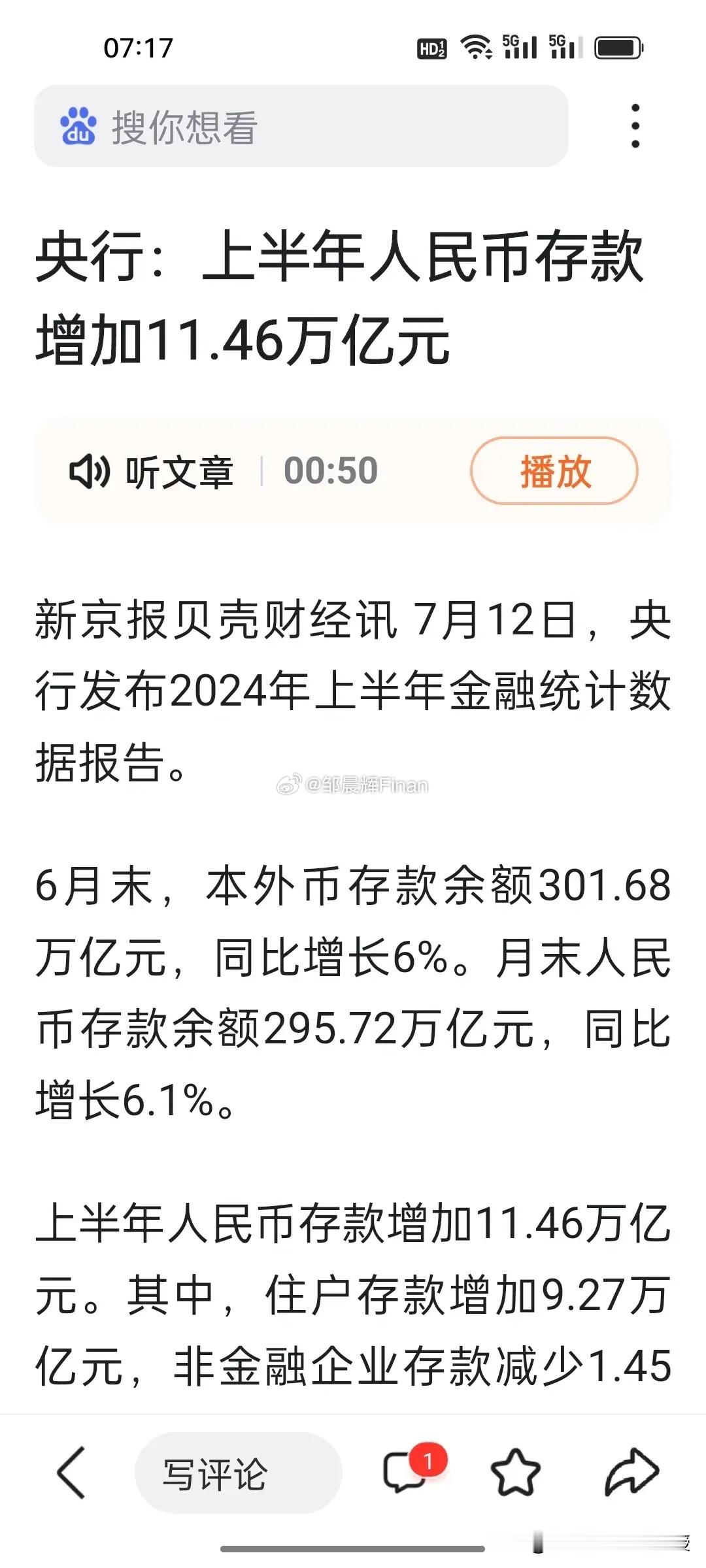

近期,多家消费金融公司公布了2024上半年经营情况,持牌消费金融公司业绩总体呈现收缩态势。在宏观经济波动、利率下行等影响下,消费金融行业整体规模在收缩,头部消费金融公司除蚂蚁消费金融外资产规模都在收缩,中邮消费金融、宁银消费金融、南银法巴消费金融、苏银凯基消费金融等借助母行的资源逆势上涨。

业内人士表示,当前消费信贷需求恢复不及预期,或是因线下接触型、聚集性消费正在加快恢复,然而如果内需体系建设滞后、生活服务业和个体工商户纾困等大宗消费政策迟延落地,可能造成消费信贷需求增长动能减弱。

从头部几家消金公司来看,已经不再单纯追逐规模扩张,业内人士表示,消费金融行业精细化运营,优化成本结构,提升效益将成为主趋势,也是消费金融稳健增长的关键因素。

1.头部收缩,尾部挣扎生存

2024上半年营收增长的有8家,下降的有6家。

具体来看,数据显示,截至2024年6月末,蚂蚁消金实现营业收入59.85亿元,净利润为9.25亿元;资产总额为2715.95亿元,较年初增长13.3%;负债总额为2477.23亿元,较年初增长14.3%,资产负债均呈稳健增长态势。

招联消费金融营业收入为92.68亿元,较去年同期下降了1.0%,净利润为17.24亿元,降幅7.4%。兴业消费金融下降幅度明显。上半年,兴业消费金融实现营业收入51.88亿元;净利润2.77亿元,较去年同期暴跌78.09%。对于兴业消金的业绩,兴业银行在半年报中表示,兴业消费金融坚守普惠金融主责主业,主动顺应内外部形势变化。

财报中提到,马上消费金融去年上半年实现净利润同比增长130.71%,由于去年上半年的净利润基数较高,导致今年本期净利润同比下降20.66%。

中邮消金、中银消金、杭银消金和南银法巴消金的营收均超过了20亿元。其中南银法巴消金的营收增速高达102.57%,延续了高增长势头。这几家背靠银行的消金公司都取得了不错的增长势头。

营收在10亿元-20亿元之间的机构有四家,分别为中原消金、海尔消金、宁银消金和长银五八消金。其中,中原消金上半年营收16.16亿元,增速达到28.25%;海尔消金和宁银消金营收增速亮眼,分别高达54.79%和111.71%。

锦程消费金融、阳光消费金融等尾部机构业绩下滑。截至2024年6月末,阳光消费金融的总资产为104.40亿元,较年初减少10.62%。上半年实现净利润0.62亿元,同比下降39.2%。数据显示,截至2024年6月末,锦程消费金融总资产达124.4亿元,较年初减少11.7%。同时,营业收入、净利润却出现下滑。上半年,锦程消费金融实现营业收入5.3亿元,同比下降3.71%;净利润8022.55万元,同比下降49.62%。

素喜智研高级研究员苏筱芮对此表示,部分腰部机构业绩逆势而上,一方面是由于其经营策略得当,年内在股东协同、机构合作等方面有所进步;另一方面也是因为其规模基数相对较小,在业绩增长、策略转向等方面相较头部机构更具优势。

2.亟待提升成本效益

从已公布的数据来看,16家消费金融公司一共实现净利润57.02亿元,其中,净利润超1亿元的有11家。头部三家消费金融企业合计净利润达到了37.17亿元,占比达到了65.18%。

16家公布净利润的消费金融公司中,招联消费金融最“赚钱”,在上半年实现了17.24亿元的净利润。在招联消费金融之后,马上消费金融以及蚂蚁消费金融分别第二位、第三位。前者在上半年实现净利润10.68亿元,后者则实现净利润9.25亿元。

有8家消费金融公司净利润下滑。

对于消费金融公司而言,虽然从2009年发展至今仅十五年,但无论是行业的增速、商业模式的变化,亦或是行业已经趋近于竞争格局和成熟的监管体系,都显示出行业已经进入一个成熟期,各主体之间比拼的是成本与风险的控制能力、战略与运营的稳定性,以及经营中的特色化。总体而言,行业正从一个巨大的增量市场逐渐走向存量市场。

某消费金融公司负责人表示,在过去的很长一段时间内,消费金融都是一个增量市场,无论是银行、消费金融公司还是互金平台甚至是定价更高的机构,都能在定价区间内以较低的成本获客。但随着消费金融渗透率的提升,消费金融业务逐渐从增量市场走向了存量市场,叠加商业银行业务的下沉,消费金融业务竞争显著加剧,消费金融贷款利率大幅度下滑,上半年消费金融行业主体遭受一定挑战。

在规模和营收都在收缩的情况下,消费金融行业精细化运营,优化成本结构,提升效益将成为主趋势。

对于各消费金融公司来说,2024年是一个重要的转折点。从政策出发,2024年4月18日,国家金融监督管理总局修订的《消金公司管理办法》(以下简称“《管理办法》”)正式实施,涉及消金公司准入标准、业务范围和经营规则等多项规定。

当前消金公司中多家机构仍依赖助贷,甚至是兜底助贷展业,尤其部分银行系消金公司资金优势明显,但缺乏场景与渠道能力也会影响发展。在新规下,将倒逼消金公司独立展业,提高自营能力。

此外消费金融公司面临第二次大考,即数字化转型,在日益激烈的消费金融赛道中,新技术将成为推动消费金融流程优化,助力提升业务效率的关键。核心硬科技风控算法及建模能力能提供更加精细化的运营,为平台筛选更优质的天然流量与客户沉淀。数字化能力的强弱,决定了消费金融公司盈利能力的上限。(文心/文;刘双霞/编辑)