氧化铝 观点小结

核心观点:偏多 目前氧化铝现货供应仍然较为紧张,氧化铝短期将会保持高位震荡的态势。

月差:偏多 上周月差为-48元/吨,较前一周收敛42元/吨。

冶炼利润:偏空 上周氧化铝加权平均利润为1982元/吨,较前一周扩大355元/吨。

现货升贴水:偏多 AO00升贴水:由现货升贴水贴水38元/吨,较前一周收敛181元/吨。

氧化铝需求量:偏多 上周全国电解铝运行产能4342万吨,目前云南地区基本完成复产,后续减产风险较小。

河南氧化铝利润:偏空 上周河南地区的氧化铝利润为1959元/吨,较前一周增加390元/吨。

山东氧化铝利润:偏空 本周山东地区氧化铝利润增加377元至1963元/吨。

山西氧化铝利润:偏空 本周山西地区氧化铝利润为2056元/吨,较前一周扩大378元/吨。

广西氧化铝利润:偏空 广西地区氧化铝利润为2142元/吨,较前一周增加417元/吨。

氧化铝进口盈亏:偏多 上周氧化铝进口盈利为-983元/吨,进口窗口关闭。

铝 观点小结

核心观点:中性 在成本支撑下,铝价下行空间较小。

月差:偏空 当月与主力月差为-45元/吨,较前一周收敛15元/吨。

冶炼利润:偏空 上周国内电解铝利润为1859元/吨,较前一周有所明显收敛。

现货升贴水:偏空 A00铝升贴水:由现货升水45元/吨转为贴水155元/吨。

铝型材开工率:偏空 铝型材企业周度开工率51.9%,较前一周下跌0.6%。

铝板带开工率:偏空 铝板带企业周度开工率72.6%,较前一周减少0.2%。

铝线缆开工率:中性 铝线缆企业周度开工率72%,较前一周持平%。

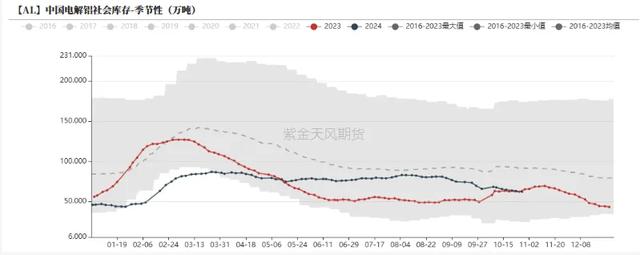

国内库存:偏多 本周一电解铝社会库存为63万吨,相较上周四减少0.8万吨。

铝棒库存:偏多 本周一铝棒社会库存相较上周四减少0.8万吨至10.98万吨。

进口利润:偏多 上周电解铝进口盈亏为-852元/吨,进口窗口保持关闭。

LME库存:偏多 上周LME铝库存为74.8万吨,较前一周减少1.25万吨。

LME0-3升贴水:偏空 上周LME铝0-3贴水收敛至33.9美元/吨。

平衡&展望

上周总结:总体而言,我们认为氧化铝价格短期内仍将保持高位震荡的形式。当前氧化铝市场仍处于现货短缺的情况,从南北价差扩大的情形来看,北方市场短期的需求扩张成为拉动本轮氧化铝价格上涨的主要驱动力,从供给角度来看,氧化铝厂检修以及冬季环保限产仍将持续扰动氧化铝的供应;从需求的角度来看,海外紧缺加剧以及新疆铝厂的冬季补库将会推动氧化铝需求持续走强,综上,氧化铝价格短期内仍将较为强势。 上周总结:随着美国经济数据转弱以及特朗普上台等一系列宏观因素的摆动,有色金属板块开始逐步进入经济衰退的交易区间,板块整体下挫,加之进入传统的消费淡季,铝价亦出现了明显的下跌。但从实际基本消费来看,2024年全年铝消费量较2023年同期有着较为明显的增长,我们认为目前铝价仍具有较强的支撑。

上周总结:随着美国经济数据转弱以及特朗普上台等一系列宏观因素的摆动,有色金属板块开始逐步进入经济衰退的交易区间,板块整体下挫,加之进入传统的消费淡季,铝价亦出现了明显的下跌。但从实际基本消费来看,2024年全年铝消费量较2023年同期有着较为明显的增长,我们认为目前铝价仍具有较强的支撑。

氧化铝期货价格上涨

氧化铝期货价格大幅上涨

期货层面,上周氧化铝期货大幅上行,上周氧化铝主力合约开于4980元/吨,周内最高点5135元/吨,低点4855元/吨,周末收于4980元/吨,涨1.16%。基差层面,受现货价格上涨影响,上周氧化铝各地贴水有所收敛。

数据来源:SMM, 同花顺、紫金天风期货研究所

氧化铝现货价格大幅上涨

现货价格层面,上周国内氧化铝价格大幅上行,其中广西地区价格上涨275元至4875元/吨,山东地区价格上涨325元至4975元/吨,贵州地区价格上涨至4875元/吨,山西地区上涨至5000元/吨。南北价差层面,目前南北价格进一步扩大,南方地区价格(4875/吨)低于北方地区价格(4945元/吨),随着新疆地区电解铝厂冬季补库的开始,南北价差将或扩大。

数据来源:SMM

氧化铝利润高位运行

氧化铝成本稳定运行

氧化铝成本层面,液碱价格上涨,山东地区氧化铝成本上行至2961元/吨,其余地区大致稳定。利润层面,由于氧化铝价格持续上涨,各产地氧化铝利润均处于高位,其中山东地区氧化铝利润为1963元/吨,较前一周山西地区利润为2056元/吨,广西地区为2142元/吨,贵州地区利润回升至1726元/吨。

数据来源:紫金天风期货风云

山东液碱价格大幅上行

液碱价格方面各地价格波动较小,山东地区报价为3164元/吨,河南地区价格为2800元/吨,山西地区价格为2780元/吨。动力煤价格方面,上周动力煤价格波动较小,防城港印尼煤价为865元/吨,与前一周相比回落20元/吨,陕西榆林Q5800跌至715元/吨,鄂尔多斯Q5500为652元/吨,与前一周下跌2元/吨。

数据来源:SMM

国产矿石价格高位运行

国产铝土矿层面,目前河南、山西地区国产铝土矿仍处于偏紧的态势并处于高位运行,低品矿方面,河南地区低品矿石为530元/吨,较上周持平,山西地区低品矿石为570元/吨,较上周持平;高品矿方面河南价格为635元/吨,山西地区价格为640元/吨。进口铝土矿方面,几内亚进口矿石价格有所上涨,澳大利亚地区矿石价格保持稳定,几内亚矿石价格为77美元/吨,澳大利亚矿石为67美元/吨,较上周持平。

数据来源:SMM,紫金天风研究所

氧化铝出口窗口保持开启

进口成本方面,上周西澳FOB氧化铝价格为690美元/吨,目前进口成本为5883元/吨,上周氧化铝进口盈亏为-983元/吨。进口需求方面,目前国内氧化铝运行产能约为8800万吨左右,但但由于海外氧化铝需求紧张,有明显的出口需求。

数据来源:紫金天风期货风云

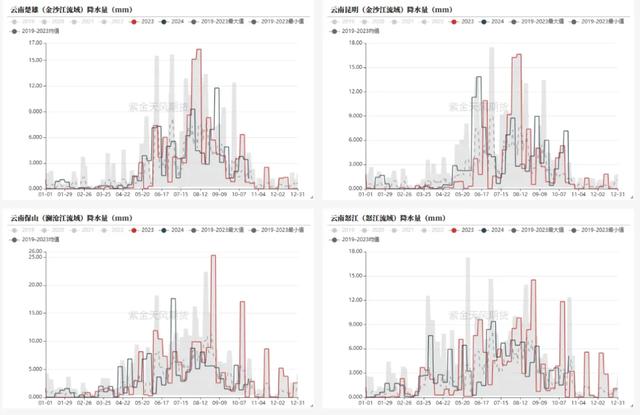

西南水电监测

云南电解铝冬季将不会减产

目前云南地区逐步进入旱季,金沙江、澜沧江流域降水逐步开始减少,但受益于前期丰沛的降水,当地储水较为充足;减产方面,南方电网称云南地区电力储备充足,可保证旱季云南电解铝厂生产。

数据来源:紫金天风期货风云

铝市场观测

伦铝价格大幅上涨

上周沪铝价格显著上涨,开于20860元/吨,收于20955元/吨,周涨0.46%,周内高点20940元/吨,低点20480元/吨;伦铝开于2591美元/吨,收于2669.5美元/吨,周涨3.01%。上周LME铝0-3贴水收敛至33.9美元/吨。

数据来源:紫金天风期货风云

电解铝利润小幅修复

电解铝成本大幅上行

上周电解铝利润在氧化铝价格大幅上行的积压下大幅回缩,上周电解铝利润由2025元/吨回缩至1859元/吨,目前就成本端而言,在氧化铝价格大幅上涨的影响下,电解铝运行成本升至至19223元/吨,与前一周明显上涨。运行产能方面,上周运行产能约为4342万吨,目前云南地区已基本复产,后续减产可能性较低且有新投产能增长。

数据来源:紫金天风期货风云

电解铝出口利润有所收敛

上周沪伦比值在沪铝价格大幅上涨以及伦铝价格小幅回升后,由8.03回落至7.92。进口盈亏方面,上周电解铝进口盈利为-852元/吨,进口窗口持续关闭。

数据来源:紫金天风期货风云

国庆小幅累库

铝下游修复明显

上周,铝下游龙头加工企业开工率为63.8%,较前一周回落0.1%。就当前实际情况来看,电解铝各下游加工板块的分化较为明显,其中铝线缆板块开工在电网投资的持续拉动下持续攀升,上周铝线缆板块开工率为72%,较月初上涨1%;铝型材板块开工率则收到房地产需求的拖累下跌0.6%至51.9%;铝板带箔板块开工率下滑0.2%至72.6%;其余板块开工率较上周持平。

数据来源:SMM;紫金天风期货风云

国内持续去库

本周一电解铝社会库存63万吨,较上周四减少0.8万吨。上周LME铝库存约为74.8万吨,较前一周减少1.25万吨。出库方面,上周铝锭出库约12.21万吨,较前一周增加约0.51万吨/周。

数据来源:紫金天风期货风云

铝棒持续去库

本周一铝棒社会库存相较上周一减少1.65万吨至10.98万吨。铝棒出库速度较前一周加快,上周铝棒出库4.69万吨,较前一周增加持平;铝棒加工费方面,本周一各地铝棒加工费有所回升,无锡地区加工费由200元/吨升至220元/吨,佛山地区加工费由140元/吨涨至250元/吨,包头地区加工费为-60元/吨。

数据来源:紫金天风期货风云

免责声明

本报告的著作权属于紫金天风期货股份有限公司。未经紫金天风期货股份有限公司书面授权,任何人不得更改或以任何方式发送、翻版、复制或传播此报告的全部或部分材料、内容。如引用、刊发,须注明出处为紫金天风期货股份有限公司,且不得对本报告进行有悖原意的引用、删节和修改。

本报告基于紫金天风期货股份有限公司及其研究人员认为可信的公开资料或实地调研资料,仅反映本报告作者的不同设想、见解及分析方法,但紫金天风期货股份有限公司对这些信息的准确性和完整性均不作任何保证,且紫金天风期货股份有限公司不保证这些信息不会发生任何变更。本报告中的信息以及所表达意见,仅作参考之用,不构成任何投资、法律、会计或税务的最终操作建议,紫金天风期货股份有限公司不就报告中的内容对最终操作建议做出任何担保,投资者根据本报告作出的任何投资决策与紫金天风期货股份有限公司及本报告作者无关。