别争了!市场周期不同,以前的规律都不同。只是未来的市场对于多空来说都是错。

唱空的没有错。因为从基本面上看,确实都不太行。从市场上市公司数量上看,确实压力也大,减持非常兴奋,IPO泡沫也没有根除。所以漏洞仍多的市场,如漏斗还在漏着。多数个股是不好涨的。

唱多的也没有错。唱多的是因为从政策面去看股市,唱空是从基本面去看股度,唱空的看当前,唱多的看未来。

从政策面来看,大规模化债窗口开启。美联储开始大降息,明年再降200基点,下个月特朗普上位也好,其它人上位也好,都再降50基点。除此之外,全球也进入新周期,全球都一起降息,利好什么?利好核心资产。

未来市场,唱多,唱空都是错。为什么?因为市场大了,牛市,熊市,都只有成长的核心龙头能涨。其它……也就炒炒周期。就是整个世界还有成长空间的不多。全球电气化是一个大方向,周期炒作还是反复的。其它行业,旧能源主要是收缩,其它行业遭遇瓶颈要整合,战争就是整合过程嘛。

所以现在唱多唱空,不必争,重点是找到能涨的目标与方向。

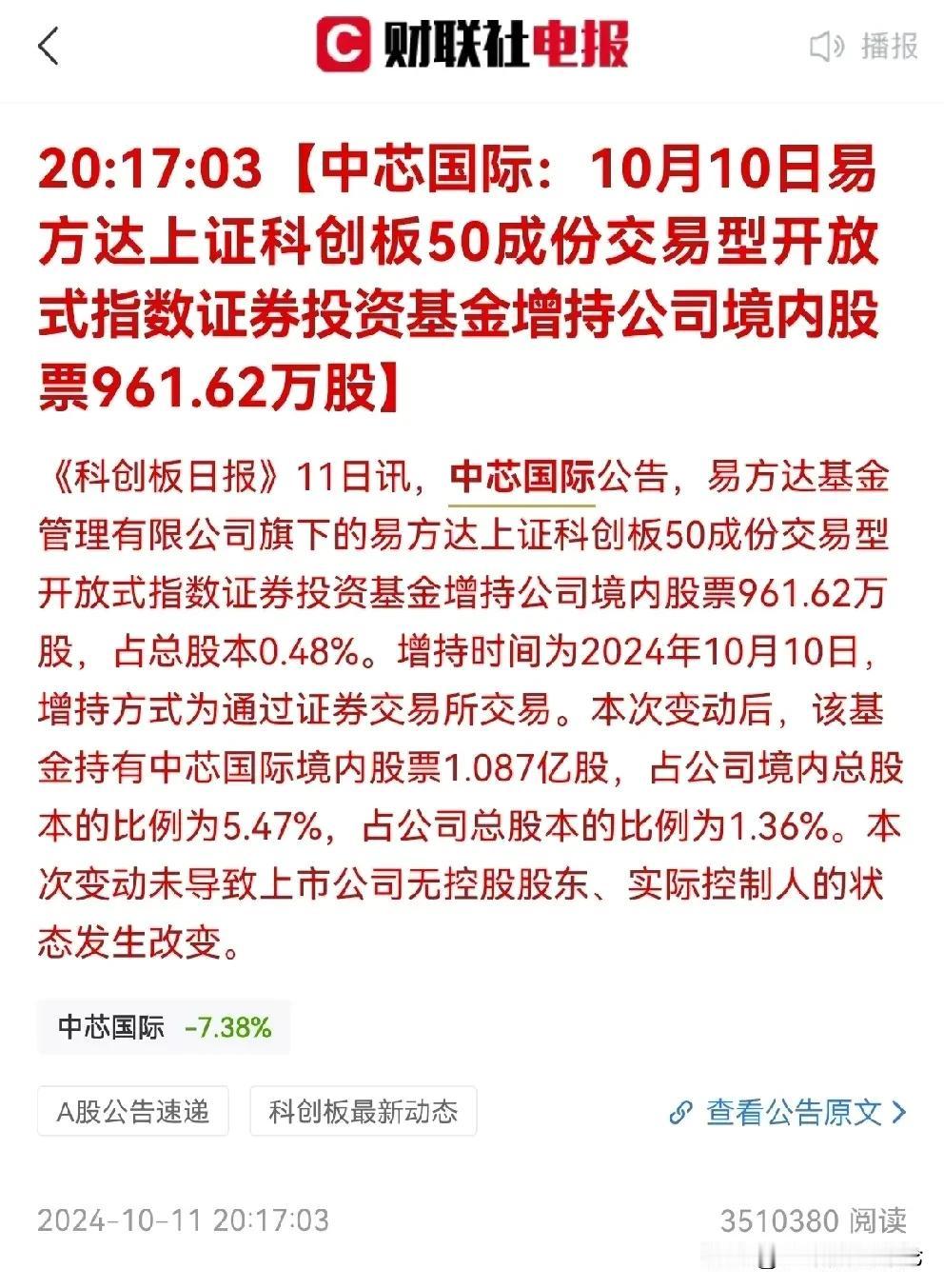

唱空的主要观点中,如我。重点看好什么?就是全球牛市都是由ETF基金推动,美国ETF规模超100万亿元人民币,我国ETF刚突破3万亿,不过是一年增加一万亿多,是很猛的增加速度。

国家护盘也好,市场化也好,最终都是ETF推动。如日本股市大涨,是日本央行持续不停的买入ETF指数基金推动日股。印度也是全球大量资金买入30只指数成份股推动的指数牛。相信这样说,大家比较认可,缺点是喷子永远不看这些。

找到能有成长空间的行业,并找到它的龙头就是机会。对于唱空,你在A股能做空吗,机构才有机会做空。

对于股指期货,目前来看没有变化,其实是压力。周末说谨慎发展金融期货,这个还是保守了。直接关掉一半的金融股指期货,才利A股。那些什么中证1000、2000的,都关掉就得了。指数就留一个沪深300就得了,这样指数就能在ETF支撑下,保持高位震荡。其它的死不死都是市场的宿命。

美国股度10多年大牛市,也就15%个股跑赢了大盘,所以参照国际规律,唱空的也没错,大部分是不好涨。但唱多的也没错,因为国际牛市规律都是指数成份股牛,其它都不好涨。

现在怎么办?

没别的办法,找能长的蓝筹股,找能有业绩增长的成长股。对于重组,现在不是我们能玩得起的。多找成长股,重在活着就万岁。成长股中,就是找到贪吃蛇的龙头,就是能消灭对手的龙头。就是能整合并购掉对手的龙头。

中国A股,主看金融,未来超越茅台,成长第一市值的一定是金融股,制造这些东西成不了第一市值,但也存在一些机会。不过比较难搞。总之,好公司不会多的,5000家公司,能有30个好公司就牛B了,炒作还是市场普遍现象,但这个题材炒作,现在是越来越难炒,真的,太多了,5000家上市公司,壳不值钱炒不动。时代变了!

总之,想牛市。方向就一个,ETF推动是主线。全球都这样,我们也规避不了,5000多只股票,想全上涨,这要求,你是疯了吧?不是剩男就是剩女,才有这种不现实的想法。

我国ETF规模空间有多大,这么说吧,美国的ETF基金总规模是超过主动基金规模的。ETF是被动基金。也就是说,我国股票类基金,现在公募+私募也10万亿,其它全是炒货基或债基,一降息之后,这些资金转到股票是市场的。

直接的说,至少在未来,合理的范畴就是,我国ETF总规模,要超过10万亿股票基金总规模。如果中国超越全世界,那么整个中国股市的ETF规模应可以更多,缺点是A股港股分开的,如果这两个合并,那就威水了。

现在ETF刚爆发,现在3万亿,还有7万亿以上空间。甚至ETF基金,有些国外的也推进,所以总量上我国ETF规模不全是炒A股,也有可能一部分炒西方股市。不过怎么涨,进来几万亿,主要在指数成分股中,那对于指数来说,至少平稳问题不大。缺点是指数不跌,个股跌,很多个股不会好过,要价值投资,多考虑成长的公司。