极简投研:谨慎的期货巨头——永安期货

本文是《极简投研》的第405篇文章。文章仅记录个人思考,不构成投资建议,作者没有群、不收费荐股、不代客理财。

24年8月,我学习了期货,对于期货,我已经有所了解,算是入门了,因而,今天与大家分享一只期货股票——永安期货。

其实,对于期货公司,我几乎一窍不通,在现实生活中,也几乎没有接触过,因而,此时此刻,我也不知道这篇文章到底如何写,以及写完后,最终会变成什么样子,因而,我也是一边学习一边写作。

一、永安期货概述

浙江省杭州市永安期货92年成立,21年上市,目前,永安期货已经形成以经纪业务为基础,以风险管理业务和财富管理业务为两翼,以境外业务、期权衍生品业务和投资业务为驱动的“一体两翼,三轮驱动”的业务体系。

目前,A股一共有4家期货上市公司,公司排名老大,除此之外,全国范围内,截至2024年10月末,全国共有151家期货公司,永安期货排名前五。

这就是永安期货的行业地位。

二、期货公司

目前,A股的4家期货上市公司是永安期货、南华期货、弘业期货、瑞达期货。

最晚上市的弘业期货,我印象十分深刻,因为我中签过,22年8月5日上市,连续17个涨停,最终收益率是503%,是我盈利最多的一只股票,但由于最初打新只有大约850元,所以最终盈利只有4000多块。真的是好怀念当初新股上市时,有涨跌停板的制度啊,而如今,不再有涨跌停板限制了,导致新股上市的第一天,几乎就得卖了,不再有最初的连续涨停。

目前,全国共有151家期货公司,行业前五可能包括:国泰君安、中信期货、银河期货、永安期货、华泰期货。而具体谁是行业龙头,则莫衷一是。

期货交易所类似于股票交易所,因而,期货公司可能类似于证券公司。

对于证券公司,首先需要在股票交易所买席位,随后,散户通过证券公司进行交易,从这个角度来看,证券公司相当于排球中的二传,说白了就是一个通道,一个掮客,如果散户直接在交易所交易,那交易所的交易可能就会十分混乱,一堆红色马甲在大喊大叫。当然,如果一个散户做强做大了,他也可以为自己独立买一个席位,直接在交易所交易,而不通过中间商证券公司,同时,在交易所附近租个办公室,使用更强更快的网络,这一切只为零点几秒的交易优势。

因而,期货公司可能也类似于此,期货公司在期货交易所有个席位,期货投资人通过期货公司这个通道,连接期货交易所,借此,期货公司向期货投资人,收取经纪费。这就是期货公司的经纪业务。

证券公司当然也有经纪业务,除此之外,还有自营业务、投行业务、信用业务、资管业务。而对于期货公司,如上这些业务,有的有,有的没有。

例如,期货公司是有自营业务的,也就是用自己的钱参与期货市场的游戏;没有投行业务,毕竟券商的投行业务是充当一级市场融资(IPO、定增、发债等)的资本中介服务,而期货公司没有这些业务;没有信用业务,毕竟券商的信用业务本质上就是借贷,是其开展融资融券业务产生的利息收入,而期货公司是不垫资的;有资管业务,以永安期货为例,公司的的确确是有资管业务的,之前公司也曾说过,财富管理业务是公司的两翼之一,然而,营收占比是0.06%。

从如上的分析来看,期货公司的商业模式,是远远不如证券公司的。

具体来说,赚钱渠道更少,赚钱难度更大,哪怕稳赚不赔的经纪业务,由于期货投资人的新陈代谢速度过快,导致这块业务的营收占比远远不如证券公司,以本文的主人公永安期货为例,其经纪业务,营收占比只有5%,作为对比,中信证券的经纪业务营收占比,高达25%。

除此之外,国内股民大约2亿,作为对比,期货的有效客户数只有200多万,相差100倍,然而,全国的期货公司是151家,而全国的证券公司只有145家,由此可见,期货公司,僧更多粥极少。

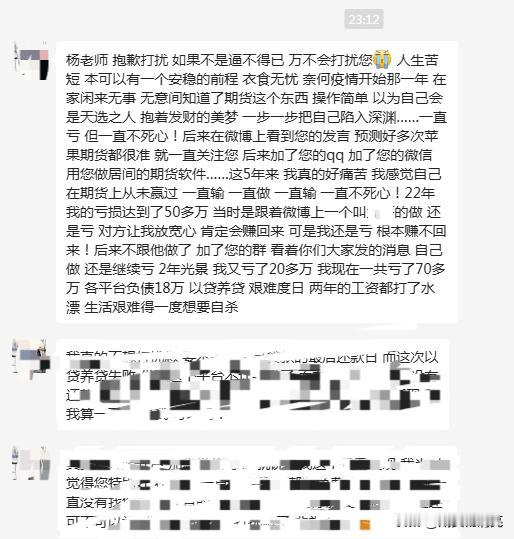

其实,对于期货公司的声名狼藉,哪怕作为局外人的我,也早有耳闻。实际上,期货公司的生存状态,和期货投资人的生存状态,二者是息息相关的。

对于期货投资人,平均存活时间是3个月到半年,期货投资人交易期货3个月到半年的时候,就会遇到爆仓;期货投资人一年存活率,是10%,3年存活率,是3000分之一,10年存活率,是万分之一。

对于期货公司,也不遑多让,3年存活率,是3%,10年存活率,低于千分之一。

所以很多期货公司,经过多年经营后,除了壳子还在,里面早已经物是人非,甚至期货公司最终会求爷爷告奶奶,让自己幸存的大客户直接成为公司的老板。

难以置信,我这个对期货公司一窍不通的外行,居然真真假假的写了那么多。

三、永安期货的投资逻辑

永安期货是国内期货公司前五,从公司业务描述上来看,公司业务是“一体两翼,三轮驱动”。

“一体”是经纪业务,然而,正如此前分析,营收占比只有5%,远不如证券公司经纪业务的25%,这块业务,贡献了11.4亿营收,毛利率47%,毛利润5.4亿。

“两翼之一”是财富管理业务,然而,营收占比只有区区的0.06%,毛利率负数,可见理想很丰满,现实很骨感,还有,傻子不多,毕竟真傻子都死了。

“两翼之二”是风险管理业务,营收占比94%,风险管理到底是什么?感觉公司含糊其辞,其实仔细分析,风险管理包括几块业务,例如场外期权、基差交易。

所谓场外期权,本质上是跟客户对赌,对于某品种,你猜涨我猜跌,彼此不服,那我们就赌一波吧,就好比赌球,你猜赢我猜输,彼此不服,那我们就赌一波吧。由于永安是现货类期货公司,很多客户是现货企业,他们在做套期保值的时候,需要对手方,而对手方就是永安期货自己了。

所谓基差交易,说白了就是用自营资金做套利,根据自己的期货知识,赚些看似没有风险的小钱。

至此,我似乎终于知道为什么这块业务叫做含糊其辞的风险管理业务了,因为本质上是拿自己的钱,到期货市场上赌一波,本质上算是自营业务。这块业务做得怎么样?毛利率0.91%。由此可见,真的是知识就是财富,真的是书中自有黄金屋,用自己的钱在期货市场上赚一些风险很低的小钱,自食其力,可歌可泣。

“三轮驱动之一”是境外业务,营收占比1.2%。

“三轮驱动之二”是期权衍生品业务,居然看不到营收占比,应该是低于财富管理业务的0.06%,并无限趋近于0。

“三轮驱动之三”是投资业务,虽然看不到营收占比,但是我大概知道是什么东西,公司账上有3亿投资性房地产,9亿长期股权投资,想必就是公司口口声声的投资业务了,可能由于与期货无关,所以不好意思明明白白的写出来。

至此,我们对于永安期货终于有了一个更为真实的认识,公司5%的营收来自于无风险的经纪业务,95%的营收来自于用自己的钱在期货市场上搞一些风险很低的套利操作,赚点小钱儿。

虽说如此,我感觉期货公司雇佣的在抖音上搞宣传的女销售人员,还是很漂亮的,总之,业务这种东西另说,期货公司的审美还是很在线的。

当然,如上的说法很是不恭敬,永安期货还是十分强悍的,公司总资产593亿,但是类现金346亿,短期借款7亿,由此可见,公司的现金流存量是多么好,总资产的60%都是现金。

由此可见,公司背后还是有牛人的,经过这么多年的发展,给公司积累了偌大的家业,可能也正因为如此,公司如今才采取如此谨慎的行事作风,苏轼说过,“但愿我儿愚且鲁,无灾无痛到公卿”,毕竟,人家今世的荣华富贵,父辈已经打拼完了。

四、永安期货的估值

永安期货自21年上市以来,股价最高涨到41元,后一路下跌,最低跌到10.45元,截止24年12月16日,公司股价14.02元,公司市值=204亿,是的,居然远远低于账上的现金。

除此之外,公司动态PE=34,静态PE=28,净资产126亿,PB=1.62,由此可见,目前公司真的是不贵。

当然,如果股价能够再次跌到11元以下,彼时建仓是再好不过了,然后等待下一轮牛市,而25年,随着全球放水,可能就是一轮牛市,从这个角度来看,也是按照周期股的投资逻辑,来投资期货公司。

赞赏,是最真诚的认可!

热门分类