股东分析

根据民生银行2024年中报披露的信息,前十大股东没有任何增减持动作。股东总数从一季度末的32.59万户上升到中报的34.1万户,用户数增加了1.51万户。

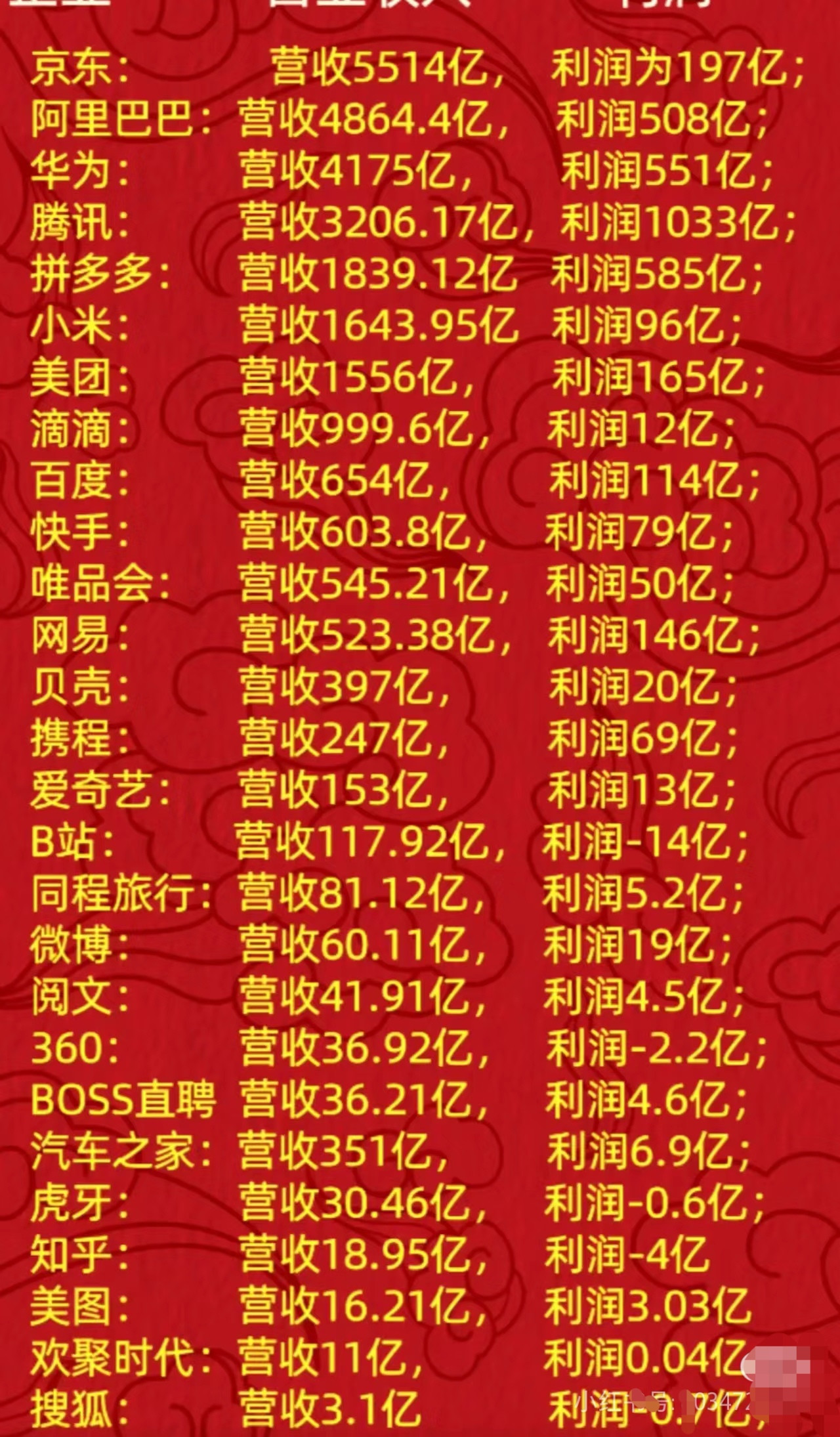

营收分析

根据中报披露,民生银行营收671.27亿,同比下降6.17%。其中,净利息收入485.82亿,同比下降5.36%,手续费收入96.45亿,同比下降10.99%。更多营收的数据如下表1所示:

表1

从表1中我们可以看到营收负增长最大的问题是净利息收入的负增长。净利息收入占营收的72%,它负增长-5.36%如果没有其他部分填坑总体营收肯定不乐观。今年中报很多银行是依靠其他非息收入的大幅增长补上了净利息收入下滑的缺口。但是,民生银行的其他非利息收入同比居然是跌的。

根据民生银行中报披露,民生银行的净息差只有1.38%,同比去年下滑了10bps,或者说下滑了0.1%/1.38%=7.25%。我们发现民生银行中报披露的净息差/净利差和一季报披露的完全相同都是1.38%/1.26%。如果我们想要知道净息差更进一步的细节,就需要用净息差还原法,对民生银行过去几个季度的净息差进行推算,然后汇总成如下表2所示:

表2

从表2可以看到民生银行第二季度净息差环比持平。民生银行的负债成本环比下滑13bps,资产收益率也是环比下滑13bps。这2个变化非常突兀,首先民生银行的资产收益率在过去六个季度单季下滑最多是6bps,这次直接下滑13bps,有点匪夷所思。其次负债成本的下滑幅度也太大,我观测的银行第二季度负债成本环比下滑也就是4-6bps,这还是因为监管叫停了手工补息和智能通知存款的成果。民生银行究竟如何让负债成本一个季度内下降了13bps?

另外一个要注意的是净利息收入环比增加0.24%,净息差基本保持不变,这说明一季度和二季度的平均生息资产规模是基本一致的。

下面我们要来看一下为何民生银行的其他非息收入是下跌的。首先我调阅了民生银行的损益表。在其他非息收入中,投资收益同比增长了约14亿。非息收入的下降主要是公允价值变动引起的,如下图1所示:

图1

从图1中我们看出民生银行的以公允价值变动损益居然是-29.7亿,衍生金融工具-14.6亿。衍生金融工具去年也是负数还略大于今年。所以,这块损失就是以公允价值变动计入当期损益的的金融工具。这个数据看了我非常费解,因为今年上半年是债券牛市。别家银行的公允价值变动损益都挣了大钱,怎么民生银行还亏钱,而且亏得更多?我一开始以为民生的交易性金融资产科目下放了什么特殊的资产。但是,我查阅了报表,民生银行的交易性金融资产3000多亿,绝大多数是债券和公募基金,按道理这些在上半年公允价值应该涨了才对。

资产分析

根据2024年中报,民生银行的总资产75510.13亿,同比下降1.18%,比年初下降1.62%。贷款43648.21亿,同比增长0.98%。总负债69413.71亿,同比下降1.05%,其中存款41375.34亿同比下滑3.78%。更多的数据参考表3:

表3

我看到表3,第一反应是揉揉我的眼睛,然后惊叹了一声我X。民生银行缩表了!是的大家没看错,民生银行确实缩表了。注意,这里的缩表不是指季度环比,而是指同比。银行的总资产在季度间环比下降的情况虽然不多但也算不上罕见。但是,同比下降那就是非常严重的事情了。因为,银行的营收大头是净利息收入。净利息收入就是靠规模和净息差支撑。现在整个银行业的净息差都在收窄,只有规模扩张才能抵消净息差下滑带来的对利息收入的侵蚀。

有人可能会问这里会不会是民生银行为了调结构主动性缩表?其实这个问题很好回答,如果是主动性缩表,那么民生银行应该压缩同业存单这种不稳定,成本偏高的负债,提升存款的占比。而民生银行却恰恰相反,存款降得比负债多。特别是对公存款,第二季度单季环比下跌6.93%,比年初下跌9.65%,这可以算是断崖式崩盘。这反映出民生银行的对公客群被快速蚕食。

经济不景气的时候最重要的不是增收增利而是保住客群,如果客群留不住就算经济复苏了,吃肉也没你的份。目前看,民生银行想翻身越来越难了。

不良分析

民生银行2024年中报披露:不良贷款总额648.99亿比一季报的649.74亿元减少0.75亿元;不良贷款率1.47%比一季报的1.44%上升了0.03个百分点;拨备覆盖率149.26%比一季报的149.36%下降了0.1个百分点;贷款拨备率2.19%比一季报的2.16%上升0.03个百分点。

民生银行中报披露新生成不良率年化1.27%,同比去年同期的1.47%下降了0.2个百分点。连续2年中报新生成不良率下降。似乎,民生银行的资产质量显著好转了。

但是,再把我在《看透银行》里说的重复一遍,如果一家银行的营收不行的时候,那么它的不良认定标准有可能会放松,为了配合做报表。营收没有显著增长前,不良的好转可信度都要打折扣。2023年中报民生银行不良生成率1.47%,正常贷款迁徙率1.66%,2024年中报不良生成率1.27%,正常贷款迁徙率1.68%。

民生银行的拨贷比和不良覆盖率都低于金监局最初的门槛(2.5%,150%)。另外,再看看它家的阶段三资产,如下图2所示:

图2

从图2中我们可以看到首先,贷款三阶段资产之和超过不良贷款的老问题没有丝毫改善,三阶段贷款871.35亿,远大于不良贷款的648.99亿。年初民生银行三阶段贷款是860.2。所以,民生银行所谓的不良贷款余额下降完全是依靠降低不良认定标准做的秀,至于基于此弄出来的不良生成率那就是秀中秀了。

资本充足率分析

民生银行核心一级资本充足率9.35%和一季报持平。同比去年中报的8.9%增加了0.45个百分点。不过,都已经缩表了,核充率也必要关注了,反正缩表核充就能涨,一直缩表一直涨。

点评

民生银行营收和利润的负增长跟同比缩表比起来根本不值一提。由对公存款断崖式崩盘引发的被动缩表,背后折射出的是民生银行的对公客户根基被蚕食。至于作秀编出来的不良数据和核充率的上升跟客群根基受损比完全是芝麻和西瓜。想想5年前某私募基金经理还指派他的银行研究员跟我争论民生银行是否能够逆境反转。现在想想我当时居然还跟他们废话了那么久,搁现在我就直接往他们脸上扔4个字:你们也配!?

[点赞]

好事 银行现在不缺钱!缺的是贷款 风向早变了!超发货币太多疫情这几年存款暴增100多万亿 银行存款直接直接增加了50% 只能不断的降息