赛力斯2024年3季度总算出来了!大家看到前3季度的归母净利润是40.38亿元,落在3季度业绩预告的35亿元至41亿元的上沿附近,喜气洋洋、欢欣鼓舞。我也不能例外!

作为赛力斯的“资深”投资者,我还希望大家可以通过赛力斯的3季度报,看出一点别的名堂。以我为例,之前我关于赛力斯收入、成本、费用、利润的很多猜想和假设,似乎都可以在赛力斯的3季度报告中得到检验。

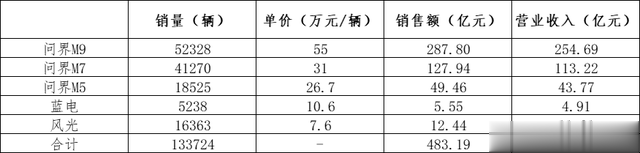

一、销量和收入

之前,在《赛力斯2024年3季度业绩“尘埃落定”》一文中,我对赛力斯3季度的营业收入的预测值为427.6亿元,实际的数值为415.8亿元,误差率为2.76%,在可接受的范围内。

以后,还可以沿用上述表格,继续做收入的预测。

二、毛利率和费用率

(一)毛利率。根据上表的营业收入和营业成本数据,可以计算出2024年3季度的毛利率约为25.5%,比之前估计的27.5%低了2个百分点。考虑到问界M7 Pro和问界M9 五座版分别在3季度发布、销售。有可能问界M9 五座版的毛利率(约30%)小于七座版(约34.5%),问界M7 Pro版的毛利率小于Ultra版,拉低了整体毛利率。

(二)费用率。之前对销售费用、研发费用、研发费用的估算值偏高,对管理费用的估算值偏低。

(1)销售费用。销售费用的估算,特别有意思!2季度按照“营业收入”的8%加上13亿元估算2季度的销售费用,结果偏低;3季度如果按照“营业收入”的8%加上13亿元估算,大概是47.2亿元,就与实际值很接近。

从赛力斯销售费用率的走势情况看,2024年2季度的销售费用率应该是个“特例”,估计是“四界”渠道分流,临时花了点钱,导致销售费用突然增加。因此,为了随着赛力斯营业收入增加,销售费用率应该还会继续下降。

(2)管理费用。管理费用率从1、2季度的不到2%上涨至3季度的2.5%,是不是又给员工涨工资了?

(3)研发费用。研发费用率环比下降了,和管理费用率上涨联系起来,是不是有所关联?这个公告没有展开说,咱也不好瞎猜。不过,从研发费用率环比下降这个事情可以看出,未来赛力斯不会像华为一样,常年保持一定比例(12%左右)的营业收入用作“研发”;研发费用的估算模型,可能需要调整。

(4)财务费用。财务费用,是不是应该用“财务收入”来表述更加合适。每个季度,赛力斯的利息净收入已经达到2亿元左右了。

三、利润

损益方面,由于赛力斯3季度计提了5.49亿元的资产减值损失,导致损益合计是负的,大概是-2.5亿元,导致赛力斯3季度的营业利润约为22.41亿元。前期估算时,我一般都假设损益项目为零,就是担心会出现这种“意外”。

营业外收入减去营业外支出,大概是0.2亿元至0.3亿元之间,影响很小,就不分析了。

3季度的所得税费用为2.15亿元,和估算值2.25亿元很接近。

出入比较大的是“少数股东权益”,3季度的少数股东权益为-3.63亿元,因此,赛力斯3季度的净利润虽然只有20.51亿元,但是归母净利润却有24.13亿元。

不过咋说了,利润的实际值总算落在了我的估算区间内“17.3亿元至26.1亿元”。

四、小结

说实话,财务报表预测有时候不得不面对各种新情况、新问题,百发百中几乎是不可能的,除非我爹是“董事长”——以我目前的薯片,4次预测,能够做到对个2—3次就算是“满意”了。

继续嗨