文/鹰觅君

朱桔榕上位后,真的让合生创展这棵老树发了新枝。

这两年来,无论是股价表现,业务板块拓展,还是业绩增长的节奏感,合生都体现出了与以往不同的气势。

那个曾经被公司事务吓到不敢上班的“小公举”长大了,还撑起了家族事业的半边天。

最近,合生创展又猛了。在其他民营房企一片哭爹喊娘的凄风苦雨中,合生豪横地花了五亿多港元回购自家股票,高调秀了把资金链的优越感。

从去年开始,合生执着地回购股票,整个一年共操作了56次。今年,公司继续着这一事业,至今已经超过了20次。

在量级上,除了这月回购超过了5亿港元,其他次的数额都不大。今年3月的一次,只花了60万港元。公司基本像吃家常便饭一样地在进行回购。

如此频繁的回购交易,给合生股价带来立竿见影的效果:从去年启动回购的股价开始算,至今年6月的最高点,涨幅达到了惊人的556%。

这是地产圈的独一份。同期,也有同行启动回购程序的,比如融信,但最后依然难改下跌颓势。

强劲的业绩增长势头,才能和回购相得益彰。朱桔榕上台以来,各项业务均得到了发展,旧改项目实现了突破,冲击规模之路有了起色,商业、物业拓展也有条不紊,这些变化都体现在了公司业绩上。

数据来源于同花顺财经 制图:鹰觅房产

毫无疑问,这是一条令人血脉喷张的增长曲线,出现在势如山倒的地产行业,实属难能可贵。

合生两年来业绩的突然爆发,固然有传统业务的再接再励,而锦上添花则靠的是加盟的新势力。

所谓的成败皆由此而来。在合生当下的一片繁花似锦中,同样隐藏着未来的不确定。

投资板块是未来的最大变数

将投资一、二级市场业务加入主营业务范围,是朱桔榕上台以来的重要行动之一。

投资板块的好处毋庸置疑,做得好可以增进利润,但弊端也是显而易见,收益不稳定和不确定是最大问题。

资本市场上因为投资业务而大起大落的公司数不胜数,广为人知的是苏宁,地产板块里有绿地,它们的业绩都曾大大受益于投资收益,但后来也因这一块萎缩而陷入被动。

截至今年上半年,合生在投资业务布局了329亿港元,占到总资产的10%,占净资产的30%,比重一点不低。

今年上半年,投资板块收入在总营收中的比重,仅次于房地产开发业务:

数据来源于同花顺财经 制图:鹰觅房产

这也就意味着,如果投资板块收益不能保持下去,那么对整体业绩的影响将会非常大。公司主投的高科技和医疗科技类公司,正属于高投入高风险的类型。

投资物业公允价值变动收益充当调节器

合生的商业板块这几年做得很不错,租金收入连年飙升,这一板块也成为支撑公司估值的重要成份。

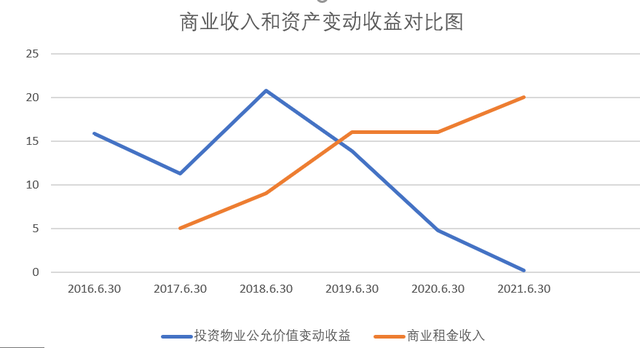

数据来源同花顺财经 制图:鹰觅房产

今年上半年,合生商业板块的收入达到了20亿港元,比去年同期的16亿港元收入增长了25%,冲出了因疫情而增长停滞的局面。鲍文格用业绩奠定了自己在行业中的大牛地位。

随着商业租金收入不断增长,合生的另一项利润增长极也出现了,这就是投资物业公允价值变动收益。

数据来源同花顺财经 制图:鹰觅房产

在会计准则里,计量投资性房地产的方法有两种:一种是成本法,就是用投资成本计量,每年需提折旧和减值;另一种是公允价值计量模式,就是按资产的市场价值来计量,与租金收入和房地产价格高度关联。如果租金收入和房价一直涨,那么这份资产的市场价值也会水涨船高,由此带来的增长部分要纳入净利润。

在房地产行业,万科商业采用的是成本法,其他绝大部分公司采用的都是公允价值法。

2017年以来,合生投资的商业资产租金收入快速增长,房价也只升不降,按理说其公允价值变动收益也会同向变动,但实际上却并不是这回事,看下图:

数据来源同花顺财经 制图:鹰觅房产

可以看到,在收益越来越好的2019年、2020年和2021年这三年,公允价值变动收益却是越来越萎缩的。

合生难道不想把利润表做得更好看一些吗?

在实际操作中,虽然这块收益需要经过第三方机构评估,但一般公司管理层有着很大的裁量权。

我们知道,合生这两年投资板块在崛起,而它最主要的缺陷是收益不稳定。现在应该清楚了吧,如今收缩商业板块公允价值变动收益的目的,其实是为投资板块做“备胎”。

一旦投资收益减少,商业这部分储存起来的价值就会立即发力,从而保持整体利润水平的稳定性和连续性。

不过,不管是投资板块收益,还是商业板块的公允价值变动收益,绝大部分都不带现金流,都是纸面富贵。

囤地30年的红利释放完了呢

合生在地产业一直都是一个另类的存在。它的做派就像一名远遁俗世的僧侣,任你风高浪急,我自一蓑烟雨。

从早年“华南五虎”中掉队出来,合生被追求规模的同行们越甩越远,但它并未因此自乱阵脚。

在行业内,合生是唯一一家将港派风格执行到底的公司。香港地产商最擅长的操作是长期囤地慢慢开发,从地价上涨过程中赚取暴利。

合生从上世纪90年代,便开始囤积土地,有的项目到今天还没卖完。

像位于广州的湖山国际项目,合生是1992年拿的地,到今天快30年了,还依然为公司贡献着不菲的利润,期间单价从不足千元涨到了22000元。

还有北京著名高端神盘霄云路8号,它首次开盘于2009年,但到去年底,12年已经过去了,去化不到40%。

从今年中报来看,公司在3000万平方米总土储中,未开发土地占了53%,足见一些土地成本之低,完全可以让公司做到无视利息。

这样丰厚的家底储备,就决定了合生慢节奏开发、高利润获得的风格。虽然公司在销售方面一直位居规模房企的垫底水平,始终未超过400亿,但获利能力任谁都不能忽视。

下面是和2300亿规模黑马旭辉的比较:

数据来源同花顺财经 制图:鹰觅房产

看完是不是只有一个感觉:就是闷声发大财。

这些囤积土地带来的高利润,是公司其他业务板块成长的重要支撑,由此决定了未来的容错率会很高,各板块腾挪的空间和时间都很足。

朱桔榕上台后,在扩规模上比父辈稍有激进。她现在的做法,是用新获得的土地做刚需改盘,换取规模流量,毛利率虽然低,但可以用过去的老盘作利润保底。

今年上半年,公司合约销售212亿元,其中60%是刚改项目。

总的来看,朱桔榕运营公司相当有章法,在老底丰厚的基础上,几大业务板块互相支撑互为弥补,配合得相得益彰。这种稳固的运营体系,相信行业内没有几家能做到吧。

在地产去规模化时代,合生创展俨然已经是那个——昨天看我不起,今天让你高攀不起。

不过,公司也有一个不可忽视的风险隐患,那就是一直存在的与朱氏家族的关联交易。上市公司的关联交易非常复杂,有时会涉及利益输送问题,所以一直都是监管的重点内容。合生的关联交易可能会是未来的一个变量。