2024年8月28日宁波银行发布了2024年上半年财报,下面将从经营收入利润、资产、不良、核充率以及客群等几个方面分析,重点关注净息差、规模增速、不良率,新增不良等指标。具体内容如下:

1、资产分析

1.1 总览分析

分析:如上图所示,资产同比增长16.67%,环比增长5.04%;负债总额同比增长16.44%,环比增长5.11%;存款总额同比增长了18.72%,环比增长1.23%;贷款总额同比增长20.59%,环比增长3.47%。

由上可以看出,总负债同比增速略低于总资产同比增速,说明负债可以支持总资产扩张;存款总额同比增速高于总负债同比增速,说明负债主要是由存款增长拉动的;贷款同比增速高于总资产同比增速,说明加大了信贷资产投放力度。关于资产负债结构具体变化情况,接下来做详细分析。

另外,根据金管局披露的各分类银行资产二季度情况来看,宁波银行总资产同比增速明显高于城商行平均水平,但也高于其他类型银行的资产同比增速。

1.2 资产结构分析

分析:如上图所示,以生息资产为例分析资产结构。生息资产同比增长18.03%;其中贷款同比增长22.62%,占比54.87%,同比提升2.05%;投资同比增长16.53%,占比36.65%,同比下降0.47%;存放央行同比增长4.77%,占比5.23%,同比下降0.66%;同业资产同比下降7.97%,占比3.25%,同比下降0.92%。

由上可以看出,生息资产同比增长主要是由贷款增长拉动的。与此同时,压降了投资以及低收益的存放央行款项和同业资产规模和增速。

接下来进一步分析贷款明细,参考如下:

分析:如上图所示,贷款总额同比增长20.59%;其中对公贷款同比增长24.30%,占比提升1.65%;零售贷款同比增长18.64%,占比下降0.61%;票据贴现同比增长6.44%,占比下降1.03%。

由上可以看出,贷款总额同比增长主要由对公贷款增长拉动的,压降了零售贷款规模和低收益的票据贴现规模和增速。其次,由上可以看出,零售贷款同比增长主要由个人消费贷款增长拉动。相比已点评的银行来看,宁波银行零售贷款同比增速是最高的。

1.3 负债结构分析

分析:如上图所示,以计息负债为例分析负债结构。计息负债同比增长12.92%;其中存款同比增长16.02%,占比67.04%,同比提升1.79%;应付债券同比下降6.26%,占比13.86%,同比下降2.84%;同业负债及其他同比增长11.11%,占比14.63%,同比下降0.24%;向央行借款同比增长61.17%,占比4.36%,同比提升1.31%;其他负债占比太少,可以忽略不计。

由上可以看出,负债同比增长主要是由存款和向央行借款增长拉动的;其次,压降了高成本率的应付债券和同业负债规模和增速,有利优化负债结构。

接下来进一步分析存款明细,参考如下:

分析:如上图所示,从客户来源来看,存款同比增长主要是由零售客户增长拉动的;从存款类型来看,主要是定期存款增长拉动的。

由上可以看出,无论是对公和零售客户存款都增长不错,这有利支持资产扩张。其次,存款同比增长主要是由公司定期存款和零售定期存款增长拉动,这说明存款定期化趋势仍在延续。

2、经营分析

分析:1-6月同比分析:营业收入344.37亿元,同比增长7.13%,其中净利息收入231.54亿元,同比增长14.75%,非净利息收入112.83亿元,同比下降5.71%。业务及管理费同比增长0.80%;信用减值损失同比增长8.86%;税前利润155.57亿元,同比增长10.72%;最终实现归母净利润136.49亿元,同比增长了5.42%。

Q2分析:营业收入同比增长8.58%,环比下降了3.32%;净利息收入同比增长了17.40%,环比增长了1.30%;非息净收入同比下降了6.88%,环比下降了12.17%;业务及管理费同比增长了2.76%,环比增长了4.40%;信用减值损失同比增长了13.14%,环比下降了16.69%;税前利润同比增长了10.92%,环比下降了1.57%;归母净利润同比增长了4.52%,环比下降了5.38%。

由上可以看出,营业收入同比增长主要由净利息收入增长拉动的;而非净利息收入同比却下降了。其次,利润同比增长主要是通过营收增长等拉动。

另外,根据金管局披露的二季度净利润指标数据来看,宁波银行同比增速高于城商行平均水平,且也高于其他类型银行平均水平,表现不错。

1.1 净利息收入分析

1.1.1同比分析

分析:如上图所示,资产收益率同比下降12个基点,主要是受贷款收益率下降26个基点和投资收益率下降14个基点等影响;负债成本率同比上升3个基点,主要受存款、同业负债、应付债券等成本率同比上升影响;最终导致净息差同比下降6个基点。

由上可以看出,净息差同比下降,主要受资产收益率同比下降以及负债成本率上升共同影响。其次,宁波银行通过以量补价方式实现了净利息收入同比增长。

另外,根据金管局披露的二季度净息差指标数据来看,宁波银行净息差明显高于城商行平均水平,且也高于其他银行分类平均水平,表现不错。

1.1.2 净息差环比

分析:如上图所示,根据中报披露的净息差,再结合一季度的净息差,经过简单平均计算出二季度净息差为1.84,环比下降6个基点。由上可以看出,净息差环比下降了,说明净息差环比并没有改善,未来还需要持续跟踪和观察。

因贷款和存款分别占资产和负债大头,接下来重点分析贷款和存款情况。

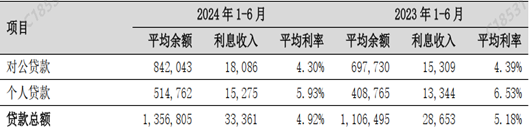

首先分析贷款利率,详细见下图:

分析:如上图所示,贷款收益率同比下降26个基点,其中企业贷款收益率同比下降9个基点;个人贷款收益率同比下降60个基点。

由上可以看出,贷款收益率同比下降主要受个人贷款收益率大幅下降影响。个人贷款利率同比下降,一方面是受外部环境影响,是行业共性问题;另一方面可能和平安银行情况类似,主动调整资产结构,并提高客户准入标准,优化客群结构。

其次再分析存款利率,主要是人民币存款,详细见下图:

分析:如上图所示,先看企业存款成本率,活期存款同比下降,定期同比持平;再看个人存款成本率,无论是活期还是定期成本率也都是下降了。

由上可以看出,存款成本率同比上升主要受个人存款成本率下降影响,主要受存款定期化趋势影响,未来存款利率还有下降控制,需持续跟踪和观察。

1.2 非净利息收入

分析:如上图所示,手续费及佣金净收入同比下降主要受结算、银行卡、代理、托管等业务同比下降影响,是行业共性问题;其他非息收入同比增长主要受投资收益、公允价值变动净收益等增长拉动。

3、不良贷款分析

3.1 新生成不良

分析:如上图所示,不良率同比和环比都持平;拨备覆盖率和拨贷比同比和环比都下降了。另外,因中报未披露新生成不良数据,根据不良余额增量+核销毛估的,经计算年化新生成不良率1.14%,高于去年同期,但低于年初。

由上可以看出,不良率同比持平,但新生成不良率同比提升明显,这说明不良率是通过大力核销来保持持平。另外,宁波银行拨备覆盖率和拨贷比虽然都略有下降,但依然保持良好水平。因此,整体来看资产质量是可控的。

3.2 五级分类贷款分布分析

分析:由上图看出,关注类无论是同比还是相比年初都提升明显,这说明未来资产质量有上升风险,这可能是资产扩张带来的影响,未来需要持续跟踪和观察。

3.3 贷款迁移率

分析:如上图所示,正常类贷款迁徙率同比提升明显,但较年初也下降明显。这说明未来贷款质量风险虽然同比有上升,但在逐步改善中,后续还需要跟踪和观察。

3.4 三阶段资产风险分析

分析:如上图所示,不良贷款严格度为99.87%,相比年初略有提升,只仅低于四大行等100%标准,不良认定是比较严格。其次,从三阶段贷款拨备覆盖率来看,相比年初略有下降,但依然超过70%,维持较好水平。

最后再来看风险敞口,阶段三风窗敞口为35.13亿元,相比当前归母净利润136.49亿元,是可以覆盖到风险的。

4、资本充足率分析

分析:如上图所示,相比去年同期,核心一级资本充足率同比下降了0.15个百分点,因资本新规规则不同,不能直接用于同比比较。其次,相比一季度,环比提升0.35个百分点。

5、客户分析

分析:如上图所示,无论是零售客户和AUM还是私人银行客户数和AUM同比都增长不错,相比年初同样也增长不错。这说明客户经营表现不错。

综上所述,通过以上分析,宁波银行2024年中报整体表现不错。首先,营收和利润同比都实现了增长,延续了一季度以来良好的业绩表现。其次,净息差同比下降幅度收窄,从一季度同比下降10个基点到中报的6个基点,再加上资产大力扩张,通过以量补价方式实现了净利息收入同比增长。再有,从客户相关指标数据来看,包括零售客户数和AUM,财富客户数、私人银行客户数和AUM无论是同比还是较年初都增长不错,在当前这样行情下,表现不错,这为未来发展打下良好基础。

但与此同时,我们也看到规模大力扩张带来不利影响。一是对资本金消耗,核充率同比有所下降,因为口径不同,未来需持续跟踪和观察;二是从新生成不良金额、零售贷款不良率、关注类占比和正常贷款迁徙率等指标可以看出,未来资产质量有上升风险,需持续跟踪和观察。

针对以上分析,接下来总结表现好的方面和不好的方面。我们先看表现好的方面,具体现在以下几个方面:一是营收和利润同比都实现了增长;二是资产延续了扩张势头;三是客户经营不错。

但与此同时,也要看到表现不好的方面:一是净息差同比下降;二是手续费及佣金收入同比下降明显;三是资产质量同比有所下降。

以上只是个人见解和看法,切莫作为投资建议!特别提醒:任何投资活动都需要你独立思考和决策!