文:向善财经

最近,贝壳控股有限公司(下称贝壳)发布了2024年第三季度未经审计的财务业绩。

从表面来看,相比今年一季度营收、净利增速的大幅下滑,现在的贝壳算是实现了业绩的明显改善。

第三季度,贝壳实现营收225.8亿元,同比增长26.8%;归母净利润为11.71亿元,同比增长1.13%。

不过即便如此,前三季度贝壳实现营收623.3亿元,同比增长为8.27%;归母净利润34.95亿元,却还是同比下滑了32.97%。

这说明,在当前房地产周期背景下,贝壳靠着“一体三翼”的业务策略已经实现了成长性的提前回暖,但代价却似乎是盈利能力的承压……

那么这份取舍,到底是不是个好选择呢?

作为左晖的接班人——彭永东在拿着高额薪酬的同时,又能不能带领贝壳提前走出这段艰难岁月?

砸十几亿搞“样板间”,贝壳真不想当地产开发商?

“对于一个大的组织来说,最可怕的是没有增长。”在业绩发布后的电话会上,贝壳联合创始人、董事长彭永东这样说到。

结合起前边提到的营收增速,显然,贝壳管理层对第三季度的表现似乎是认可的。

不过具体来看,贝壳在第三季度存量房交易的总交易额为4778亿元,同比增加8.8%,实际上是低于市场预期的15%增速。对应的净收入为62亿元,也同比下滑了1.6%。

这个成绩,很难称得上是亮眼。

但好在,新房交易的总交易额为2276亿元,同比增加18.4%;新房业务的净收入为77亿元,同比增长了30.9%,算是撑起了贝壳核心的房产经纪服务业务表现。

对于这两项业务的好与坏,虽然现阶段的贝壳可以不断优化服务体验、升级运营能力,但最终想象力却还是取决于政策刺激的大与小。

就像今年5月份中国人民银行发布了“明确取消全国房贷利率下限、下调房贷首付比例和公积金贷款利率”等多项通知后,贝壳的营收表现就从一季度的-19.24%反转成了二季度的19.95%,直到三季度效果才慢慢减弱。

因此,从9月底开始的新一轮房地产支持政策,也就成了不少投资者对贝壳第四季度房产经纪服务业务的信心来源……

总之,现在贝壳的“一体”业务不掌握市场主动权,所以能看的就只有“三翼”。

其中,整装(家装家居)板块本季营收42.4亿,同比增速从去年同期的72.1%放缓至了现在的32.6%;新独立出来的惠居(房租租赁服务)板块则贡献了39亿元营收,同比增长118.4%。

从逻辑上来看,房屋租赁板块算是贝壳对新房、二手房市场的长远承接,哪怕现在规模尚小,但战略意义非凡。至于家装家居业务,本意是对房产客户需求的更多挖掘变现,算是后房地产市场。

所以在整个房地产行业没有彻底回暖之前,哪怕现在贝壳靠着收购而来的圣都家装、爱空间们实现了快速起量,但未来中长期的成长性仍有待验证。

而且市场中常有一句形容家装行业痛点的话:买房有上限,而装修只能有下限。

和买房一样,装修费用对普通家庭也是一笔很大的开支,很多人一辈子可能只会装修一两次。并且由于装修业务工序复杂,涂料、瓷砖、木料等涉及到的品牌非常多,再加上千人千面的装修需求和风格,都使得品牌装修从供给到需求端都表现出了非常大的服务差异性。

所以在漫长的决策周期中,消费者们更喜欢货比三家,慎重权衡。

在这方面,虽然贝壳可以将各楼盘房源信息汇聚到平台上,给用户提供多项选择,但是装修业务给用户的,却只是有限选项(主要是圣都整装)。这本身就限制了消费者的选择范围和体验上限,相应的,贝壳也很容易被当做装修参考项,而非必选项。

当然,相比家装板块,现在最受争议还要属贝壳的“第三翼”贝好家。

从定义上看,贝好家是一个数据驱动型住宅开发服务平台,以C2M为核心理念,利用用户洞察和大数据支持,为合作伙伴赋能,收取包括产品定位、设计等一整套解决方案服务费。

今年7月,贝好家以1.34亿元竞得西安市未央区两宗商住用地,但并非自主开发项目,而是根据合作方需求开展。直到9月,贝好家(成都)置业有限公司以10.76亿元竞得成都锦江区金融城三期H12地块,这一次贝壳明确将自主操盘。

从贝壳赋能到自主操盘,这一变化自然也让市场不禁怀疑:贝壳是不是要“抄底”转型房地产商了?

在最近的电话会上,虽然贝壳管理层强调“我们不是要成为房地产开发商。在长期的商业模式上,我们不会使用自有资金做大规模的重资产开发投资。”

但同时“成都项目旨在验证 C2M 解决方案在各阶段的实施能力,包括土地拍卖、产品定位、设计和营销……”

言下之意,现在贝壳想要用数十亿元,打造一个高端房地产方案的样板间。只是暂时充当一下房地产开发商的角色,未来不会长期沉迷于此。

说实话,这操作有点财大气粗,“撒钱”做试验的既视感。

虽然贝壳也确实有这个底气。截止到今年9月底,贝壳的“现金及现金等价物”和“短期投资”规模就达到了532.27亿元。

不过还是那句话,背靠过去积累的庞大房产数据和用户需求洞察,贝壳(贝好家)当一个咨询公司、地产设计公司是没问题的。可如果要转型重资产的开发商,无论是暂时还是长久的,这对贝壳可能都是个极大的考验。

一方面是房产交易和房产开发本质上是两种逻辑,核心团队能否胜任是一个问题。

另一方面贝壳还需要弥补和提升的短板是工程建设的能力。毕竟,过去贝壳的业务模式更多是“纸上谈兵”,但现在要把设想落成现实,这就需要组建靠谱的上下游供应链伙伴以及对应材质的整合,这同样是个艰巨的任务。

所以很明显,无论从投资还是战略的角度看,贝好家在短时间内都很容易成为一个业务泥潭,带给贝壳的不确定性似乎也要远大于背后的想象力……

盈利能力承压,“掌舵人”彭永东还能拿多少年薪?

回到业绩数据来看,现在盈利能力承压才是贝壳最突出的问题。

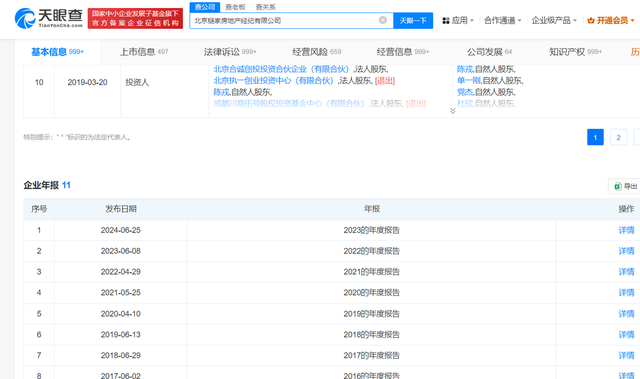

比如,天眼查APP显示:今年第三季度贝壳的毛利率为22.7%,略低于市场预期的23%,较去年同期的27.4%下滑明显。主要是受存量房业务和租房业务利润率下滑的拖累。

其中,房屋租赁板块营收增长了21亿元,同比增长118.4%,但成本也从2023年同期的17亿元增长到了38亿元,同比增长115.5%。

对应的毛利率仅为2.56%。

可见,贝壳的房屋租赁服务盈利能力,还有很大的提升空间。

但在此背景下,贝壳却没有选择降本增效,同期的运营费用逆势增长了11%至44亿元。

这也使得对应的经营利润率从5.1%下滑至了3.2%,整体净利率则下滑至了5.17%。

原因是为啥呢?不是贝壳不想降本,而可能是降不了本。

比如同期,贝壳销售和市场费用增长了18.6%至19亿元。并且和去年一样,主要是投入进了家装家居板块,同时还有贝联门店及品牌的拓展等。

这个其实不难理解,虽然家装板块有着贝壳的平台引流,但由于品牌可选择项偏少,所以不少装修消费者还是会在线下寻找装修公司。

同时,由于家居家装行业格局一直都处于大而散的状态,头部装修公司加起来份额也不足两成,再加上不同地域消费者的个性化装修需求限制,使得现在上游的家居供应商多是区域型家装公司,占比达60%-70%。

在这种情况下,想要快速做大做强,贝壳就必然离不开营销投入的连续加码。

此外,贝壳的研发费用也增长至了5.73亿元,这基本对应着现在贝好家C2M的出发点,即利用大数据和AI系统去发现未来行业的趋势,去洞察用户需求,所以短时间内好像也很难降本降费……

不过好一点的是,今年第三季度,贝壳占比最大的“一般及行政费用”为19亿元,和去年同期基本持平。

那么从这个角度看,在当前贝壳盈利能力承压的背景下,以彭永东为代表的核心管理们又不会选择自降工资呢?

之所以这么说,主要是此前有投资者将贝壳高管薪酬数据上传到了网上,结果引发了不少的舆论争议。

从财报数据来看,在2022年贝壳交出了一份营收同比下滑24.87%,归母净利润同比下滑164.45%的成绩单后,其董事会主席彭永东薪酬总额却达到了约4.746亿元。其中,薪金、津贴及实物福利为183万元,绩效奖金为1017万元。

联合创始人兼执行董事单一刚薪酬总额约3.551亿元,对应的绩效奖金为678万元。

到了2023年,彭永东的薪酬总额则进一步增长至,约7.13亿元。单一刚约为5.293亿元。

虽然两人的薪酬总额中,不少都来源于股份激励计划中的“股份支付薪酬”,但

整体相比于碧桂园,万科的管理层们已经高出了不少,甚至万科的董事们还自愿放弃了2023年度奖金,董事会主席郁亮、总裁祝九胜也自愿领取月薪税前1万元。

而且说起股价,在创始人左晖去世前,贝壳的市值最高曾达到近千亿美元,但彭永东接手后一度缩水至百亿美元以下。截至11月25日,贝壳美股股价为18.4美元/股,总市值为222.34亿。

尽管这背后有疫情的影响,也有现在中国房地产行业的宏观周期波动,但在当前行业低迷期,以彭永东为代表的核心管理层们,或许还是应该与无数“贝壳人”站在一起,同甘共苦,加速带领贝壳走向全面复苏……

免责声明:本文基于公司法定披露内容和已公开的资料信息,展开评论,但作者不保证该信息资料的完整性、及时性。另:股市有风险,入市需谨慎。文章不构成投资建议,投资与否须自行甄别。