自9月24日证监会发布《上市公司监管指引第10号——市值管理》(征求意见稿)以来,市场掀起了一场对破净股价值重估的热议,上周五,市值管理新规的正式版本出炉,本周破净概念闻声集体大涨后又迅速回落,走出了“昙花一现”的行情。那么,市值管理新规的正式版本与征求意见稿相比有何变化?后市破净股的投资价值应当如何看待呢?

新规适度“松绑”,中长期有望助推破净公司估值提升

对比之前的征求意见稿,新规的正式版本值得关注的变化主要包括三个方面:

首先,对于长期破净公司,在其估值提升相关的具体计划的披露程度上,适度放宽了要求,但对于“市净率低于所在行业平均水平的长期破净公司”,要求并未减轻,反而进一步要求其在年度业绩说明会中就估值提升计划执行情况进行专项说明;其次,对上市公司股份回购和分红安排从“要求”改为了“鼓励”;再次,取消了对上市公司发布股价异动公告的强制要求。

总体而言,正式版本为相关上市公司适度“松绑”,有利于避免“一刀切”的情况,更易于实际落实,中长期而言,有望带动破净股估值整体回升。

市场当下交易破净股的估值提升空间,而修炼“内功”才是重点

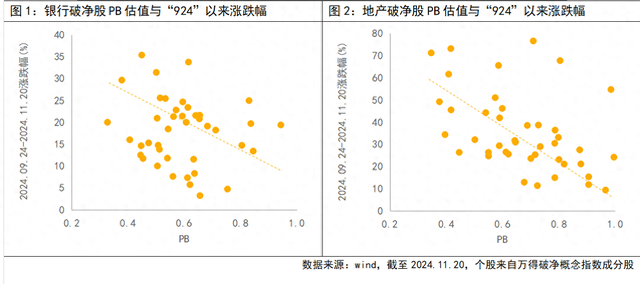

市场上的破净股集中在银行、地产、基建、化工、商贸零售等行业,其中银行、地产的长期破净股数量居前。自“924”新规征求意见稿发布以来,受益于政策利好带动,相关板块内估值越低的公司呈现出了越高的弹性,市场交易的主要逻辑在于,当前估值越低的公司未来通过回购等市值管理措施能够带来更大的估值改善空间,且性价比更高。事实上,自“国九条”将市值管理确立为上市企业考核评价要求之后,便持续有资金布局其中,然而行情特征显示市场或仍以炒作为主,相关板块的上涨难有持续性。

这一现象的本质在于,破净概念股中多数公司的估值状态本身就是根据其行业属性、业务模式、ROE水平等多方面因素长期定价而形成的,以银行业为例,市场对其不良贷款风险的担忧就反映在股价的“打折”上,地产、制造业等重资产行业也有类似的逻辑;此外,破净概念股往往属于业务较成熟、成长性较低的周期性行业,盈利增长空间相对有限,部分公司甚至常年陷入亏损。

在此背景下,对部分破净公司而言,仅依靠政策约束实现市值抬升的难度较大,若无更好的业绩增长支撑,情绪带动下的资金集体涌入就更可能仅带来“昙花一现”的行情,因此修炼“内功”才是重点。

当前A股破净比例处于近十年中等位置,关注绩优股的投资机会

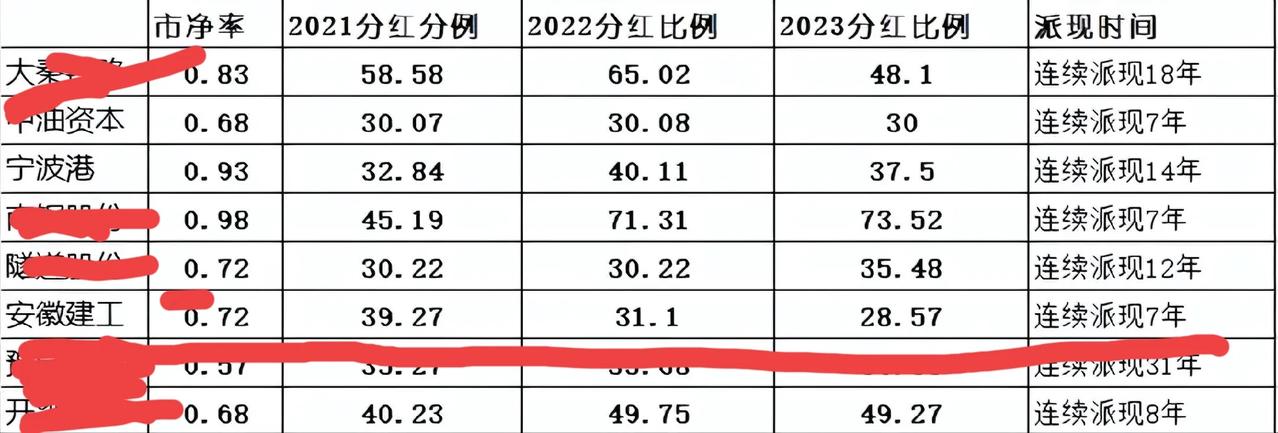

结合上述分析,破净股中的绩优股才是中长期更值得挖掘的方向,如银行板块中经营稳定性较高、资产质量较优、同时具备高股息回报的标的,以及煤炭、交运、水电等板块中具备稳健业绩增速、叠加高分红特性的标的等。

此外,回顾历史数据,可以发现A股破净公司总数的下降与市场整体的回升亦步亦趋,同时也对应着市场风险偏好回升的阶段。“924”新政后,市场已迎来整体回升,截至 2024年11月20日,A股共有391家破净公司,破净比例处于近十年中等位置。这意味着,当前破净股中或仍存在部分优质标的被“错杀”的情况,然而,经历了此前的普涨阶段,部分绩优股的市净率或已率先回升至1倍以上,当下投资破净股或需更加谨慎。

投资有风险,基金投资需谨慎。

在投资前请投资者认真阅读《基金合同》《招募说明书》等法律文件。基金净值可能低于初始面值,有可能出现亏损.基金管理人承诺以诚实守信、勤勉尽责的原则管理和运用基金资产,但不保证一定盈利, 也不保证最低收益.过往业绩及其净值高低并不预示未来业绩表现。其他基金的业绩不构成对本基金业绩表现的保证。

以上信息仅供参考,如需购买相关基金产品,请您关注投资者适当性管理相关规定、提前做好风险测评,并根据您自身的风险承受能力购买与之相匹配的风险等级的基金产品。

村里的话没有人听更为人执行