莫听穿林打叶声,何妨吟啸且徐行。

9月底以来,我们看到了市场叹为观止的迅速上涨,也有不少人发出了买主动权益基金不如买指数的感慨。在中国证券市场上,长期制胜的投资者,往往共享着一种特质:他们内心有杆“价值”的秤,不为市场波动与杂音所扰,习惯以独立、逆向思维去审视每一次投资机会。

其实经历了市场长达两三年的煎熬,面对短期波动时不妨再淡定一些,不被短期情绪裹挟、不因短期波动彷徨。今天,我们来盘点几位实力派中生代基金经理,挖掘主动管理型基金经理的价值,追求细水长流的幸福。

白冰洋

白冰洋,现任富国基金权益投资部资深权益基金经理。2023年白冰洋从中银基金离任,加盟富国。Wind数据显示,白冰洋在中银基金曾管的多只产品业绩位居市场前列,其中表现最好的是从2021年1月开始管理的中银证券健康产业灵活配置,任职回报率达49.45%,年化回报21.13%,在同类灵活配置型产品中排名前2%(24/1866)。

2023年底在新东家富国基金担任新产品富国洞见价值的基金经理,该产品A份额今年以来上涨超7%,在同类普通股票型基金中表现位于前1/3(325/929),基本算是延续了之前的投资水准。根据该产品三季报,富国洞见价值股票仓位提高到了92.87%,行业配置主要集中在制造业、信息技术,港股仓位较高,前十大中有7只为港股,抓住了9月末部分港股反弹的机会。

白冰洋在专访时曾聊到,“再好的东西,太贵不买;再差的东西,总有价值。”从曾管产品持仓来看,白冰洋是一位价值风格的基金经理,擅长把握左侧投资机会与逆向布局, 她认为投资的安全感来自于估值,属于纯粹的价值派。她的投资框架是寻找到盈利、估值、风险收益比合适的公司,以价值判断为核心,既要求有较高的“安全边际”,又需要更高的“折扣率”。

高楠

高楠,现任永赢基金首席权益投资官兼权益投资部总经理。2023年,高楠从恒越基金离任,加盟永赢基金。在恒越基金,他凭借出色的业绩表现,成为公司的中坚力量,管理规模曾一度突破百亿大关。

而他的首只公募基金业绩追溯到国泰基金。Wind数据显示,高楠自17年11月管理该产品,在他管理的861天时间里基金净值累计上涨了81.18%,年化收益率更是达28.69%,并且管理2年在同类325只灵活配置型基金中排名第1,当时这段时间A股整体“并不顺遂”,沪深300指数跌了超10%。

和白冰洋的复出时间接近,高楠在2023年12月管理永赢基金的第一只产品——永赢睿信。Wind数据显示,睿信A成立以来回报率11.70%,远超同期偏股混基金指数的4.32%,排名同类前22%(876/4095)。该产品业绩也印证了他对于全基产品倡导的绝对收益理念,具体而言即基于绝对收益追求相对收益,在赚钱同时持续将前期获取的超额收益“存”起来,适时地进行止盈。

从投资风格上看,他坚持基本面选股,擅长左侧布局基本面改善+业绩爆发机会,自下而上挖掘具备预期差的个股。根据睿信三季报,我们发现高楠择股能力突出且紧抓主升浪时机,持仓个股胜率高,大部分个股涨跌幅超越行业涨幅。行业配置偏均衡,也是在三季度加仓了部分港股。

对于后市,高楠认为市场短期波动主要在于对后续经济修复的分歧,整体保持乐观,重点关注基本面向好、政策鼓励、及部分潜在板块的投资机会。随着财政政策逐步推出和落地,国内宏观经济预期将持续改善,从而带动上市公司基本面提升。流动性方面,美联储已经进入降息周期,国内货币政策空间已然打开,货币政策或将继续配合财政政策发力,进而推动经济向上。

林英睿

林英睿,现任广发基金稳健策略部总经理。根据Wind数据,截至三季度末,林英睿9只在管基金总规模再次超百亿。多只产品中长期业绩排名靠前,其中代表产品广发睿毅领先A,自林英睿17年底管理以来,累计回报143.08%,年化超13%,排名同类偏股混合型基金前十(8/482)。

持股组合方面,他依旧保持了较为集中的配置,在管基金主要持有行业为交运、制造业,行业集中度超过68%,较上季度进一步提升。从睿毅领先三季报重仓股来看,持股结构较稳定,继续重仓了航空股等,胜率高、但部分未跟上行业整体涨幅。

回溯过去几年,林英睿的基金持仓既没有白酒、医药等核心资产,也没有配置光伏、新能源车、军工等流行赛道,但累计回报突出。他把自己的投资风格归纳为十六个字:不追热点、不惧冷门、深度价值、困境反转。他坚定地从冷门赛道中发现低估值高价值的标的,进而确定具有最优风险收益特征的资产组合。以“困境反转策略”为抓手,注重风险调整后的收益率,追求夏普比率最大化。

对于后市,林英睿也多次在季报中表示,会继续保持审慎乐观态度,耐心等待市场价值真正回归,以实现长期稳健的投资回报。

乔迁

乔迁,现任兴证全球基金管理部副总监,也是一位非常典型的自下而上选股型基金经理。“十年磨一剑”,乔迁加入兴全之后用了10年的时间以研究员以及基金助理的身份深度参与投研工作,2017年开始管理基金,近几年成为一位颇具实力的中生代基金经理。

目前在管产品有3只,合计规模达263亿元,每只产品的体量都不小。代表产品是兴全商业模式优选,最新规模为126亿元。该产品自乔迁2018年7月任职以来年化收益达13.21%,排名前10%(38/544)。从今年以来业绩看,兴全商业模式优选收益11%,排名同类偏股混前18%(713/4118)。

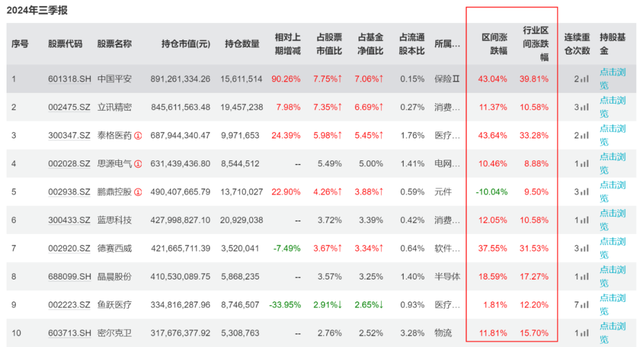

根据兴全商业模式优选三季报,看出乔迁目前的个股投资维持适度分散,前十大重仓股的权重在45%附近,风格偏均衡。具体个股上,与二季度末相比,中国平安跃升为兴全商业模式的头号重仓股,宁德时代则退出前十。

“底线思维”,追求绝对收益,是乔迁一直秉持的价值观。乔迁认为,少亏钱其实就是赚钱的一个来源、一种方式。从具体的投资上看,乔迁坚持以长周期内自下而上精选个股为首要基础,同时考虑将中观及宏观因素变化作为重要的背景考量,重视股票的定价保护。

对于后市,她认为长期收益率的获取,需要同时关注基本面和估值两个因素,在市场经历快速上涨后,将更为聚焦中长周期内企业在宏观背景修正后的基本面匹配能力和可能面临的波动范围,做更为积极的评估和调整。

滚滚长江东逝水,浪花淘尽英雄。在多变的市场环境下,能够较好的适应各类市场环境的基金经理尤为珍贵,在这某个单一市场环境中挣钱不难,难的是持续挣钱以及长周期维度比别人挣更多钱。本次盘点的四位基金经理,可以说都是长期历史业绩优秀的中生代代表,他们反复思考与持续进化,力争为投资者收获稳定、长期的回报。

(注:基金有风险,投资需谨慎。以上数据均截至2024/11/22。)