这是一篇复盘文章,以后视镜的角度,分析中远海控的起伏和关键转折点。

文中用到了3个指标,分别是自由现金流、净现金、归母净利润。

1)自由现金流:通常用经营现金流净额-资本开支来表达。拆分一下,公式的前半部分主要由业绩、折旧和营运资本的变动构成,后半部分资本开支表示的是公司的扩张水平。由于营运资本的变动为负才会加回到经营现金流净额,所以实质上可以把营运资本的正变动值认为是资本开支的一部分。

经过这样梳理以后,其实可以把自由现金流看作是公司供需水平的表征标志。自由现金流为正,说明代表需求的业绩大于代表供给的净资本开支;自由现金流为负,说明代表需求的业绩小于代表供给的净资本开支。

2)净现金:定义是现金减去有息负债。这个指标代表了公司的负债结构和应对行业中短期不利因素冲击的能力。一般来说,净现金越多,公司的实力越强。

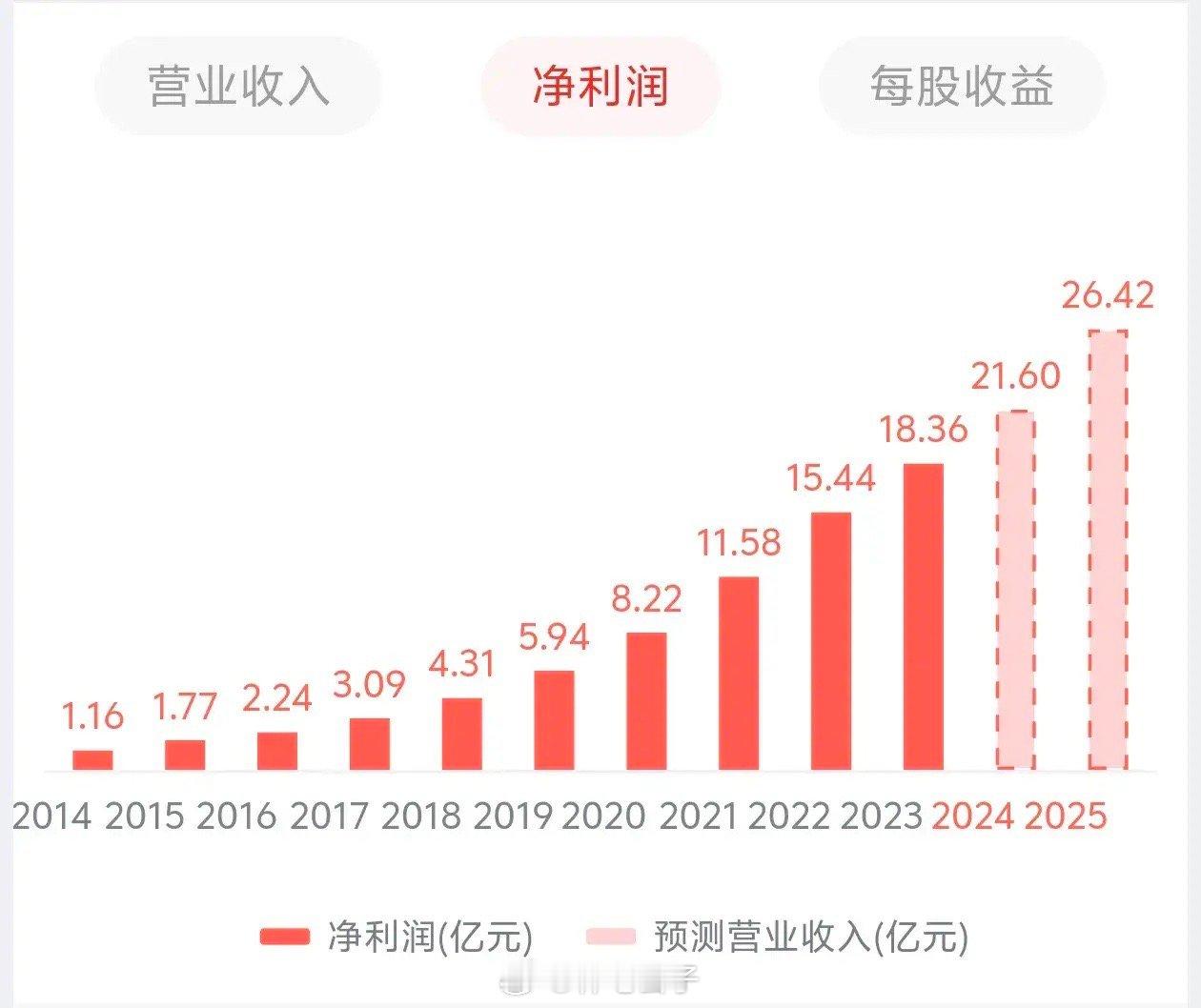

3)归母净利润:这没啥可说的,可以说是衡量股价的唯一标准。净利润上不去,或者净利润边际变化不及预期,股价分分钟给你变脸色。

2013.9-2015.6这一波上涨周期,最低股价1.3元,最高价8.16元,最大涨幅528%。

中远海控2012年fcf是-167亿,2013年是-129亿,2014年是-11亿。如果单纯比较-129和-167,还不足以说服一个人入场,如果看2013中报的话,我相信敏锐的投资者一定会发现公司现金流的巨大改善。假设您还不放心,可以等到2014年年报发布,-11相对于-129,绝对是个巨大的改善。这也是个不错的入场点。

观察历史数据,发现中远海控2014年现金流的改善是源于资本开支的大幅缩减以及需求端逐渐转暖共同影响导致的。

再看海控的净现金。发现2013-2015年并没有多大改善,甚至总体上还是继续向下的,说明对于这种长周期强周期行业,公司的现金流和负债结构的周期性更强,即便业绩有改观,净现金流也不会立马反映出来。

最后看归母净利润。从2012年的-96亿变为2013年的2.4亿,2014年继续增长至3.6亿。说明净利润和自由现金流对行业的变化是最敏锐的。

2020.6-2021.6

2020.6-2021.6这一波上涨周期,最低股价1.52元,最高价16.15元,最大涨幅963%。1年时间涨了10倍,这透支了多少业绩啊......

离2020年6月最近的是2019年年报和2020年1季报。我们看2019年报。

fcf结束了连续8年的负值,而且由前一年的-118亿变为正101亿。

净现金虽然没转正,但从2017年的-1036亿、2018年的-754亿,显著缩小为2019年的-459亿。

归母净利润,从2018年的12.3亿变为2019年的67.6亿,同样有质的提升。

3个指标同时改善,同时共振,这时入场准没错。

除此之外,我们还可以考察年均自由现金流。这是一个超长期指标,反映了公司最底层的基本面。同样发现,2019年,中远的累积fcf终于出现拐点,而且年均fcf也从-45亿变为-35亿,是近8年的最大值。事后看,这就是个绝对拐点。

A股的特点是暴涨暴跌。跌的时候恨不得死给你看,涨得时候同样无所畏惧,一年恨不得把未来10年得业绩给兑现了。

事后看,中远海控的业绩拐点是2023年,股价提前反映的话,应该是在2022年6月左右达峰。但事实是,股价于2021年7月就到达了最高点。

未来集运行业是典型的强周期行业。

从业绩来看,2022年恐怕是未来几年难以逾越的高点;

从供给端看,2021年交付了155艘,共计107.5万TEU。 2022年交付了184艘,共计101万TEU。 2023年交付367艘,共计239.1万TEU。 2024年前10个月交付410艘,共计250万TEU。可以看出,近4-5年是造船高峰期,同样也是航运景气期。从历史上看,5年左右的航运景气期已经算长的了。

从需求端看,2023年全球集装箱产量233万TEU,处于周期性底部。集装箱的上行期和下行期一般各为2-3年。2024年,目前的集装箱预计产量是350万TEU,明显好于2023年,中远海控2024年的业绩和股价也反映了这一点。除此之外还有地缘冲突等因素的影响。

所以,我的看法是,集运行业目前处于大周期顶峰拐点区间中的小周期上升期,这个阶段的特点是运力相对不紧缺,运价波动起伏。我只观察不参与。