大家好!

今天,策略哥来给大家拆解一只国内氨纶、己二酸和聚氨酯原液行业龙头企业——华峰化学的基本面逻辑与技术面逻辑,以便给大家提供一种个股的分析思路,感兴趣的朋友可以自行进行深度挖掘与跟踪。

图表1:公司主营业务构成

资料来源:同花顺iFinD

一、基本面投资逻辑

1)氨纶、己二酸和聚氨酯原液龙头,将受益于下游需求扩张

华峰化学目前具有32.5万吨氨纶产能,远期将达到52.5万吨、己二酸产能135.5万吨、聚氨酯原液产能52万吨,是行业龙头。氨纶行业:供给端,新增产能持续投放,行业扩产周期即将结束;需求端,下游弹性面料需求扩张,高氨纶含量服装需求持续增长,差异化氨纶发展空间广阔。

己二酸:随着己二腈实现国产化加速,下游PA66需求持续增长,并且限塑令下PBAT规划产能较多,有望大幅拉动己二酸需求。

聚氨酯原液:国内生产技术成熟,行业集中度高,鞋底市场需求刚性,新兴领域应用范围广泛,下游拓展空间大。

综合来看,华峰化学作为氨纶、己二酸及聚氨酯原液领军企业,有望受益下游需求扩张。

2)低成本扩张,产业链协同发展

公司夯实成本优势,实现低成本扩张。公司作为氨纶行业龙头,成本优势明显,能够在行业低谷期实现盈利并低成本扩张,根据我们分析,公司通过规模优势、产业链优势及能源等方面实现氨纶多维度降本,公司规划建设BDO、PTMEG等项目,提高原料自供比例,成本优势有望进一步夯实。

公司是国内最大己二酸生产厂家,母公司华峰集团通过己二酸氨化法实现年产30万吨己二腈项目22年顺利开车,打破己二腈国外技术垄断,集团同时布局PA66、PBAT、PPC等项目,有望与公司实现聚氨酯、聚酰胺及可降解塑料产业链协同发展。并且,公司持续科研攻关,实现差异化氨纶产业化推广,有望获得新的业绩增长点。

3)Q2扣非归母环比增长,行业底部彰显龙头盈利韧性

2024年H1公司实现营收137.44亿元,同比+8.89%,实现归母净利润15.18亿元,同比+11.74%。对应Q2单季度,公司实现归母净利润6.56亿元,环比+22.13%,实现扣非后归母净利润7.99亿元,环比+21.77%。2024年Q2,公司凭借较强的成本优势,实现业绩的环比增长。

开源证券维持公司2024-2026年盈利预测,预计归母净利润分别为27.98、31.30、38.42亿元,EPS分别为0.56、0.63、0.77元,当前股价对应PE分别为13.0、11.6、9.5倍。同时公司拟追加投资PTMEG项目,进一步扩大原料成本优势。

数据来源:聚源、开源证券研究所

二、行业逻辑

金九银十是传统化工大月,策略会调研下来,行业内企业都比较乐观,等着提价中,目前氨纶、粘胶长丝、甜味剂、草甘膦、磷化工(秋育冬储)、维生素行业会在金九银十提价。

化工这块,三季报会是业绩大月,预计可能会迎来一波催化。

资料来源:券商研报

三、技术面信号

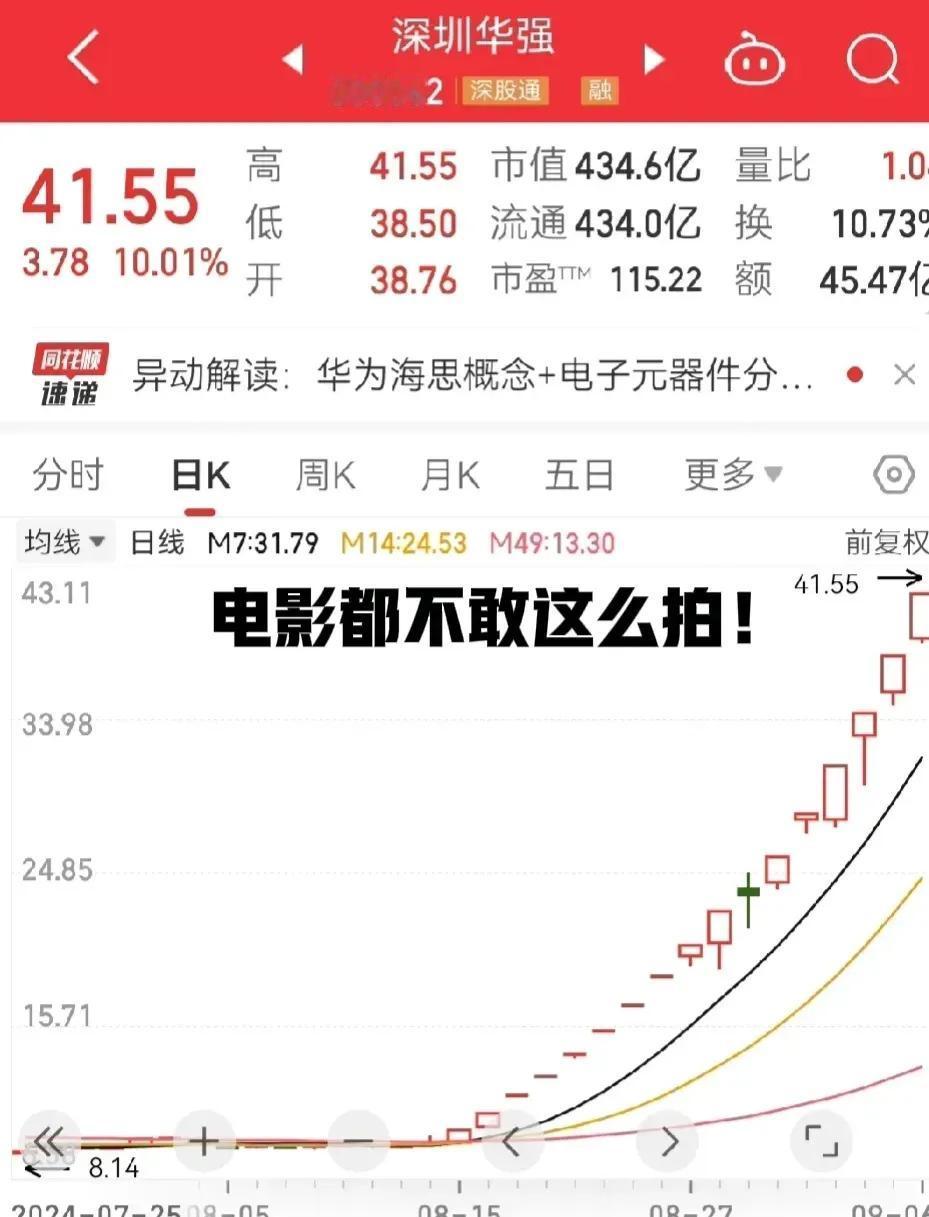

股性来看,这股属于流通市值371+亿的中盘股,历史上涨停板和大阳线较多,容易得到机构资金的炒作。同时,这股属于化学纤维+可降解塑料+高股息精选等多概念叠加品种,具备一定的轮动拉升概率。

技术上,这股自2021年2月份的187.39高点一路震荡下跌至61.06位置,股价调整时间较长,调整空间较为充分,安全边际相对较高。

同时,自61.06低点诞生之后,这股开始呈现出典型的放量上涨、缩量下跌特征,量价关系较为健康,预计,短期充分震荡蓄势后,股价有望进一步反弹上行,建议可以逢低关注,以中线思维对待即可。

资料来源:同花顺iFinD

风险提示:

宏观经济复苏不及预期、原油价格大幅下跌、项目建设不及预期。

参考资料:

20240813-开源证券-华峰化学-公司信息更新报告:Q2扣非归母环比增长,行业底部彰显龙头盈利韧性

【免责声明】本文观点由九方智投聂影编辑整理(登记编号:A0740621110001)。以上内容仅供您参考和学习使用,不作为买卖依据,据此操作风险自负!投资有风险,入市需谨慎。