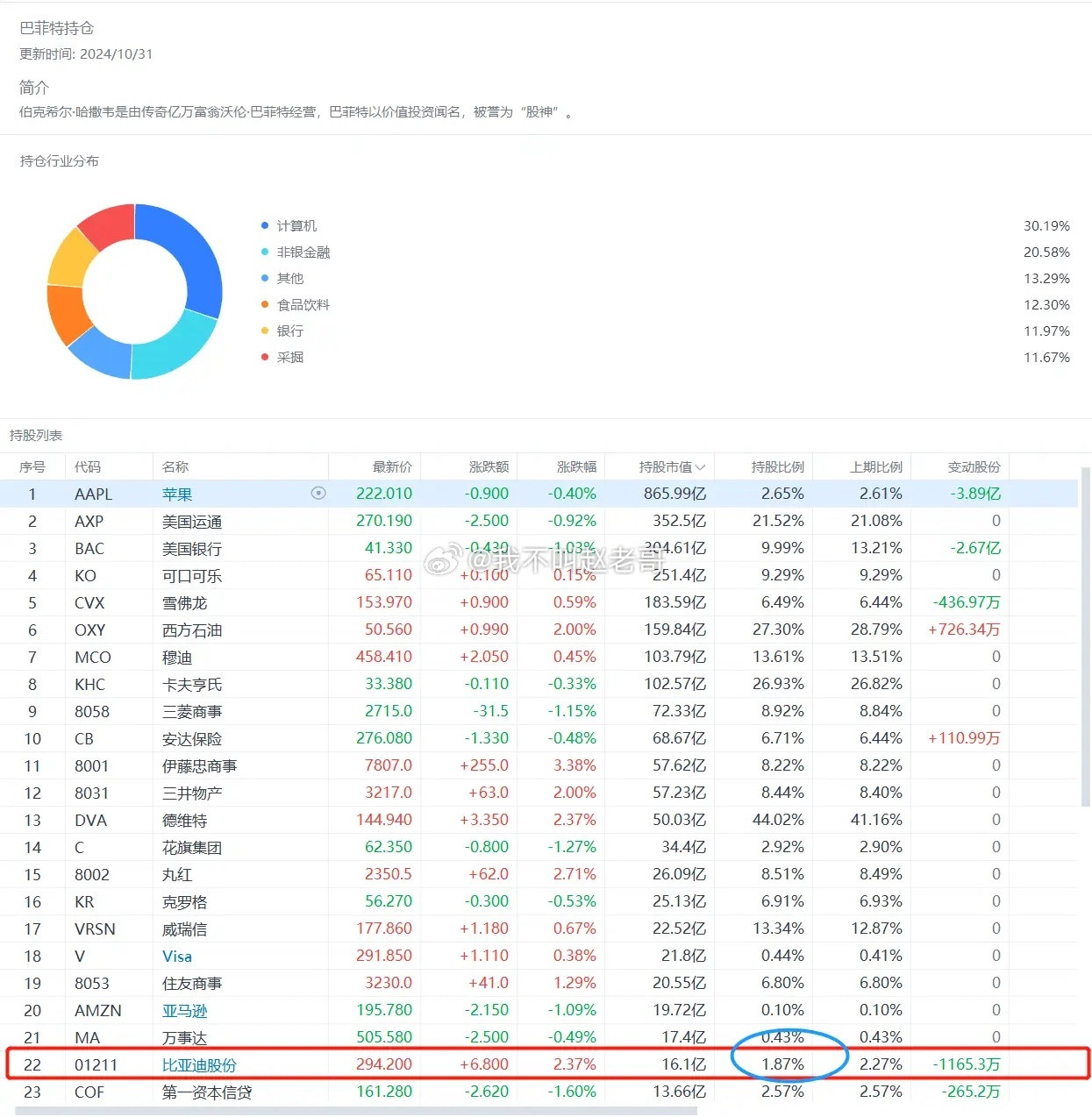

根据伯克希尔的最新季报,巴菲特在Q3 再次出售了 1 亿股苹果股票,这是第二次大幅砍仓,目前还持有约 3 亿股。

与之对应的,伯克希尔的现金持仓规模创下了 3252 亿新高,现金持仓占比也几乎创下了新高,像这样:

能就此说巴菲特在看空美股吗?

未必。

一来,对岸高估是常态,忍受这种状态是跟上β的代价。

而在我们这,高估是警戒态,它意味着你得往门口挪了,搞不好哪天就关门打狗。

两个环境,两套审美体系,甚至是两种股市定位...

我也是过了很久才明白过来:别一厢情愿地硬套。

二来,仔细看上图,其实早在 2003 年中期,巴菲特就已经开始保持高现金仓位运行了,然后等啊等啊等... 次贷危机和金融危机已经是几年后的事儿了。

三来,二人组变单人组,还有接班人等问题是否起到一定影响,未可知。

现在美股估值贵不贵?

答案是毫无疑问的,用「巴菲特指标」来衡量,也一目了然:

但还有一些结论,也未必是错的,比如:

美国宏观经济数据有水分——很多博主都在说这事儿。

更底层的美元秩序,仍然稳固,美债照样发得出去,哪怕黄金再创新高。

美股回购仍然凶猛,这是最大的一股购买力量。

所以,只能说巴菲特坚决不买了,他还在等啊等啊等,与此同时大多数持仓也没卖——除了被广泛关注报道的投资仓位,伯克希尔还有诸多经营公司。

最后分享一段之前流传甚广的某海外投资机构致持有人信里的一段话:

美国经济仍然相对强劲,名义年化增长率现在在5-6%之间。

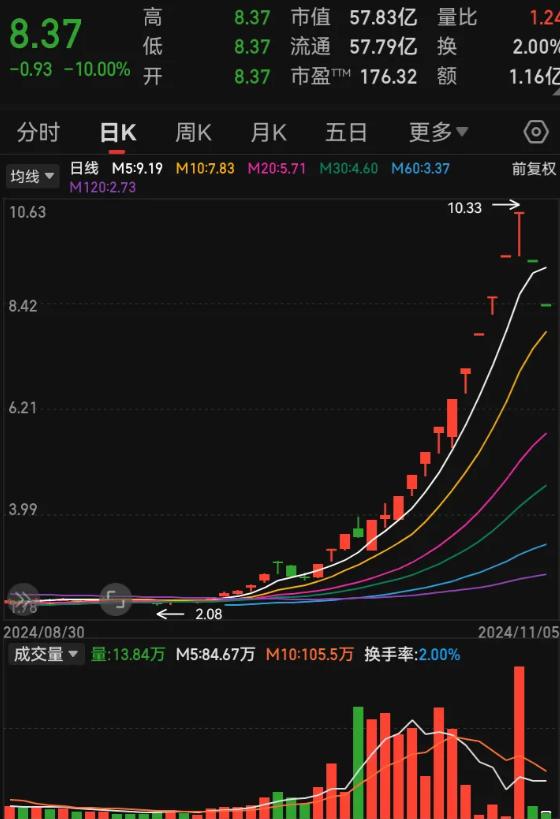

另一方面,市场也在创造历史新高。

从许多方面来看,这是自本基金成立以来,我们见过的最贵的股票市场。

沃伦·巴菲特当然是他那一代最成功的投资者,也许是有史以来最成功的。

虽然巴菲特经常指出,市场时机是无法把握的,但我们不禁注意到,他是我们见过的最好的市场时机把握者之一。

当市场在20世纪60年代末变得过于泡沫化时,他关闭了他的基金。

在20世纪70年代初市场触底时,他重新出现为股票挑选者,然后在1987年崩盘前,他除了几个流动性差的持股外,卖掉了所有东西。

后来,他避开了公司信贷的各种危机,并在2008年全球金融危机中处于有利位置,可以再一次挑选股票。

可以说,避开熊市是他长期优异回报的被低估的原因。

值得注意的是,目前巴菲特再次出售了他股票投资组合中相当大的部分,并建立了巨大的现金储备。

我们的感觉是,巴菲特的投资组合调整并不是预测市场将在下周、下个月甚至下个季度下跌。

相反,这些卖出更可能表达了一个长期观点:即现在不是大量持有股票敞口的好时机,而且预计在不久的将来会有更好的机会。

我们将避免称这个市场为泡沫,我们只是观察到股息收益率很低,尽管企业盈利周期性地高,如果不是周期性顶部的话,市盈率仍然很高。

这一次,不仅仅是那少数几家知名科技公司估值高。

事实上,很容易找到成熟的、有周期性的工业企业,它们的增长前景并不比当前的名义GDP增长率好多少,但目前却以30-50倍的市盈率交易。

显然,2024年迄今为止的市场升值已经超过了收入和盈利的增长率。

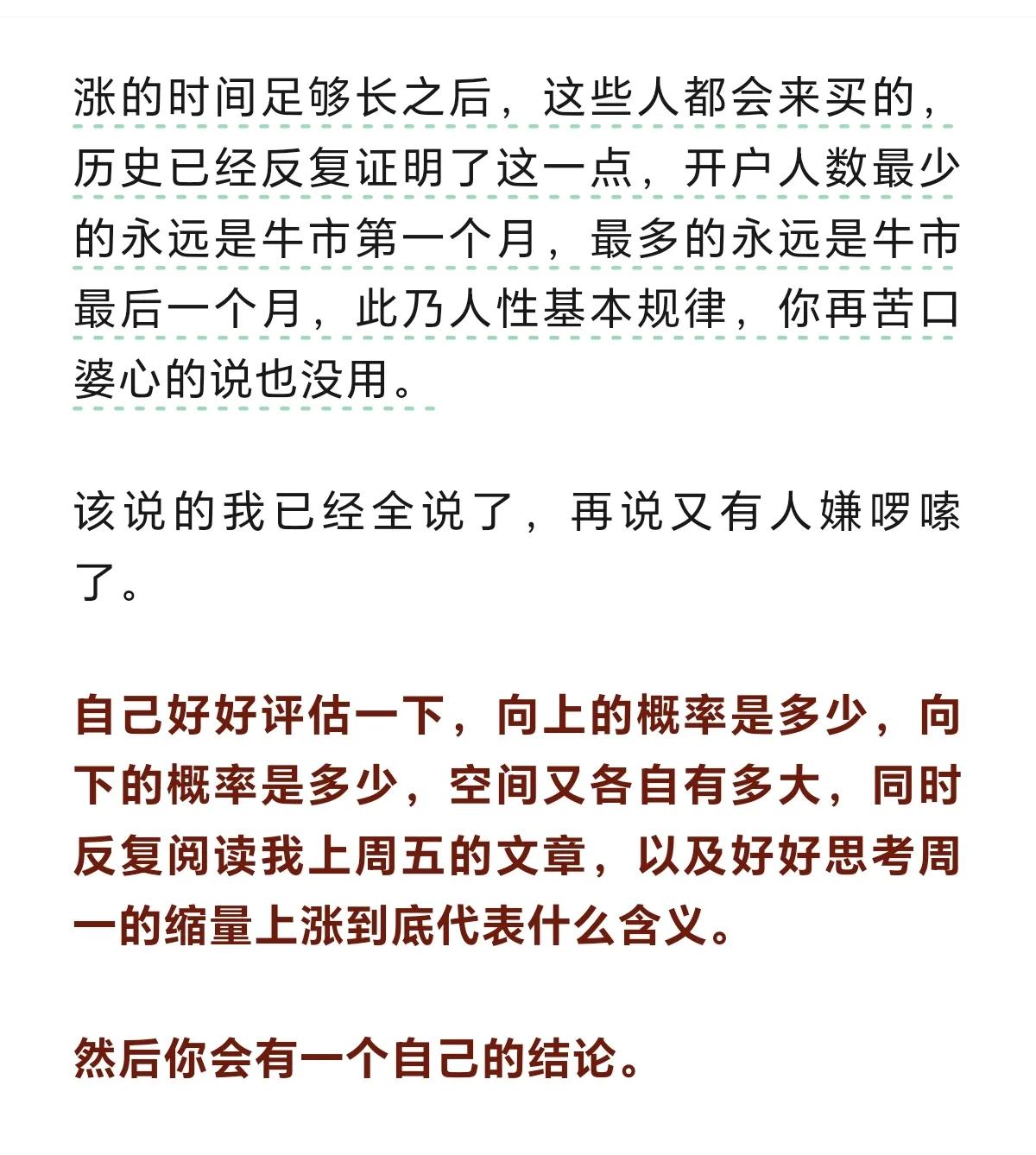

我们认为Paul tudor jones 说得对:

「管理一个伟大牛市或熊市最后那1/3的阶段通常是最困难的。」

虽然在净敞口方面很保守,但我们并不是完全看跌。