//

• 对于资金非常紧张的Biotech公司来说,NewCo确实是一条出路,但对于不缺现金流的公司来说,未必是一个好的选择。

• 不同的公司,对NewCo有不同的期待。

• 博奥信最近完成的一笔交易,正在开启一种新的出海模式。

来自麦肯锡11月的报告数据显示,2024年,中国对全球licensing业务的贡献率上升至12%,对比2019年的数字是9%。回顾过去六年的数据,中国out-licensing的数量从2019~2020年的34起,增长到2023~2024年的73起(见下图)。与此同时,in-licensing数量从188起缩减至55起。

来源|麦肯锡

出海是必经之路,而由此引发的讨论甚至质疑也接踵而来。可能削弱自身竞争力?

根据麦肯锡统计的数据,与2019~2020年相比,今年以来,首付款超过4亿美元的大额交易,正在向更早期的临床试验阶段转移(见下图)。到中国收购创新资产,已经是必选项。

来源|麦肯锡

“随着out-licensing成为趋势,一些核心资产的出海,会不会最终影响biotech公司的竞争力?”行业资深老兵、轶诺药业/赛兰医药医学顾问彭彬博士,在2024年研发客临床年会暨ChinaTrials16上,抛出了这样一个值得深思的问题。有嘉宾的观点认为,虽然out-licensing已成行业共识,但这更像是当前资本环境之下的无奈之举。过去在创新药行业的热浪之下,多数中国Biotech公司希望通过in-licensing交易,把海外有潜力的资产做出临床价值之后,建立销售团队,完成商业化闭环,并实现IPO上市。但是,随着这条通道越来越狭窄,融资环境持续乏力,Biotech开始寻找求生路径,不得不选择out-licensing。从公司发展角度来看,管线越丰富,意味着Biotech公司的实力越强,未来的商业化闭环更有可能实现。如每个核心产品都走上授权交易的模式,公司很难做大,但现实所迫很难回避。实际上,如今大多数Biotech都逐渐放弃了成为pharma的可能性。正如麦肯锡的报告中所言,中国创新正在全面寻找全球化的路径。什么样的资产适合NewCo?

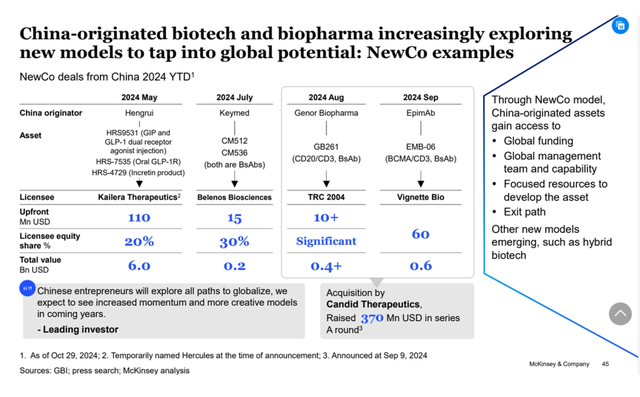

今年5月,恒瑞通过旗下几款产品,开启了NewCo交易的先河。不到半年时间,国内已发生了6起这一形式的出海。

来源|麦肯锡

麦肯锡报告这样评论:“NewCo帮助中国的创新药公司获得来自全球的融资和全球管理团队的支持,集中资源开发创新资产。”而国内Biotech管理者们对于这一模式的利弊讨论各执己见。其中一个核心的观点是,对于资金非常紧张的Biotech公司来说,NewCo确实是一条出路,但对于不缺现金流的公司来说,未必是一个好的选择。“其实,NewCo的兴起,与最近双抗的风口有关。”同样也在2024年研发客临床年会暨ChinaTrials16上,基石药业CEO杨建新博士一语中的。“有些公司,这类产品已经在手里拿了很久,尤其现在肿瘤领域非常拥挤。当看到一些比较好的临床数据结果,NewCo是一个及时出手的机会。”

而如果公司不缺现金流,并且核心产品具有较大的市场潜力(在全球前三的位置),能做到PoC甚至三期,未来能达成一个首付款在几亿美元以上的大额交易。NewCo目前的首付款大概在1000万美元左右,虽然会持有新公司的一些股权,但除非新公司将来取得真正的成功,否则经过多轮融资之后,股权很快就被稀释。

只是因为缺钱吗?

显然,恒瑞的NewCo不是因为现金流的掣肘。实际上,过去几年,恒瑞一直在推进自主出海,但在国际市场并没有太大的水花。2023年,恒瑞开始了大刀阔斧的开展授权合作,涵盖了EZH2抑制剂、TSLP单抗、HER1/HER2/HER4靶向药等产品。恒瑞在2024半年报中提到,其正在积极寻求与全球领先医药企业的合作机会,拓展国际市场,实现研发成果快速转化。同时,多个创新药物获得国际临床试验资格。2024上半年,三款 ADC 产品获得美国FDA授予快速通道资格。对于渴望加速全球化效率的恒瑞来说,NewCo是出海的另一条腿。再来看康诺亚。7月和11月,公司分别达成了两笔NewCo交易,获得了Belenos公司30.01%的股权和PML公司的若干股权。据中报显示,康诺亚的流动资金25亿,虽不能与bigpharma的财大气粗相比,但也并非捉襟见肘。但对嘉和生物来说,NewCo可能更像一根救命稻草。2020年10月嘉和在在港交所上市,市值一度突破140亿港元。但四年之后,嘉和的市值仅7亿多。2023年,公司的总收入为零。今年8月,嘉和的CD3/CD20双抗与Two River、Third Rock携手完成了一笔NewCo交易。不久之后,嘉和与亿腾医药订立合并协议,成为了18A第一家“壳公司”。从嘉和的NewCo路径来看,除了现金流的支持之外,也许是在寻求海外资本市场的落点。2.0模式:拿到美国上市公司股权

博奥信最近完成的一笔交易,正在开启一种新的出海模式。公司的两款在研产品TSLP单抗BSI-045B、TSLP/IL4R双抗BSI-502与 Aclaris Therapeutics 达成全球(除大中华区外)独家授权协议,博奥信将获得超过4000万美元的现金付款,作为首付款以及承担部分开发成本和药物产品材料费用,同时还将获得Aclaris Therapeutics 19.9%的股权。与NewCo临时搭建的公司团队有所不同,Aclaris是一家在美国纳斯达克的上市公司。不同于近期看到的NewCo案例,该交易是目前首个国内未上市公司通过资产授权交易持有美国上市公司股权的案例。消息公布之后,Aclaris在二级市场股价也大涨53%。“具有二级市场流动性,是我们与现在国内几起NewCo交易最大的不同。在当下艰难的环境之下,给予投资人退出更高的确定性。”博奥信首席战略官兼商务拓展负责人叶信良博士在接受研发客采访时表示。并且他也提到,NewCo之后的融资、上市,最快需要1~2年,这其中还涉及到潜在的股权稀释及成功上市的风险。叶信良说,公司也考虑过NewCo的模式,但综合评估之后选择了现在的交易形式。同时,他也表示,出海确实有可能会让Biotech公司失去对核心资产的掌控权,因此需要全方位的考量。编辑 | 姚嘉yao.jia@PharmaDJ.com 总第2254期访问研发客网站,深度报道和每日新闻抢鲜看