今天,分享一张图。

这张图的初衷,可能是为了警惕投资者,大宗商品虽然已经跌了很多,但距离真正的极端底部还很远,特别是对于黑色系来说,尤其如此。

比如,焦炭距离真正当初的大底还有68%!铁矿石也还有59%,铜还有54%的空间。

不过,过去了近9年的时间,这样的极端低价是不可能的了。光是货币贬值,就足以让底部至少再抬升20%-30%。

不过,我的一位朋友在看到个张图的时候,问我的问题是:为什么要和2015年相比?真的会出现2015年那种极端的熊市行情吗?

这就让我觉得,很有必要把现在的行情和2015年进行一个比较。

相同的一点是,2015年,当时处在一个通缩的周期中,现在也是一样,而且通缩的更厉害一点。(cPI持续下滑,)

但是,两次大宗商品熊市的刺激主要矛盾截然不同。

2015年出现的极端大熊市,本质上是一个供给熊,也就是大宗商品的供给严重供大于求。

就拿最基础的原油来说,美国原油从每天500多万桶,2012-2015很短的时间内就激增到了每天近1000万桶,什么原因呢?因为美国的页岩油技术大规模成熟,原油产量大幅增加。

油价从100多美元,迅速下跌到30美元左右,暴跌超过70%!而原油作为大宗商品之母,原油价格的大幅下跌,降低了整个大宗商品的底层成本。

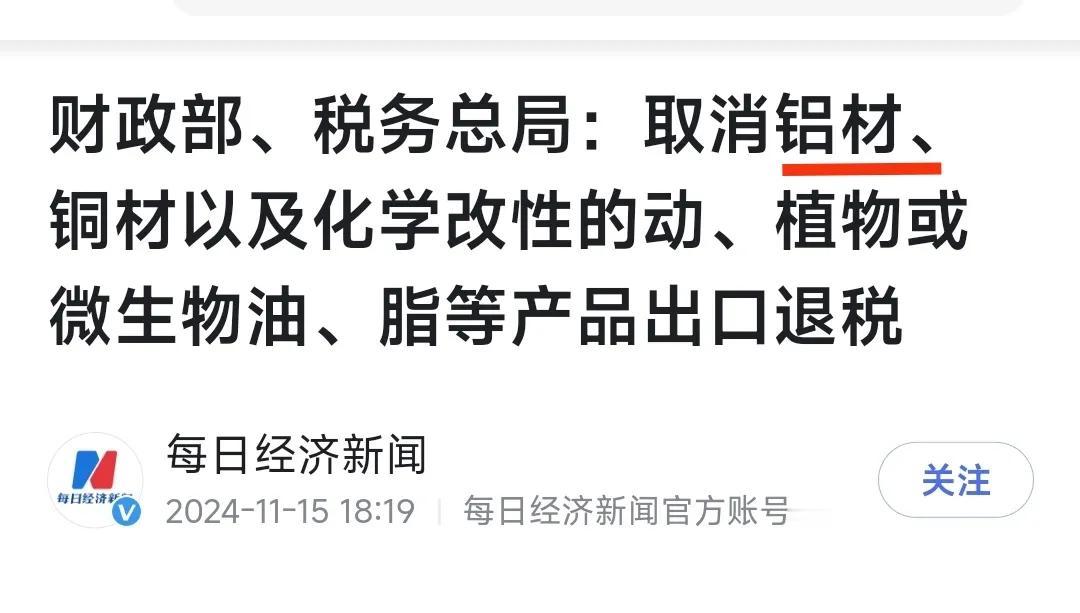

比如,很多农产品的需求来自于生物乙醇,现在油价这么便宜,农产品需求减少。又比如,由于原油成本下降,原油的下游副产品甲醇、乙二醇等等也全都下降。同时,低油价带动运输成本下降,又带动铁矿石等大宗商品价格下跌。

其实,不光是原油,所有的大宗商品,都有这个问题。从2001年开始,至2011年,这一轮超过10年的大宗商品超级牛市,给大宗商品企业带来了庞大的利润。

有利润干嘛,当然是扩大生产了!这些矿企,包括原油、铜矿、铁矿等等这些企业纷纷进行大规模的资本开支。如下图所示,这种开支在2012年-2013年达到顶峰。经过建设期后,产能逐步释放出来,严重供大于求。

实际上,2015年全球经济增速仍然保持3%,中国经济也陷入过剩,但总体上还行,需求端有一定支撑。所以,2015年的熊市,是2001年以来超级大牛市的后遗症,是以供给过剩为主导的的熊市。

过去几年在牛市中扩大资本开支的企业,随着价格的下降,现金流开始出现问题,进入负反馈螺旋阶段。越是便宜,越卖不上价,越卖不上价,现金流越差,越要贱卖。

这一次的大宗商品熊市,显然不太一样。

这一次熊市来临之前,只有一个比较短暂的牛市,而且在这个牛市中,那些矿企也没有怎么赚到钱,因为钱都被搞航运的人赚走了。干航运的中远海控,净利润从不到100个亿飙升到了1000亿以上,开什么玩笑。

所以,这一轮牛市中,矿企还没有从上一轮熊市中缓过来,也没有赚很多钱,自然也就没有什么非常大的资本开支。

这一轮熊市,最大的问题在于需求。

首先,疫情之中,由于美国大放水,导致全球出现了虚假繁荣,人为创造了一个需求高点,然后疫情结束之后,这些需求退烧,而供给开始恢复,需求下滑的速度比较快。

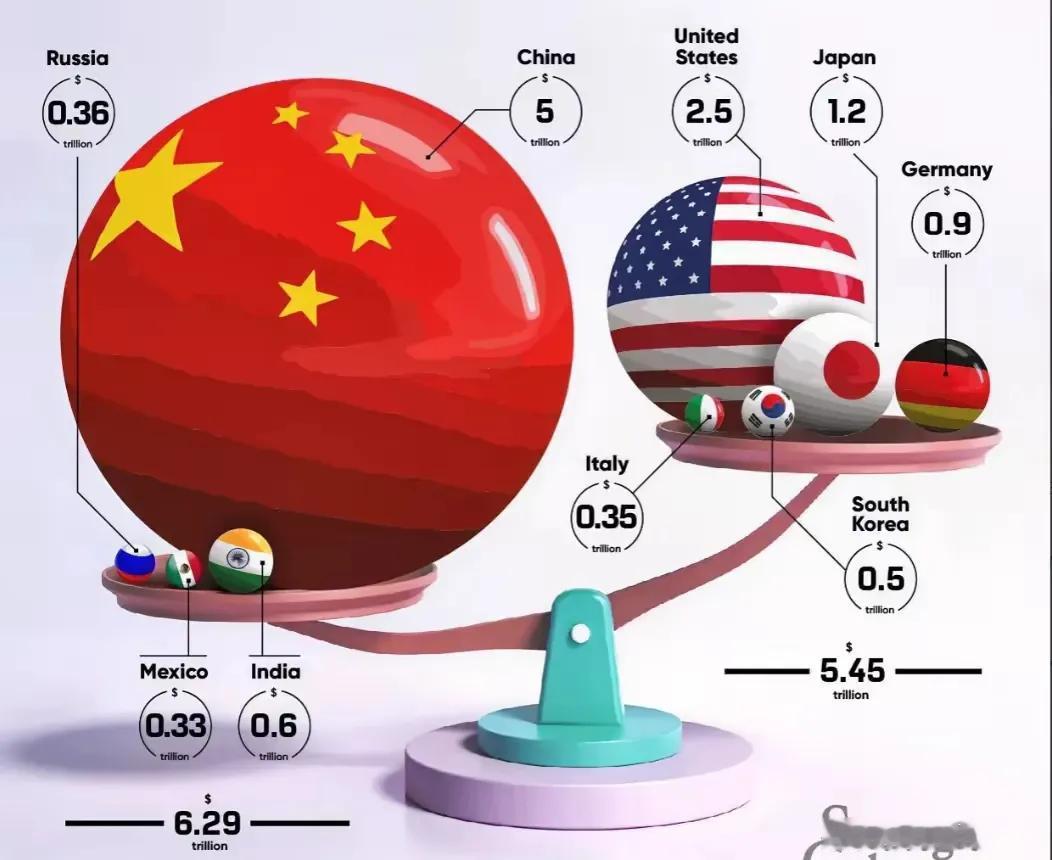

但,最重要的一点,是因为中国,这个过去10多年,全球最大的大宗商品需求国,正在进行后基建时代。房地产砍半、基建砍半,需求骤然下降,而且不是周期性的下降,而是长周期的下滑。

这对于全球大宗商品的需求,将是非常致命的。而且,这一轮,美国加息高达5%以上,如此高的利率至今还没有引起衰退,大概率是因为滞后作用,接下来,全球的需求还会出现一定的下滑。即便是美联储所说的软着陆,真的实现,美国的需求也是下降的趋势,否则通胀就不可能降下来。

中美两大经济体,都在降低需求,也就是说中美需求共振下跌,大宗商品怎么可能好得起来呢?

所以,现在我们所处的这一轮熊市,是由需求下滑主导的熊市,如果没有一些相对激进的政策,这一轮熊市可能和2015年的一样危险,现在谈底部,可能还有一些早。在美国需求下滑落地值钱,不要轻易抄底,千万不要轻易抄底。

往期相关文章

《深度复盘:2015年大牛市是如何诞生的?》

《以史为鉴:回顾2011-2016大宗商品熊市》

分析得相当合理[点赞][点赞][点赞]