随着商务场景逐渐恢复,消费需求回暖,白酒行业仍存在涨价空间,这意味着随着时间推移,一些白酒企业所实施的战略储藏的存货很可能将越来越有价值。

本刊特约王雁飞/文

巴菲特早期买入桑伯恩地图公司(SanbornMapCompany)时,公司正处在被新技术产品替代和结构性衰退的过程中——在交易发生前10年里净利润每年下降约10%,但巴菲特注意到公司资产负债表上有一个由股票和债券组成的投资组合,账面价值260万美元、市值却有700多万美元,于是以500万美元左右的价格买入了这家表面净资产440万美元、实际净资产900多亿美元的公司。

那些未被大众投资者注意到的、价值非同一般的资产,被彼得·林奇称作“隐蔽型资产”,这些资产可能是一堆现金,有时则是证券、库存商品、房地产,还有可能隐蔽在金属、石油、报纸、专利药品、电视台之中。

有必要重视隐蔽资产

格林沃尔德教授在《价值投资:从格雷厄姆到巴菲特》中提到现金流折现法的缺陷时说,“现金流折现法在很大程度上忽略了一个重要的估值信息来源——当前的资产负债表。很少有人真正注意到,资产负债表上的资产和负债所蕴含的信息同样有价值”“仅仅依靠净现值分析而忽视资产负债表的投资者,比那些关注资产负债表的投资者更有可能发现自己在交易中处于错误的一方”。

从自由现金流折现的角度看待这个问题:只要这些资产被处置而不影响企业主营业务的持续运营,那么这些资产的处置价值就可被视作当期的现金净流入,可以将它们纳入到自由现金流折现模型中去。

这种情况在A股同样存在。比如,位列某券商股第二大股东的某上市公司,持有的这部分证券市值已超过自身市值。再比如,某上市公司账面的类现金资产超过其市值,并且自持超百万平方的上海核心商圈物业,仅后者价值就超过其当下市值。

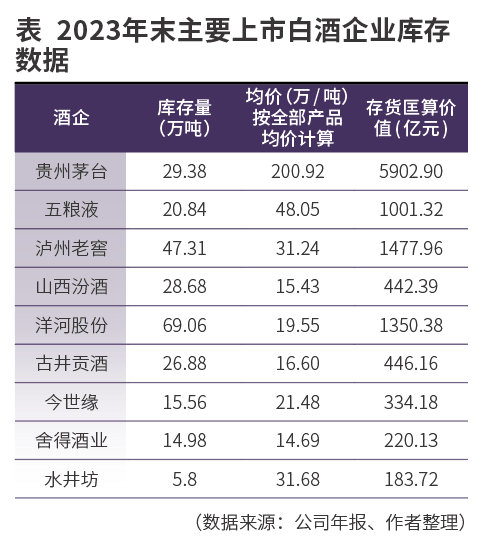

白酒企业也是一个典型的例子,白酒库存属于即使被处置也不影响净利润产生的一类资产。由于资产负债表通常按照历史成本来计量,这意味着在编制资产负债表时,白酒存货被记录为购置资产时所付出的对价,而不是其当前市场价值或销售价值。因此,部分白酒存货的价值被低估,尤其是那些自制半成品即年份基酒的价值被严重低估。

白酒行业仍有涨价空间

以较早实施“老酒”战略的舍得酒业为例,公司2023年年报中提出,从1976年开始将每批次最优质的基酒预留一定比例用于战略储藏,大量的优质陈年基酒逐步沉淀下来,优质老酒的战略储备为公司打造老酒品类第一品牌奠定了基础。

截至2023年末公司白酒库存量共14.98万吨,其中半成品酒(含基础酒)14.12万吨、成品酒0.86万吨。盘点公司历年年度报告,可以发现公司自2016年起即保持13万吨以上的库存量规模,结合“每一瓶都是老酒”的宣传,我们可以假定这些库存酒均为老酒。公司2023年中高端酒平均出厂价为22万元/吨,那么以此价格计算的库存的市场价值为14.98万吨×22万元/吨=329.56亿元。

当然,还要考虑存货变现的问题。即使在公司持续经营的假设下,公司想要按市场售价一次性收回现金的难度也较大,假定公司能按出厂价7折的价格一年内售出全部存货,可知前述的329.56亿元存货现值为230亿元,相比于存货的账面价值高出186亿元。

在2023年末公司账面净资产72亿元的基础上,加上存货价值超出账面的部分186亿元,则真实净资产258亿元。截至2024年11月8日,公司总市值256亿元,与企业的真实净资产价值相当。

再来看白酒行业里库存量最大的企业——洋河股份。

近年来洋河在不断扩张基酒产能的同时,也一直坚持战略储藏,每年将每批次最优质的基酒预留一定比例用于战略储藏,由此大量的优质陈年基酒逐步沉淀下来。2023年年报显示,洋河股份储有69万吨不同年份的原浆陈酒。另外,根据公司在投资者互动平台上的回复,截至2023年底,洋河股份的储酒能力最高已达100万吨,其中陶坛存储的高端年份酒已经达到23万吨。

2023年洋河的总销量16.61万吨,按照中高档和低档6:4的比例来推算,则中高档酒销量9.97万吨、普通酒销量6.64万吨。2023年公司的销售收入330亿元略多,其中中高档酒收入285亿元、普通酒收入40亿元。可以推算出,2023年中高档酒吨价28.59万元/吨、普通酒吨价6.02万元/吨。

公司现有的69万吨白酒基酒,账面按成本显示为189亿元,其市场价值多少?

这69万吨基酒中,有高端基酒储酒23万吨、普通酒基酒46万吨,根据浓香型白酒的工艺,分别可以生产出52度高端商品酒约23×1.4=32.2万吨,52度普通商品酒约46×1.4=64.4万吨。因此,库存基酒按公允价值计算的价值为28.59×32.2+6.02×64.4=1309亿元。即便打7折也有916亿元,比存货账面价值高出727亿元。相应地,公司净资产将由账面的519亿元增加为1246亿元。截至2024年11月8日,公司总市值1329亿元,仅比企业的真实净资产价值高出不足百亿元。

从以上分析可知,这种来自资产负债表的资产重估将为投资白酒企业增加一份安全保障。

况且,随着居民人均可支配收入逐年增加,在经济政策刺激下未来地产有望企稳,商务场景逐渐恢复,消费需求回暖,白酒行业仍存在涨价空间,这意味着随着时间推移,不会变质的白酒存货很可能将越来越有价值。

在2022年亚布力论坛上,茅台前董事长丁雄军曾透露,“70多年以来,茅台存了几十万吨基酒,按照现在的市场价值计算是好多万亿,具体数字我不能透露”。

那么,最后,我们不妨来算一算茅台的这个数字到底有多大。

截至2023年末,茅台公司库存量共29.38万吨,其中半成品酒(含基础酒)27.98万吨,成品酒1.40万吨,并说明了成品酒中包含了系列酒。由于2022年之前茅台系列酒处于尽产尽销的状态,我们可以推测半成品酒中绝大多数为茅台酒的基酒。

如果按终端销售价格计算,考虑年份酒等高价值酒对均价的拉升,我们假设平均每瓶茅台酒的价格为2500元,那么这些存货的市场价值约29.38万吨×2124瓶/吨×2500元/瓶=15600亿元(每吨酒约合2124瓶)。但如果按茅台酒2023年的出厂价均价300万/吨计算的话,市场价值约29.38万吨×300万元/吨=8814亿元。

因此,茅台公司的库存价值没有丁雄军所说的“几万亿”之高,但确实也万亿元左右价值。

(作者为海南大学“一带一路”研究院经济研究中心副研究员。本文不构成投资建议,据此投资风险自负)

本文刊于11月16日出版的《证券市场周刊》