市场波动中的焦虑情绪

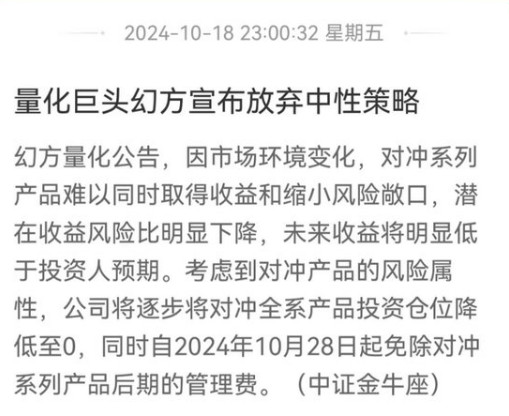

市场波动中的焦虑情绪近期,中国股市经历了显著波动。10月初的强劲反弹带来了短暂的市场乐观情绪,然而,随后的大幅下跌又引发了大量投资者的恐慌。市场波动的背后有着复杂的原因:全球经济的不确定性、国内政策的预期变化,以及外资流入流出的动态。这种市场情绪的急剧变化让许多投资者感到焦虑,担心进一步的下跌会对他们的投资组合造成冲击。

面对这种情况,投资者应该如何应对?在这样动荡的市场环境中,采用防御性投资策略来保护资产,或许是最为稳健的选择。

为什么当前市场需要防御性策略?

为什么当前市场需要防御性策略?股市的波动性使得短期投资变得更加不可预测。尽管政策面有支持措施出台,但短期内市场情绪的波动加剧了风险。而防御性投资策略的核心在于通过合理配置稳定资产,减少投资组合在市场大幅波动中的损失。特别是在经济增长放缓和政策不确定性增加的背景下,防御性策略能够为投资者提供相对稳健的回报。

防御性投资策略的核心要素

防御性投资策略的核心要素在当前市场环境中,以下几种防御性投资策略尤其值得关注:

高股息股票:高股息股票通常具有较为稳定的现金流,能够在市场动荡时为投资者提供持续的收益。特别是在股价下跌时,高股息股票往往跌幅较小,因为投资者愿意持有这些公司来获得股息收益。低波动率资产:低波动率股票或基金具有较小的价格波动性,这使得它们在市场剧烈波动时能够表现得更为稳健。投资低波动率资产可以有效减少市场震荡带来的心理压力和损失。多元化投资:多元化能够分散投资风险,避免集中投资于波动较大的高风险资产。通过在不同的行业和资产类别中分散资金,投资者可以降低整体风险。 防御性板块的分析

防御性板块的分析选择合适的防御性板块是制定防御性投资策略的重要一环。以下几个行业被广泛认为是防御性板块,在市场下跌时表现相对稳健:

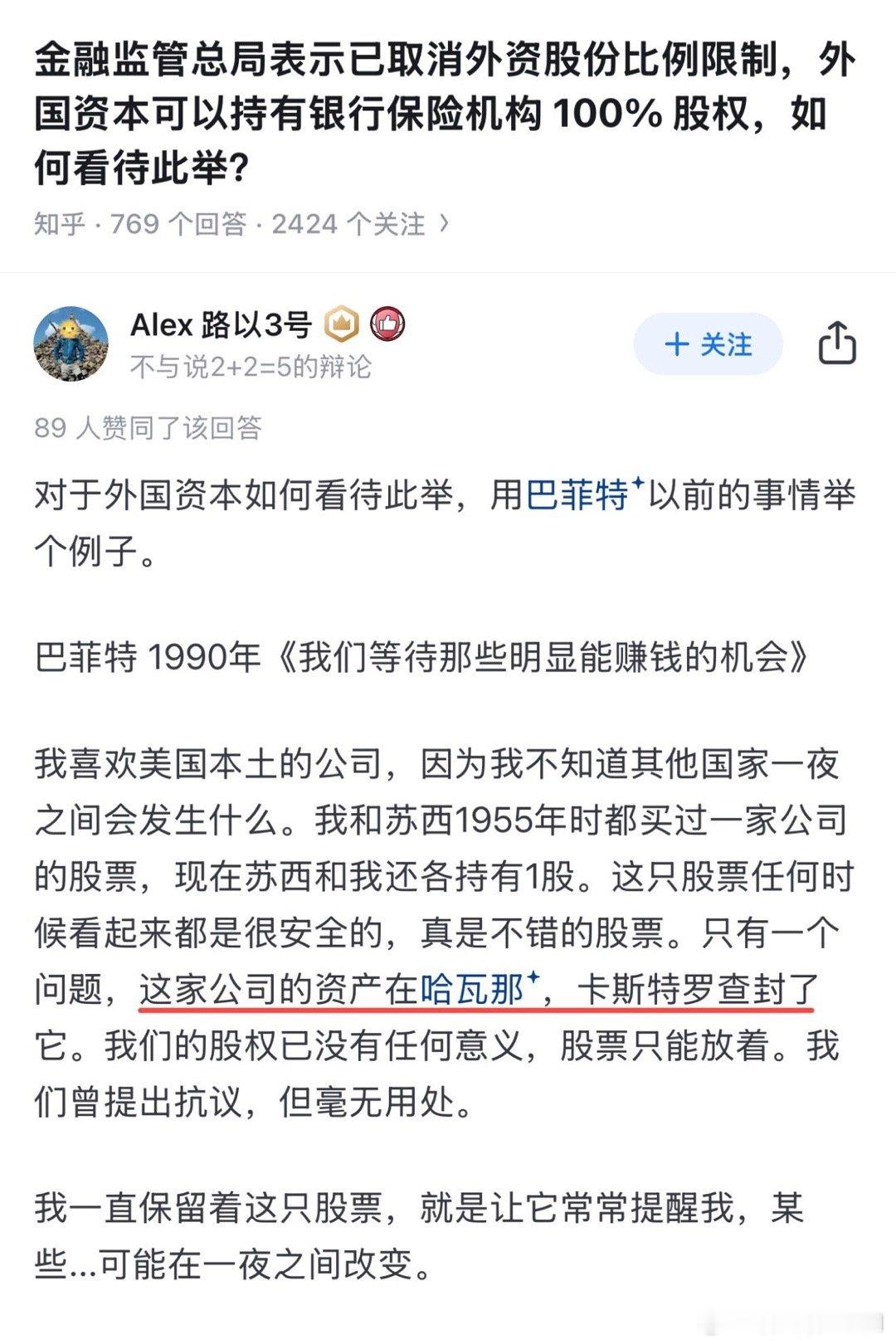

消费品行业:消费品,尤其是必需消费品行业,如食品、日用品等,因其需求稳定,在市场波动时往往表现出较好的抗跌性。即使在经济下行时期,消费者仍然需要这些产品。医疗健康:医疗健康行业由于其服务的刚性需求,通常受经济周期影响较小。随着人口老龄化趋势的加剧,医药和医疗服务的需求稳步增长,这使得该板块成为波动市场中的避风港。金融行业(保险、银行等):金融行业中的一些低风险部分,如保险公司和大型银行,能够为投资者提供相对稳定的回报。特别是在经济不确定性增加的背景下,这些公司凭借其稳健的资产负债表和稳定的现金流,能够为投资者提供防御性保护。 实际案例与数据支持

实际案例与数据支持为了更好地理解防御性投资策略的效果,我们可以参考近期的市场数据。数据显示,一些高股息股票和低波动率基金在市场波动时表现出了较好的抗跌性。例如,在10月初的市场回调中,高股息股票的跌幅明显小于大盘,显示了其作为防御性资产的优势。

通过对比不同类型的资产表现,可以看到防御性资产的确能够在市场下跌时为投资者提供一定的安全边际。这不仅是因为它们的业务具有稳定性,还因为它们为投资者提供了稳定的股息收入或较低的价格波动。

如何调整投资组合?

如何调整投资组合?那么,作为普通投资者,如何在自己的投资组合中融入防御性策略呢?

增加高股息股票的比例:根据个人风险偏好,可以在组合中适当增加高股息股票的比例。这些股票不仅可以在股市下跌时提供稳定的现金流,还能减少组合的整体波动性。配置低波动率基金或股票:选择一些低波动率的基金或股票来作为组合的稳定器,减少市场大幅波动带来的冲击。关注防御性行业的股票:在消费品、医疗健康和金融等防御性行业中选择一些稳定增长的公司,它们在市场波动时通常表现更为稳健。 在不确定性中寻找稳健之道

在不确定性中寻找稳健之道在当前充满不确定性的市场环境中,防御性投资策略能够帮助投资者降低风险,保护资产不受市场大幅波动的影响。通过合理配置高股息股票、低波动率资产,并分散投资于防御性行业,投资者能够在波动市中找到稳健的投资之道。

尽管短期内市场仍可能继续波动,但通过采取防御性策略,投资者可以在市场动荡中保持冷静,稳步前行。